深度报告:5G+AI时代下的连接与边缘计算旗手

AI智能总结

AI智能总结

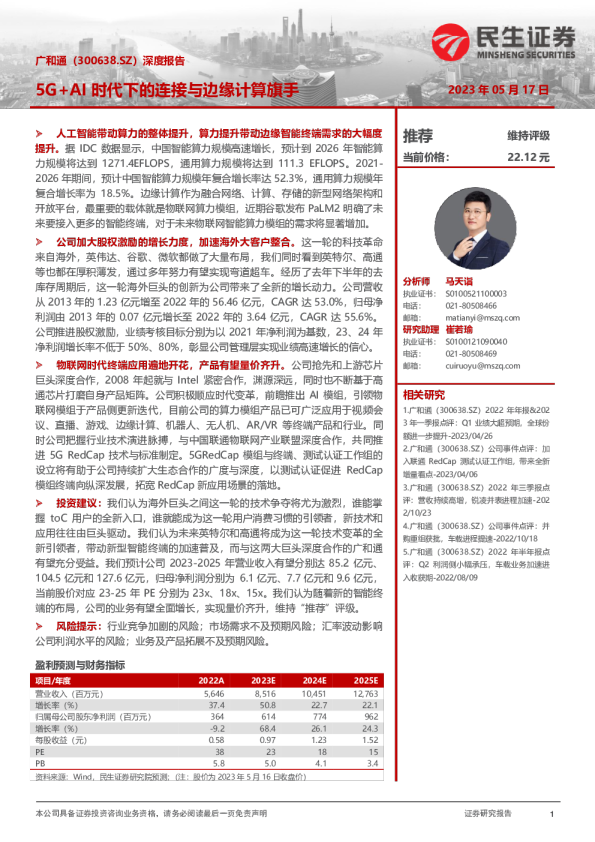

人工智能带动算力的整体提升,算力提升带动边缘智能终端需求的大幅度提升。据IDC数据显示,中国智能算力规模高速增长,预计到2026年智能算力规模将达到1271.4EFLOPS,通用算力规模将达到111.3 EFLOPS。2021-2026年期间,预计中国智能算力规模年复合增长率达52.3%,通用算力规模年复合增长率为18.5%。边缘计算作为融合网络、计算、存储的新型网络架构和开放平台,最重要的载体就是物联网算力模组,近期谷歌发布PaLM2明确了未来要接入更多的智能终端,对于未来物联网智能算力模组的需求将显著增加。 公司加大股权激励的增长力度,加速海外大客户整合。这一轮的科技革命来自海外,英伟达、谷歌、微软都做了大量布局,我们同时看到英特尔、高通等也都在厚积薄发,通过多年努力有望实现弯道超车。经历了去年下半年的去库存周期后,这一轮海外巨头的创新为公司带来了全新的增长动力。公司营收从2013年的1.23亿元增至2022年的56.46亿元,CAGR达53.0%,归母净利润由2013年的0.07亿元增长至2022年的3.64亿元,CAGR达55.6%。 公司推进股权激励,业绩考核目标分别为以2021年净利润为基数,23、24年净利润增长率不低于50%、80%,彰显公司管理层实现业绩高速增长的信心。 物联网时代终端应用遍地开花,产品有望量价齐升。公司抢先和上游芯片巨头深度合作,2008年起就与Intel紧密合作,渊源深远,同时也不断基于高通芯片打磨自身产品矩阵。公司积极顺应时代变革,前瞻推出AI模组,引领物联网模组于产品侧更新迭代,目前公司的算力模组产品已可广泛应用于视频会议、直播、游戏、边缘计算、机器人、无人机、AR/VR等终端产品和行业。同时公司把握行业技术演进脉搏,与中国联通物联网产业联盟深度合作,共同推进5G RedCap技术与标准制定。5GRedCap模组与终端、测试认证工作组的设立将有助于公司持续扩大生态合作的广度与深度,以测试认证促进RedCap模组终端向纵深发展,拓宽RedCap新应用场景的落地。 投资建议:我们认为海外巨头之间这一轮的技术争夺将尤为激烈,谁能掌握toC用户的全新入口,谁就能成为这一轮用户消费习惯的引领者,新技术和应用往往由巨头驱动。我们认为未来英特尔和高通将成为这一轮技术变革的全新引领者,带动新型智能终端的加速普及,而与这两大巨头深度合作的广和通有望充分受益。我们预计公司2023-2025年营业收入有望分别达85.2亿元、104.5亿元和127.6亿元,归母净利润分别为6.1亿元、7.7亿元和9.6亿元,当前股价对应23-25年PE分别为23x、18x、15x。我们认为随着新的智能终端的布局,公司的业务有望全面增长,实现量价齐升,维持“推荐”评级。 风险提示:行业竞争加剧的风险;市场需求不及预期风险;汇率波动影响公司利润水平的风险;业务及产品拓展不及预期风险。 盈利预测与财务指标 1算力逐步向边缘延展,RedCap驱动新一轮发展 1.1智慧社会构建下算力需求扩张,算力逐步向边缘部署 中国智能算力规模持续扩大,推进算力、算法基建化发展势在必行。算力需求持续扩张数据海量增加,算法模型愈加复杂,应用场景的深入和发展,带来了对算力需求的快速提升。据IDC数据显示,中国智能算力规模正在高速增长。 2021年中国智能算力规模达155.2每秒百亿亿次浮点运算(EFLOPS),2022年智能算力规模将达到268.0EFLOPS,预计到2026年智能算力规模将进入每秒十万亿亿次浮点计算(ZFLOPS)级别,达到1271.4EFLOPS,同时预计到2026年通用算力规模将达到111.3 EFLOPS。2021-2026年期间,预计中国智能算力规模年复合增长率达52.3%,同期通用算力规模年复合增长率为18.5%。 图1:中国智能算力规模及预测(单位:EFLOPS) 图2:中国通用算力规模及预测(单位:EFLOPS) 算力需求的提升有望为边缘计算带来黄金发展机遇。边缘计算即在靠近数据源或用户的地方提供计算、存储等基础设施,并为边缘应用提供云服务和IT环境。 边缘计算具有分布式架构,相比于集中部署、离用户侧较远的云计算服务,边缘计算是在更接近用户或数据源的网络边缘侧,融合网络、计算、存储、应用能力的新的网络架构和开放平台。 图3:边缘计算的分层构成和典型参与者 边缘计算的整体架构主要由边缘计算应用、边缘计算平台、边缘计算基础设施及边缘计算管理平台组成。 图4:边缘计算的架构体系 物联网是最贴近用户的智能硬件,后续有望成为边缘计算的重要环节。端计算是边缘计算的重要组成部分,端即用户终端,如手机、PC和物联网终端设备等,用户终端设备具有一定的计算能力,能够对采集的数据进行实时处理,进行本地优化控制、故障自动处理、负荷识别和建模等操作,在和网络连接后,用户终端设备可以把加工汇集后的高价值书与云端进行交互,在云端进行全网的安全和风险分析、大数据和人工智能的模式识别、节能和策略改进等操作,同时如果遇到网络覆盖不到的情况,可以现在边缘侧进行数据处理,当有网络时再将数据上传到云端,在云端进行数据存储和分析。 图5:物联网终端涉及生产生活各个领域 1.2多巨头布局RedCap,有望带来5G商用发展契机 RedCap精简产品配置,有望带来5G商用发展新的增长契机。RedCap全称为Reduced Capability,主要通过对5G速度等能力进行精简,以便精准适配中低速物联场景,提高设备和网络的性价比,从而可以加快5G物联网的扩展应用,实现5G的规模化发展。目前中国电信、中国联通、移远通信等厂商均已入局,发布相关5G RedCap模组产品。 表1:各厂商密集发布5G RedCap相关产品时间厂商 目前物联网行业对于不同类别的速率需求已逐渐明晰,以NB-IoT、Cat.1等为代表的蜂窝物联网技术凭借成熟的技术和产业链,在国内每年拥有上亿连接的增长规模。 图6:物联网金字塔需求模型 5G RedCap的发展,可针对性解决5G大规模商用环节中的成本痛点,推动5G应用大规模落地。伴随RedCap标准的冻结,芯模厂商在5G终端上进行更精简的设计,如使用更小的频谱带宽、减少收发天线的数量等。价格层面早期RedCap模组价格预计与Cat.4相比相对较高,后续有望伴随大规模放量不断降本,长期来看有望逐步替代Cat.4成为主流产品,推进5G商业化规模落地。 图7:5G RedCap应用场景与研究方向 1.3模组厂商东升西落进一步演绎,中国企业勇立潮头 物联网行业高景气延续,市场规模不断提升。在供给侧和需求的双重推动下,5G、低功耗广域网等基础设施加速构建,数以万亿计的新设备将接入网络,带来了物联网市场高速发展。根据IoT Analytics统计数据显示,2021年的物联网连接设备数有122亿台,到2025年将上升至270亿台。据Statista报告,全球物联网市场规模稳健上升,到2026年将达到1.55万亿美元。 图8:全球物联网连接设备及增速(十亿台) 图9:全球物联网市场规模及增速(亿美元) 中国物联网市场蓬勃发展,市场规模有望快速提升。艾瑞咨询报告显示,2020年中国物联网设备连接量达74亿个,预计2025年将突破150亿个。根据中商产业研究院整理数据得知,中国物联网市场规模有望由2020年的1637亿元增长到2023年的2387亿元,复合增速达13.4%。 图10:中国物联网连接设备及增速(亿台) 图11:中国物联网市场规模(亿元) 中国厂商高增速下市场份额提升显著。2015年,SIMCom、Telit、Sierra Wireless和Gemalto四家海外厂商占据近80%份额,中国企业仅有华为占据3%的市场;2018年,移远通信、日海智能等中国厂商赶超Sierra Wireless、Telit和Gemalto,位居领先地位,同时广和通占比达7%崭露头角;2022年Q1,移远通信持续领先,广和通与日海智能紧随其后,三大中国厂商占据全球市场近半壁江山,同时中国移动与美格智能也已具备一定规模。 图12:物联网各主要厂商市场份额演绎情况 海外模组厂商合并重组下,中国厂商有望加速崛起。继2020年广和通收购SierraWireless车载前装业务后,2022年7月海外知名物联网模组厂商Telit宣布将收购Thales旗下的蜂窝物联网模组业务,随后2022年8月Semtech拟收购Sierra Wireless模组业务。我们认为中国厂商具备较强成本优势与优秀服务能力,后续有望持续在全球扩展市场份额,加速崛起。 表2:主要模组厂商收并购演绎情况概览时间 截至2022年末,全球前五大模组厂商已均为中国企业,占比超60%。据Counterpoint最新统计数据显示,2022年全年全球蜂窝物联网模组厂商收入份额来看,中国厂商已占据绝对优势,全球份额前5名均为中国企业,其中移远通信占比达38.5%,广和通占比达7.5%排名第二,日海通信以5.3%的市场份额排名第三,中国移动5.2%排名第四,美格智能4.3%排名第五,五大中国厂商包揽全球60.8%的收入份额,东升西落格局进一步显现。 图13:2021Q4全球蜂窝物联网模组厂商收入份额 图14:2022年全球蜂窝物联网模组厂商收入份额 2广和通:物联网模组领军企业,稳步高质量增长 2.1物联网模组领军企业,收购希拉延伸成长曲线 公司为物联网无线通信行业核心企业,下游领域覆盖广泛。公司成立于1999年,成立至今深耕无线通信领域二十余年,2017年在深圳交易所创业板上市。公司在精研无线技术以及拓宽物联网应用产品广度的同时,持续加强与全球主流运营商的紧密合作,开拓国际市场。2018年开始布局整机/车载/平台运营业务,不断拓展车载终端业务。 图15:广和通发展历程 公司管理层经验丰富,专业水平过硬。公司董事长张天瑜深耕无线电通信行业多年,从业经验丰富,业务能力出众,是公司创始人。总经理应凌鹏曾任公司销售经理,专业技能娴熟。副总经理许宁曾任其他公司工程师、技术总监,技术水平高超。独立董事张学斌曾任其他公司高管职位,履历丰富,专业技能突出。 独立董事叶卫平为深圳大学法学院教授,理论知识丰富。 表3:公司管理层简介姓名职位 公司股权结构较为集中,董事长张天瑜先生为实际控制人。截至2022年年报,公司创始人及董事长张天瑜占股39.86%,为公司控股股东。总经理应凌鹏先生持股4.22%,同时二者通过新余市广和创虹企业管理中心(有限合伙)持股5%,其中张天瑜为广和创虹大股东,持股20.28%,应凌鹏为法定代表人,持股13.33%。 图16:公司股权结构较为集中 2.2公司深耕无线通信模组领域,产品矩阵完备 公司自成立至今深度布局无线通信模块领域,同时不断扩展天线与开发套件等其他业务。公司始终深耕物联网与移动互联网无线通信技术和应用领域二十余年,在通信技术、射频技术、数据传输技术、信号处理技术具有较强的研发实力,在无线通信技术领域提供高精尖专业产品和应用方案。目前公司产品广泛应用于移动支付、移动互联网等物联网领域。 图17:公司业务与产品概览 宽带模组+中低速模组:自主研发无线通信核心技术,海外市场不断突破。 公司产品矩阵完备,宽带模组5G/ LTE-A Pro/ LTE-A/LTE赋能高速物联网场景,中低速模组LTE Cat 4/ Cat 1/ Cat M、NB-IoT、3G、2G赋能中低速物联网应用,如泛支付、共享等。公司5G模块支持5G独立组网SA和非独立组网NSA两种网络架构,拥有更快的传输速度。此外,FG160和FM160系列5G模块还具备GNSS定位功能,包括GPS、GLONASS、Galileo、北斗和QZSS集成卫星导航系统,提高了定位速度和精度。中低速模组提供通用接口满足IoT行业的各种应用诉求,其中L610系列产品,支持LTE、GSM通信,覆盖亚洲、欧洲和拉美地区主要运营商频段。目前公司模块业务具有广阔的海