减值计提影响22年业绩表现,组件、硅料、储能业务快速增长

AI智能总结

AI智能总结

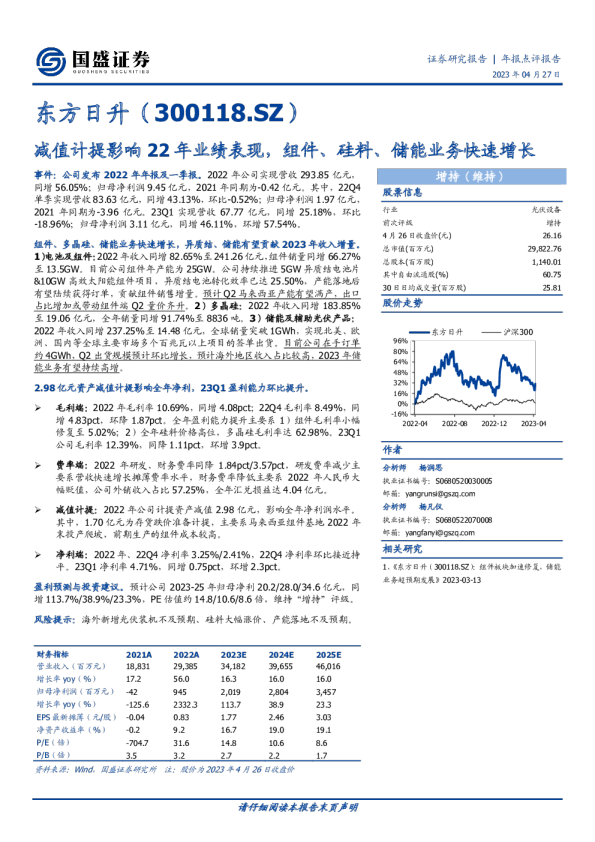

事件:公司发布2022年年报及一季报。2022年公司实现营收293.85亿元,同增56.05%;归母净利润9.45亿元,2021年同期为-0.42亿元。其中,22Q4单季实现营收83.63亿元,同增43.13%,环比-0.52%;归母净利润1.97亿元,2021年同期为-3.96亿元。23Q1实现营收67.77亿元,同增25.18%,环比-18.96%;归母净利润3.11亿元,同增46.11%,环增57.54%。 组件、多晶硅、储能业务快速增长,异质结、储能有望贡献2023年收入增量。 1)电池及组件:2022年收入同增82.65%至241.26亿元,组件销量同增66.27%至13.5GW。目前公司组件年产能为25GW。公司持续推进5GW异质结电池片&10GW高效太阳能组件项目,异质结电池转化效率已达25.50%,产能落地后有望陆续获得订单,贡献组件销售增量。预计Q2马来西亚产能有望满产,出口占比增加或带动组件端Q2量价齐升。2)多晶硅:2022年收入同增183.85%至19.06亿元,全年销量同增91.74%至8836吨。3)储能及辅助光伏产品:2022年收入同增237.25%至14.48亿元,全球销量突破1GWh,实现北美、欧洲、国内等全球主要市场多个百兆瓦以上项目的签单出货。目前公司在手订单约4GWh,Q2出货规模预计环比增长,预计海外地区收入占比较高,2023年储能业务有望持续高增。 2.98亿元资产减值计提影响全年净利,23Q1盈利能力环比提升。 毛利端:2022年毛利率10.69%,同增4.08pct;22Q4毛利率8.49%,同增4.83pct,环降1.87pct。全年盈利能力提升主要系1)组件毛利率小幅修复至5.02%;2)全年硅料价格高位,多晶硅毛利率达62.98%。23Q1公司毛利率12.39%,同降1.11pct,环增3.9pct。 费率端:2022年研发、财务费率同降1.84pct/3.57pct,研发费率减少主要系营收快速增长摊薄费率水平,财务费率降低主要系2022年人民币大幅贬值,公司外销收入占比57.25%,全年汇兑损益达4.04亿元。 减值计提:2022年公司计提资产减值2.98亿元,影响全年净利润水平。 其中,1.70亿元为存货跌价准备计提,主要系马来西亚组件基地2022年末投产爬坡,前期生产的组件成本较高。 净利端:2022年、22Q4净利率3.25%/2.41%,22Q4净利率环比接近持平。23Q1净利率4.71%,同增0.75pct,环增2.3pct。 盈利预测与投资建议。预计公司2023-25年归母净利20.2/28.0/34.6亿元,同增113.7%/38.9%/23.3%,PE估值约14.8/10.6/8.6倍,维持“增持”评级。 风险提示:海外新增光伏装机不及预期、硅料大幅涨价、产能落地不及预期。 财务指标 财务报表和主要财务比率 资产负债表(百万元) 现金流量表(百万元)