防疫优化后我国经济将迎来恢复性增长—2022年宏观经济分析与展望(国内篇)

AI智能总结

AI智能总结

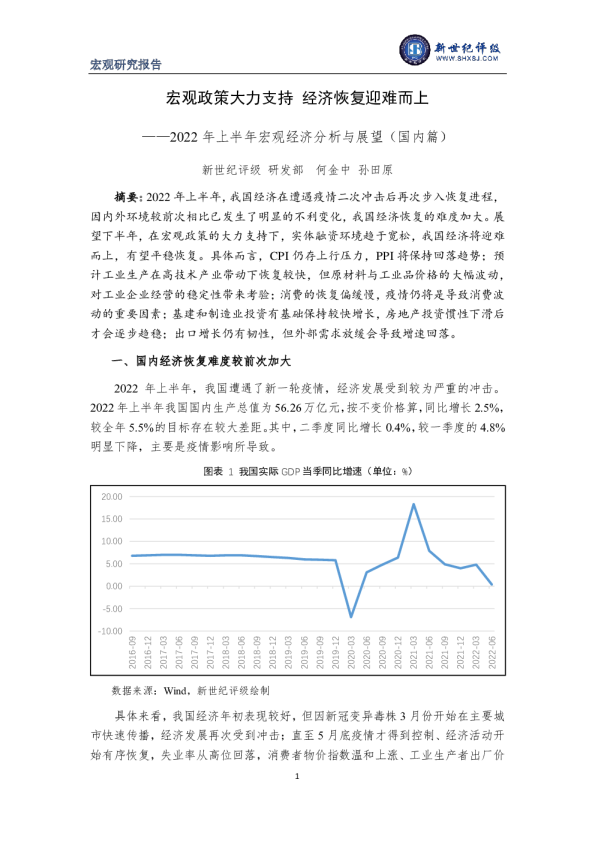

防疫优化后我国经济将迎来恢复性增长 ——2022年宏观经济分析与展望(国内篇) 研发部何金中郭文硕 摘要:2022年,在疫情反复冲击和房地产行业收缩等不利因素影响下,我国经济面临较大的增长压力。其中,消费表现疲弱,房地产投资大幅下降,基 建和制造业的稳增长作用突出,出口增速先快而后明显放缓。展望2023年,疫情防控政策已全面优化,疫情对经济的负面影响虽会持续但程度大大降低,房地产行业在政策扶持下会加速企稳,我国经济将迎来恢复性增长,并伴有潜在的通货膨胀压力。鉴于我国面临的外部环境仍不乐观,且“需求收缩、供给冲击、预期转弱”三重压力依然较大,宏观经济政策仍将靠前发力,着力扩大消费和稳投资,助推经济实现整体好转,全年实际GDP增速有望重回5.0%以上。从中长期看,在二十大精神的指引下,在强大的国家治理能力以及庞大的国内市场潜力的基础上,贯彻新发展理念和构建“双循环”发展新格局有利于提高经济发展的可持续性和稳定性,我国经济长期向好的基本面保持不变。 目录 一、我国经济将迎来恢复性增长3 (一)总需求复苏后我国存在潜在通胀压力4 (二)青年人群就业形势仍不容乐观5 (三)疫情影响减弱后工业生产逐步修复6 (四)消费的恢复势头将逐渐加强8 (五)投资仍是经济稳增长的重要力量10 1.房地产投资降幅逐渐缩窄10 2.基建投资维持中高增速11 3.制造业投资增速将有所放缓12 (六)出口将继续走弱13 (七)实体经济融资有望回升16 二、宏观经济政策将继续提供有力支持17 (一)稳健的货币政策精准有力17 1.2022年稳健的货币政策灵活适度17 2.2023年货币政策将着力稳增长和扩大内需18 (二)积极的财政政策加力提效18 1.2022年财政政策靠前发力稳增长18 2.2023年将加大财政支出力度19 三、总结19 防疫优化后我国经济将迎来恢复性增长 ——2022年宏观经济分析与展望(国内篇)一、我国经济将迎来恢复性增长 2022年是极不平凡的一年。在这一年里,俄乌冲突爆发、欧美发达经济体 经历40年来最严重通胀、欧洲遭遇能源危机,一系列超预期事件使得全球经济增长动能显著承压,我国面临的外部环境更趋复杂严峻。国内方面,疫情反复冲击社会生产生活活动,叠加房地产行业收缩和外需放缓等不利因素影响,我国经济恢复进程不断受阻,全年实现国内生产总值121.02万亿元,按不变价格 计算,同比增长3.0%,较2021年降低5.4个百分点。 分季度看,2022年第一季度我国经济平稳开局,当季GDP同比增长4.8%;随后的4~5月,我国经济中心上海遭遇严重的疫情冲击,各项经济活动被迫中断,拖累第二季度GDP增速大幅下滑至0.5%;第三季度,政府不断加大宏观经济政策实施力度,稳增长政策不断加码,GDP增速企稳回升至3.9%;但第四季度我国疫情波及范围再次扩大,且房地产行业持续下行,出口增速开始转负,我国经济基本面再度承压,GDP增速回落至2.9%。 图表1我国实际GDP增速走势(单位:%) 20 15 10 5 0 -5 -10 数据来源:Wind,新世纪评级整理 展望2023年,我国疫情防控政策迎来全面优化,管控放开后的第一波集中感染高峰已经结束,社会生产生活正在逐步修复,房地产行业在政策扶持下会加速企稳,且宏观经济政策也将靠前发力为经济恢复提供有力支持,我国经济将呈现恢复性增长,实际GDP增速有望重回5.0%以上。从中长期看,在强大的 国家治理能力以及庞大的国内市场潜力的基础上,贯彻新发展理念和构建“双循环”发展新格局有利于提高经济发展的可持续性和稳定性,我国经济长期向好的基本面保持不变。 (一)总需求复苏后我国存在潜在通胀压力 2022年,我国物价运行总体平稳,全年CPI同比增长2.0%,增速较2021年提高1.1个百分点。分项来看,食品项累计同比增长2.8%,是拉动CPI增长的主要力量;非食品项累计同比增长1.8%;剔除食品和能源后的核心CPI累计同比增长0.9%,反映出我国消费需求整体偏弱。分季度来看,CPI涨幅呈现先扩后落态势,第一、二、三、四季度同比分别上涨1.1%、2.3%、2.6%、1.8%。 图表2我国CPI及其主要分项同比增速走势(单位:%) 25 20 15 10 5 0 -5 -10 CPI:当月同比CPI:食品:当月同比CPI:非食品:当月同比 数据来源:Wind,新世纪评级整理 在高基数、大宗商品价格高位震荡回落、国家保供稳价政策和下游需求偏弱等因素影响下,2022年我国PPI同比增速较2021年大幅回落4.0个百分点至4.1%。分季来看,PPI涨幅逐季回落并在四季度转降,第一、二、三季度同比分别上涨8.7%、6.8%、2.5%,第四季度同比下降1.1%。分项来看,生产资料大幅回落,同比增长4.9%,增速较2021年大幅下行5.8个百分点,是PPI回落的主要原因;生活资料表现相对平稳,同比增长1.5%,增速较2021年提高1.1个百分点。 图表3我国PPI及其主要分项同比增速走势(单位:%) 20 15 10 5 0 -5 -10 PPI:当月同比PPI:生产资料:当月同比PPI:生活资料:当月同比 数据来源:Wind,新世纪评级整理 2023年,我国CPI中枢将在消费需求释放带动下有所抬升,潜在的通胀压力值得关注,特别需注意高位增长的M2的滞后效应。此外,欧美经济体通胀仍处高位,输入性通胀的压力仍然存在。PPI方面,高基数效应持续减弱叠加下游需求回暖,预计PPI将走出通缩区间。 (二)青年人群就业形势仍不容乐观 2022年,我国城镇调查失业率平均值为5.6%,较2021年平均值高出0.5个 百分点,略高于“5.5%以内”的目标;新增就业1206万人,超额完成“全年 1100万人”的目标。总体来看,2022年我国就业形势较为稳定,但结构性矛盾进一步突出。 分人群来看,就业主力军25~59岁人群失业率全年保持在5.5%以下,3月、4月、5月和11月失业率相对较高,均在5.0%以上,主要是当时疫情波及范围较大,就业稳定性较差的人员就业受到一定影响;16~24岁人群失业率在上半年持续上升,并于7月达到19.9%的历史高位,反映出青年人群的就业矛盾进一步突出。从供给来看,2022年高校毕业生人数显著增加,达1076万人,大幅高于2021年的909万人;从需求来看,疫情等不利因素冲击之下经济不景气,企业用工需求也弱于往年同期。为解决毕业生就业难问题,国家采取了一系列措施, 如启动国企央企夏季招聘等,7月以来16~24岁人口调查失业率已呈现下行趋势,但12月份的16.7%仍居高位。 图表4我国城镇调查失业率走势(单位:%) 25 20 15 10 5 0 全国城镇调查失业率城镇调查失业率:16-24岁人口城镇调查失业率:25-59岁人口 数据来源:Wind,新世纪评级整理 随着2023年我国经济增长的恢复,企业用工需求也将有所增加,就业形势较2022年会有所好转,但结构性矛盾仍不可忽视。据教育部数据,2023届高校毕业生规模继续创历史新高,毕业生总人数预计达1158万人,同比增加82万人,我国青年人群特别是高校毕业生就业形势仍不容乐观。 (三)疫情影响减弱后工业生产逐步修复 2022年,我国制造业PMI和服务业PMI波动程度较往年明显加大,主要是受疫情反复冲击所致,特别是进入四季度以后,我国疫情波及范围持续扩大且在防疫优化后迎来第一波感染高峰,拖累制造业PMI和服务业PMI下行。其中,制造业PMI于12月下行至47.0%的年内最低点;服务业PMI于12月大幅下挫至39.4%,为2020年2月新冠疫情爆发后新低。 工业生产方面,2022年我国工业生产相对低迷,规模以上工业增加值同比增长3.6%,增速较2021年全年降低6.0个百分点。分三大门类来看,采矿业增加值同比增长7.3%,较2021年降低2.0个百分点;制造业增加值同比增长3.0%,较2021年降低6.8个百分点;电力热力燃气及水的生产和供应业增加值同比增 长5.0%,较2021年降低6.4个百分点。 图表5我国规模以上工业增加同比增速走势(单位:%) 16 14 12 10 8 6 4 2 0 -2 -4 数据来源:Wind,新世纪评级整理 分行业来看,41个工业大类中,有28个行业在前11个月实现同比正增长,增长面为68.3%,大幅低于2021年的95.1%。具体来看,电气机械和器材制造业、煤炭开采和洗选业、计算机通信和其他电子设备制造业、汽车制造业增速较高,分别为12.0%、8.6%、8.3%、7.7%;医药、纺织业、非金属矿物制造业对工业生产拖累幅度较大,增速分别为-3.7%、-2.5%、-1.4%。 图表62022年1~11月我国主要工业行业生产累计同比增速(单位:%) 14.0 12.0 10.0 8.0 6.0 4.0 2.0 0.0 -2.0 -4.0 -6.0 12.0 8.68.37.7 6.76.15.6 5.14.74.0 2.62.4 1.01.0 (0.4)(1.0)(1.1)(1.4) (2.5) (3.7) 数据来源:Wind,新世纪评级整理 从产业结构来看,2022年我国工业产业结构持续优化,规模以上高技术制造业工业增加值同比增长7.4%,较全行业增速高出3.8个百分点。此外,新能源和新动能产品产量也高速增长,新能源汽车产量同比增长97.5%,产量几乎翻倍;充电桩、光伏电池、风力发电机组等新能源产品产量分别增长80.3%、 47.8%、45.5%;风力发电量和太阳能发电量分别达到6867亿和2290亿千瓦时,分别同比增长12.3%和14.3%。 我国工业企业2022年经营绩效整体表现不佳,“增收不增利”现象较为普遍。前11个月,我国规模以上工业企业营业收入同比增长6.7%,但利润总额同比减少3.6%。41个工业行业中,有19个行业利润总额同比增长,增长面仅为46.3%。上中下游行业分化仍较为严重。其中,上游采矿业利润同比增加51.4%;而中下游制造业同比减少13.9%;电力热力燃气及水生产和供应业同比增加27.8%。 图表72022年1~11月我国主要工业行业营业利润累计同比增速(单位:%) 150 113.0 100 47.7 51.5 50 34.8 7.13.23.0 9.18.90.3 0 (2.4)(4.2)(7.5)(7.8)(11.1) (1.6) -50 (20.8) (20.0) (13.3)(15.3) (28.6) -100 上游 中游 (66.4)(74.4) (94.7) 下游 -150 电力热力燃 气及水生产和供应业 数据来源:Wind,新世纪评级整理 2023年,我国人员流动、物流和供应链将回归正常化,疫情对工业生产的掣肘逐渐消退,需求端有望迎来较大反弹,我国工业生产将逐步修复。从结构上来看,下一步我国将继续补链强链并培育壮大战略性新兴产业,高技术制造业和新能源产业有望继续保持较快增长,但2023年我国出口形势不乐观,或对出口依赖度较高的行业形成拖累。 (四)消费的恢复势头将逐渐加强 2022年,最终消费支出对经济增长贡献率为32.8%,拉动GDP增长0.98个百分点,贡献率和拉动率均较2021年有所下滑。2022年国内消费恢复节奏偏慢且不稳定,主要是受到疫情冲击、居民收入增速放缓和预防性储蓄上升等不利因素的影响。 社会消费品零售总额2022年同比减少0.2%,增速较2021年大幅降低12.7 个百分点;扣除通胀后,实际同比减少2.9%,增速较2021年降低13.7个百分 点。从当月增速来看,社会消费品零售总额同比增速变化与新增确诊人数呈现了较高的相关性,主要原因是疫情冲击下,居民主动或被动地缩短了出行半径。其中,4月、5月、11月的降幅较大,分别同比下降11.1%、6.7%、5.9%。 图表8我国社零当月同比增速走势(单位:%) 40 30 20 10 0 -10 -20 -3