国有大行驰援地产,落地情况值得关注

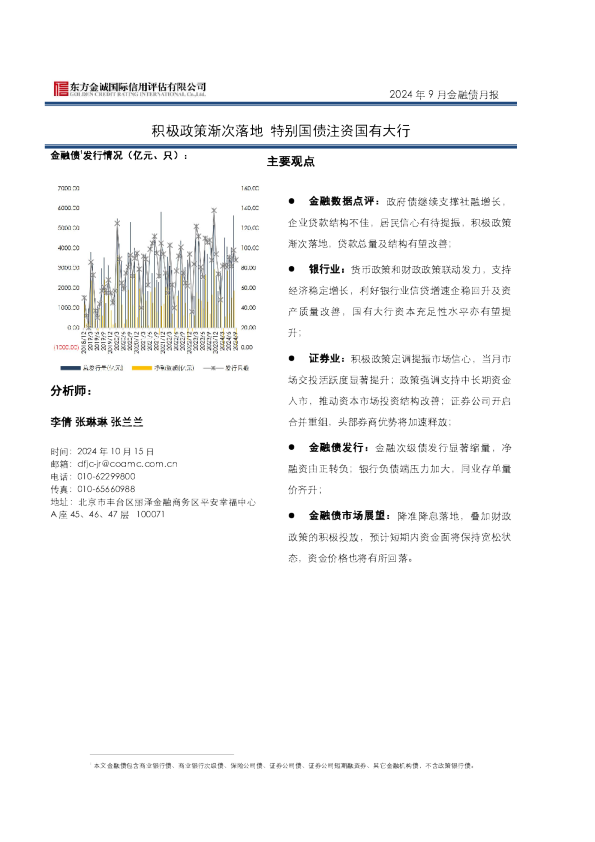

证券研究报告 【固收+周报】国有大行驰援地产,落地情况值得关注 2022年第30期总第30期 2022年11月27日 本周核心观点 市场回顾 信用收益率基本下行,信用利差涨跌互现。本周国开债收益率下行,信用债利率跟随下行,具体:1)信用债1Y、3Y和5Y收益率分别变化约- 10BP、-7BP和-4BP,1Y银行债下行最多,3-5Y中低等级城投上行;2)信用利差涨跌互现,1Y中低等级产业走阔最多,银行债均压缩;3)条款 点差多走阔,3-5Y银行二永点差走阔最多。 REITs板块小幅上涨,跑赢股指、信用债,跑输可转债。本周REITs指数周涨幅为0.21%,各指数涨跌幅表现:可转债>REITs>高收益信用债>国债 >沪深300指数。本周表现最好的3只REITs:华泰江苏交控REIT、沪杭甬高速REIT、平安广州高速REIT。 债市情绪回暖,可转债上涨0.6%。权益结束了连续三周的上行,本周收跌1.36%;债市震荡基本平复,中证全债收涨0.2%,可转债亦随之修复式上行0.6%,全市场转股溢价率上行了2.69个百分点。本周“央国企价值重估”行业板块(能源、金融、公用事业等)的可转债录得较高涨幅,而工业、材料等正股跌幅较浅的行业,受债性修复的带动,也录得正收益;但正股跌幅较大的医疗保健、可选消费等行业,可转债全周收跌。 策略展望 信用债关注中短端,以震荡思维择券,短期也可关注大行集中支持的民企地产债:本周债市波动较大,整体走势偏强。一方面央行呵护下资金和存单价格下行,另一方面各地疫情反复支持避险情绪,主要的调整来自周四、周五央行支持地产等信息密集释放。当前基本面处于缓慢修复中,货币政策处于放松的后半程,空间不大,时间或至少维持半年;这个阶段短端确定性相对较高,中长端敞口面临调整压力,信用债微观结构比利率债更弱,要求更高的流动性补偿。12月资金价格或继续回落,可能带动收益率下行,建议趁机止盈长久期信用债,在中短端选择流动性较好的品种。目前3YAA+信用债估值略好,除此之外还可以关注六大行集体行动带来的民营地产债机会。 公募REITs关注部分品种下跌带来的交易性机会:本周流动性有所冲击修复,信用债上涨,REITs涨幅略大于高收益信用债。中长期来看,基准利率中枢上行将给公募REITs估值带来整体压力;短期来看,当前一是仍处在疫情观察时期,货币政策相对偏友好;二是处在四季报发布之前的 空窗期,基本面方面也缺乏增量信息。考虑到当前REITs整体估值收益率已经和3YAA企业债相近,估值增长弹性整体有限,在缺乏增量信息的背景下,建议在个券大跌时参与交易性机会,如上周大跌3.82%的华泰安徽交控本周上涨3.76%。 长期不悲观,短期建议配置银行转债防波动:各地疫情仍然严重,股市可能会跟随防控节奏震荡,可转债或将跟随。不过,疫情管控更“精准科学”的大方向不会变,宽信用、宽货币政策也在陆续加码,具有看涨期权属性的可转债有较好的配置价值。股市震荡期,更推荐银行转债。一是银行转债本身价格波动较小,具有防御属性;二是银行作为信贷投放渠道,将直接受益于稳增长政策;三是银行也将受益于“国央企资产重估”概念。各地防控环境尚不明朗的时期,可以暂缓配置弹性更大的消费板块。 本周信用事件:六大行集中宣布给予部分房企意向授信超万亿 11月24日 六大行集中宣布给予部分房企意向授信超万亿 11月24日下午,《中国银行保险报》从工商银行获悉,工商银行与12家全国性房地产企业签订战略合作协议,提供意向性融资总额达 6550亿元。同一日,建设银行也宣布与8家房地产企业签署战略合作协议;邮储银行确定为5家房地产企业提供意向性融资2800亿元。六大行推出的意向授信额度合计超过1.1万亿元。 简评: 本次六大行集体行动是在落实金融16条和信贷形势座谈会的部署。本周一央行和银保监联合召开全国性商业银行信贷工作座谈会。会议有单独的段落专门阐述支持房地产行业融资。会议指出“保持房地产融资平稳有序,稳定房地产企业开发贷款、建筑企业贷款投放,支持个人住房贷款合理需求,支持开发贷款、信托贷款等存量融资在保证债权安全的前提下合理展期”。本周三央行和银保监会正式发布《关于做好当前金融支持房地产市场平稳健康发展工作的通知》,文件指出“鼓励金融机构重点支持治理完善、聚焦主业、资质良好的房地产企业稳健发展”。 六大行此次集中行动的特点:1)意向授信额度大,总额约2万亿,是往年的数倍。意向授信年年都有,但是本次各家房企获得的意向额度成倍增长。六大行中仅建行和农行未披露授信规模,假定这两家银行合计授信规模等于工行和中行合计规模,那么六大行合计意向授信2.15万亿。2)具体合作内容有11项,其中房开贷、并购贷和债券投资出现次数最多。出现5次的有房开贷、并购贷和债券投资,出现4次的有个人按揭贷和债券承销,出现3次的是保函置换预售资金。3)共和18家房企签订协议,包括各种企业类型。具体包括6家央企、7家民企、3家混改企业和2家地方国企。4)18家房企均未出现债务违约,隐含评级最低是A。7家是AAA-及AA+(央企+万科),4家AA,4家AA-,2家是A+及A(金地和碧桂园)。5)美的置业、龙湖集团和万科集团获得的支持次数最多,各有5家银行要对其支持。 本次集体行动有利于提振市场信心,但意向融资并非实际融资,民营地产债右侧机会仍需等待。随着各项政策的落地,本周民营地产债信用利差整体压缩2017BP,代表性的重庆龙湖和碧桂园信用利差分别下降208BP和5005BP.。六大行集体行动能够缓解民营地产企业的债务压力,而且六大行中有五家明确表示要用债券投资的方式支持地产企业,有利于加快民营地产债右侧机会的到来。但是实际授信额度、形式和期限需要银行具体审批,地产销售企稳仍然困难重重,因此我们认为民营地产债整体的右侧机会仍需等待。主流投资者可以关注中债增担保的标的,风险偏好较高的机构可以关注此次六大行格外支持的美的置业和龙湖集团的短债,二者无担保0.5年剩余期限债券的收益率分别约5.8%和13%。 PART1收益率基本下行,信用利差涨跌互现 本周金融债净融资同比多增,城投债和产业债净融同比少增。 •本周金融债净融资同比多增,城投债和产业债净融同比少增。金融债同比上升397亿元,城投债同比下降1277亿元,产业债同比下降141亿元。 •本周公用事业、房地产业同比多增,其他产业同比少增。公用事业同比多增22亿元,房地产业同比多增13亿,其他产业同比少增157亿。 各类信用债净融 信用债净融趋势 亿元2021年2022年 7000 6000 5000 4000 3000 2000 1000 0 -1000 -2000 -3000 W1 W4W7W10W13W16W19W22W25W28W31W34W37W40W43W46W49 W52 -4000 注:本文的金融债含NCD,不含政金债 •收益率:本周(11.25较11.18)国开利率下行,信用债利率基本下行,3-5Y中低等级城投上行;1Y银行债下行最多。 •信用利差:本周(11.25较11.18)信用利差涨跌互现;1Y中低等级产业走阔最多,银行债均压缩,3Y、5Y银行压缩最多。 收益率变化:BP信用利差变化:BP期限利差变化:BP 1Y3Y5Y1Y3Y5Y3-1Y5-1Y5-3Y -13.1 -11.9 -5.6 -3.2 -6.4 -2.6 1.2 7.5 6.36.3 -9.1 -8.9 -2.6 0.8 -3.4 0.4 0.2 6.5 -8.1 -2.9 0.4 1.8 2.6 3.4 5.2 8.5 3.3 -0.1 0.0 -1.9-1.9 -6.6-6.6-5.9 9.89.9 3.73.6 -3.6-3.6 -1.8-1.8 -6.5-6.5 -4.7-4.7 -13.4 -12.2 -3.5 -6.7 -3.0 1.1 7.4 6.3 -12.4 -6.2 -1.9 -2.5 -0.7 1.0 6.1 10.4 4.34.3 -11.4 -1.2 3.13.13.1 -1.5 4.3 6.06.0 10.19.1 14.410.4 -7.4 1.8 2.5 7.3 1.3 -10.4 0.8 -0.5 6.3 6.0 11.1 13.4 2.3 -14.8-14.8-14.8 -12.4-12.4 -8.8 -4.9-4.9-4.9 -6.9 -5.9 2.42.4 6.0 3.6 -9.9 -6.9 -6.9 5.0 2.6 -11.4 -8.9 -5.9 -5.9 3.4 -1.0 -4.4 -12.8 -12.4 -9.9 -2.9 -6.9 -6.9 -3.9 -4.0 0.0 -9.9 -5.5 -2.9 4.4 7.0 2.6 •期限利差:本周(11.25较11.18)期限利差基本走阔,仅中低等级产业、中低等级银行普通债压缩;5-1Y城投走阔最多,5-1Y中低等级产业压缩最多。 中短票 城投债 银行普通债 AAAAAA-AA+AAAA-AAAAA+AAAA(2)AA-AAAAAA-AA+AA 国开债 •ABS点差:均走阔,RMBS点差走阔最多,企业ABS点差走 阔最少。 •产业&城投永续点差:基本走阔,1YAA(2)城投走阔最多,仅3YAA城投压缩。 •产业&城投私募点差:多数持平,部分走阔,仅3YAA+产业压缩。 •银行二永点差:二级点差基本走阔,1Y中高等级压缩;永续点差1Y全部压缩,3Y、5Y全部走阔。 产业 城投 银行 AAAAAA-AA+AAAAAAA+AAAA(2) AAAAAA-AA+AA ABS点差变化情况 单位:BP 企业ABS 对公贷款消费金融 RMBS 1YAAA点差 2.7 6.4 5.5 10.2 产业债、城投债和银行债条款点差变化情况 1Y3Y5Y 永续点差变化:BP 1Y 3Y5Y 私募点差变化:BP 6.0 9.0 4.0 0.00.0 0.00.0 0.00.0 3.0 6.0 3.0 4.0 1.0 4.0 3.0 -1.0 0.00.0 6.0 2.0 1.0 0.0 1.0 10.010.0 2.02.0 4.0 2.02.0 2.0 0.00.00.0 5.0 2.0 4.0 7.0 -2.0 8.0 3.0 0.00.0 12.0 1.0 6.0 4.0 永续点差变化:BP 二级点差变化:BP -4.2-4.2-4.2 11.811.9 9.89.8 -5.6-6.0 1.71.6 1.7 4.9 12.9 8.8 0.0 8.7 11.9 -6.2 14.9 9.8 1.0 11.7 12.9 非主流行业利差走阔14.9BP,主流行业利差走阔14.2BP。 •主流行业(11.24较11.17):大类板块中上中游周期、房地产、城投均走阔,金融走阔较少;细分行业中城投走阔最多,仅银行压缩。 •非主流行业(11.24较11.17):大类板块均走阔;细分行业休闲服务走阔最多,国防军工走阔最少。 主流行业信用利差变化非主流行业利差变化 大类板块 波动率 分类 细分行业 信用利差 变化:BP 大类板块 波动率 分类 细分行业 信用利差 变化:BP 大类板块 波动率分 类 细分行业 信用利差 变化:BP 高 煤炭 16.5 低 燃气 12.6 中 汽车 17.1 上中游周期 高 有色金属 15.5 公用事业 低 电力 13.0 低 电子 16.4 (16.4BP) 房地产 (15.8BP) 金融 (4.0BP) 城投 (20.6BP) 化工钢铁 高高 低 低低低 中 房地产 银行证券AMC等 城投 (12.7BP) 13.9 19.5 15.8 -0.2 4.3 8.0 20.6 中游制造 (14.9BP) 类金融 (17.3BP) 交通运输国防军工 低低 中 中 机械设备 15.3 (15.2BP) 低 传媒 13.3 中 电气设备 14.1 中 休闲服务 19.0