业绩增速符合预期,多品类布局未来可期

AI智能总结

AI智能总结

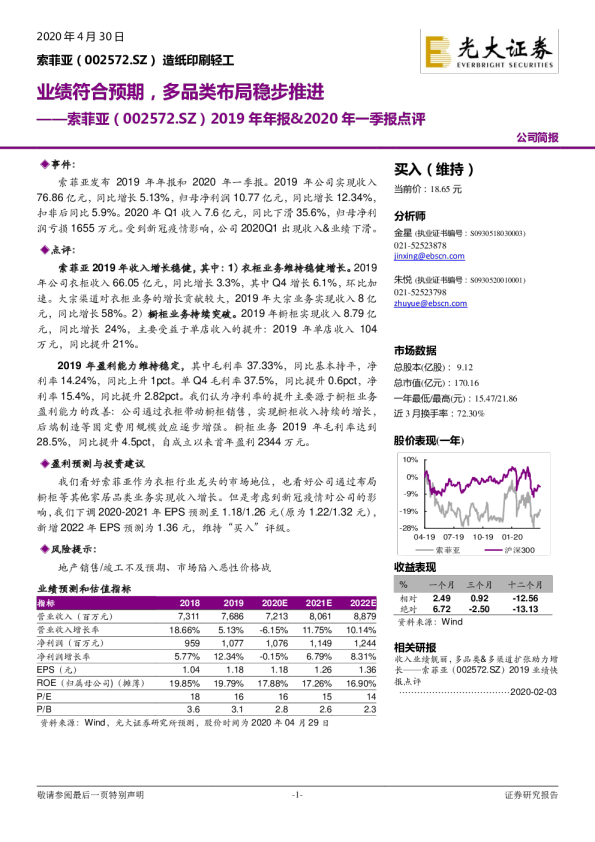

投资要点 业绩总结:公司2022年前三季度实现营业收入24.4亿元,同比增长21.4%,实现归母净利1.1亿元,同比增长25%,扣非后归母净利润为1.1亿元,同比增长31%。单三季度实现营业收入8.5亿元,同比增长13%,环比增长7%,归母净利润为4628.2万元,同比增长49.2%,环比增长3%,扣非后归母净利润为4703.7万元,同比增长49.9%,业绩增速符合预期,经营规模稳步提升。 22年10月公司公开发行可转换债券,募集资金7.7亿元,其中2.3亿元投入建设年产6万吨高品质干粮项目、2.6亿元投入建设年产4万吨宠物湿粮项目,5254.9万元投入建设年产2000吨冻干项目,建设期分别为2年、2年、6个月,为未来公司国内市场份额扩张提供产能支撑,丰富产品组合。 宠物赛道高景气,公司进行多方位产品布局,未来市占率有望提高。根据宠物白皮书数据显示,2017-2021年年均增长率为16.8%,2021年我国宠物行业市场规模2490亿元,同比增长20.6%。随着单身独居成年人的增多、老龄化水平加速、居民可支配收入增长和养宠观念进一步改变,我国宠物食品行业有望迎来量价齐升,且国产产品市场占有率或将提升,公司产品优质、品牌矩阵健全,未来干粮和湿粮的新产能将陆续投产。公司产品品类丰富,品牌矩阵健全,能够满足消费者多层次的需要;公司拥有多年海外知名厂商的OEM/ODM经验,具有出口级产品品质和出色的品控能力,获得国内外多项权威质量认证;公司不断增加研发投入,提高产品品类和质量,公司新品推出率高,广受市场认可。公司当前拥有接近6万吨产能,远超国内同行水平,干粮产能利用率近两年提升显著。 2020年3万吨湿粮产能已建设完毕,随着后续产能陆续投产,公司将成为零食、主粮平衡发展的宠物食品企业。 持续营销投入推进品牌建设,国内迅速成长,海外业务稳步发展。营销方面公司以顽皮Wanpy、真致Zeal为核心,采用线上线下多种方式推广产品,积极参与年轻人聚集圈子,提升在未来养宠一代的品牌认知度,塑造中高端优质品牌形象。受益于公司不同品牌差异化定价,叠加国内市场追求性价比产品的需求,公司在主粮市场有望破局增长;零食市场已有一定品牌力,未来驱动力看好公司新品研发和品牌塑造。海外渠道方面,公司核心竞争力在于供应链优势,在主要海外市场进行产能布局,业务有望受益于资源整合稳定发展。另外,公司海外客户关系稳定,为公司海外业绩提供了保证。国内线上、线下协同发展,其中电商渠道和专业渠道是公司传统优势渠道,近年来公司广泛布局电商渠道,线上销售增速明显。 盈利预测与投资建议。预计2022-2024年EPS分别为0.52元、0.69元、0.90元,对应动态PE分别为40/31/23倍,维持“持有”评级。 风险提示:汇率波动风险、原材料价格波动、国内外贸易政策变动、产能建设及利用不达预期等。 指标/年度