进山人数同比下滑,期待多业务对外拓展带来增量

AI智能总结

AI智能总结

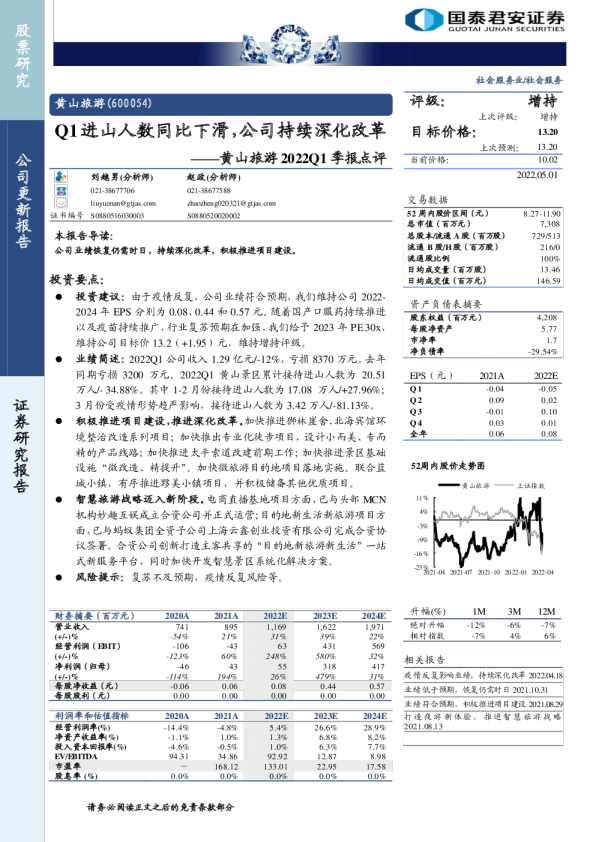

■业绩简述:22H1收入下降53.53%,业绩同比转亏:1)公司2022H1实现营收2.14亿元/yoy-53.53%、较19H1恢复度为29%;归母净利-1.72亿元,去年同期为0.35亿元;扣非净利-1.72亿元/yoy-1167.67%,非经常性损益主要系政府补助和投资损益。本期受新冠疫情冲击,旅游市场表现疲软,进山人数同比下降65.99%,收入业绩承压。分季度看,公司22Q1/Q2营收分别为1.29亿/0.85亿元,同比下降12.07%/72.98%,归母净利分别-0.84/-0.88亿元、同比增亏-0.52/-1.55亿元。 ■分业务:22年H1黄山景区累计接待进山游客33.36万人/yoy-65.99%,较19年恢复度下降至20.54%;索道及缆车累计运送游客66.56万人/yoy-67.43%,较19年恢复度下降至20.37%。分业务来看,22年H1酒店业务收入0.44亿元/yoy-59.22%,恢复至19年的14%,毛利率为-91.38%/yoy-101.03pct;索道业务收入0.48亿元/yoy-69.35%,恢复至19年的19%,毛利率为32.75%/yoy-45.15 pct;景区业务收入0.18亿元/yoy-72.13%,毛利率为-233.39%/yoy-284.94 pct;旅游服务业务收入0.57亿元/yoy-55.72%,毛利率为5.85%/yoy-0.60 pct;徽菜业务收入0.61亿元/yoy-18%,毛利率为6.07%/yoy-18.82pct。景区业务营业成本增幅较大,主要系花山迷窟景区综合提升工程项目初始运营,报告期折旧及摊销等成本增加。 ■成本费用端:22H1毛利率为-25.58% /yoy-67.7pct,19年同期为54.09%,22H1三费率为68.5%/yoy+34.9pct,其中,销售费用率7.9%/yoy+4.8pct;管理费用率61.3%/yoy+30.8pct;财务费用率-0.8%/yoy-0.7pct。受疫情影响收入降低,带来毛利率下降及费用率上升。归母净利率为-80.43%/yoy-87.92pct、19H1为23.08%。 ■链接资源加快数字化转型,蓄势发力加快对外拓展。数字化方面,公司1)全力构建数字化生态,推进会员体系建设;2)打造数字化服务,提升游客入园体验;3)推出数字化产品率先推出系列NFT数字化藏品,现已累计发行5款共计5万余份数字藏品、联合饿了么推出10000份臭鳜鱼数字藏品。在对外拓展方面,1)全面融入长三角、主动对接大上海、持续加强与杭州都市圈合作,储备一批潜在合作项目;2)徽菜业务,蚌埠店正式投入运营,合肥水西门店正在推进收尾工程,此外还有多店正在推进;3)新零售方面,黄山景区已开设14家“黄山好礼”线下体验店,创新推出新款迎客松雪糕,上半年共推出“放个松”系列新品17款SKU,10余款产品已完成前期打样。 ■盈利预测与投资建议:黄山旅游是全国自然景区龙头,具备优越自然资源禀赋,在黄山市加快融杭接沪的背景下区位优势更加明显。公司近两年链接资源加快数字化转型,运用数字化手段开展旅游营销,不断催生新产业新业态新模式。考虑22年上半年疫情扰动旅游市场复苏,我们将公司22-24归母净利润从0.50/2.66/3.77亿元下调至-0.28/2.64/3.74亿元,当前市值对应PE为-266/29/20X,建议关注。 风险提示:宏观经济波动风险,疫情恢复不及预期风险,新项目建设进度不及预期风险 财务数据和估值