22H1业绩符合预期,IT新基建领军有望迎景气度修复

AI智能总结

AI智能总结

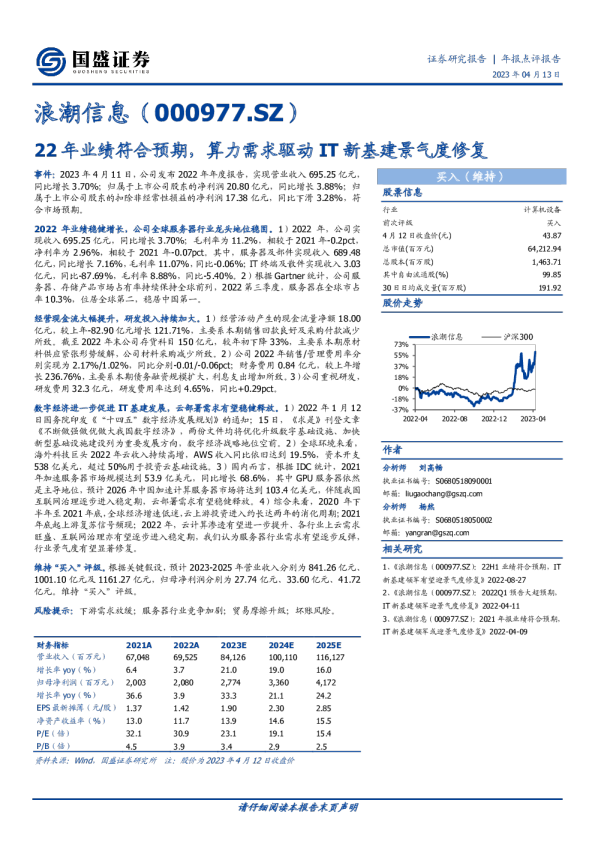

事件:8月26日,公司发布2022年半年报,实现营业收入348.5亿元,同比+22.05%,实现归母净利润9.54亿元,同比+18.81%,实现扣非后归母净利润8.36亿元,同比+18.36%,业绩符合预期。 22H1业绩稳健增长,IT新基建全球领军地位稳固。1)报告期内,受益于下游市场需求拉动,公司保持了稳健增长,实现营业收入348.5亿元,同比+22.05%,实现归母净利润9.54亿元,同比+18.81%;单Q2季度来看,公司实现营业收入175.73亿元,同比增长4.04,实现归母净利润6.20亿元,同比增长10.42%。同时,公司不断创新产品技术和交付模式,积极把握云计算和AI变革发展机遇,完善数据中心、人工智能和边缘计算等产品布局,有望抓住市场的新型增长机会。2)根据Gartner、IDC、Synerge统计,公司服务器、存储产品市场场占有率持续保持全球前列:2022Q1,服务器在全球市占率10.4%,位居第二,在中国市占率36.4%,保持第一;2022Q1,连续12个季度位居全球公有云服务器市场份额第一;2022Q1,存储装机容量位列全球前三、中国第一;2021年,人工智能服务器全球市场份额20.9%,保持全球第一,中国市场份额超过50%;2021年,边缘服务器市占率40.9%,持续保持中国第一。 毛利率总体稳健,费用管控效率持续提升。1)报告期内,公司整体毛利率下滑1.07pct至12.32%,总体稳健。其中,服务器及部件毛利率12.10%,同比-0.73%;IT终端及散件毛利率9.31%,同比-9.07%。2)2022H1,公司整体费用率为8.82%,同比-1.03pct;其中,销售/管理/研发费用率分别实现为2.27%/1.38%/3.87%,同比分别-0.99/-0.39/-1.43pct;财务费用率略有提升,上半年实现1.3%,同比增长1.77pct,主要原因系销售规模扩大,资金需求增多,通过债务融资筹集资金,相应利息支出增加,叠加人民币贬值影响形成汇兑损失,导致财务费用同比增长。 数字经济进一步促进IT基建发展,云部署需求有望稳健释放。1)1月12日国务院印发《“十四五”数字经济发展规划》的通知;15日,《求是》刊登文章《不断做强做优做大我国数字经济》,两份文件均将优化升级数字基础设施、加快新型基础设施建设列为重要发展方向,数字经济战略地位空前。2)全球环境来看,海外科技巨头2022Q2云收入持续高增,AWS收入同比依旧达到约33%,且资本开支2022年预期显著向好,基础设施投资预计进一步增加;Aspeed单月营收同比增速自2021年8月起大幅回升,均保持在30%及以上。3)国内而言,根据IDC统计,包括云服务、云相关服务、云基础设施建设在内的中国整体云计算,2019年市场规模达到了329亿美元,预计2024年将达到1,000亿美元以上,伴随我国互联网治理逐步进入稳定期,云部署需求有望稳健释放。4)综合来看,2020年下半年至2021年底,受疫情影响,全球经济增速低迷,云上游投资进入约长达两年的消化周期;2021年底起上游复苏信号频现; 2022年,云计算渗透有望进一步提升、各行业上云需求旺盛、互联网治理亦有望逐步进入稳定期,我们认为服务器行业需求有望逐步反弹,行业景气度有望显著修复。 维持“买入”评级。根据关键假设,预计2022-2024年营业收入分别为804.19亿元、968.23亿元及1143.33亿元,归母净利润分别为25.11亿元、32.56亿元、41.56亿元。维持“买入”评级。 风险提示:下游需求放缓;服务器行业竞争加剧;贸易摩擦升级;坏账风险 财务指标 财务报表和主要财务比率 资产负债表(百万元) 现金流量表(百万元)