经济周期随笔十二:2009-2012年复盘,如何选择成长与消

AI智能总结

AI智能总结

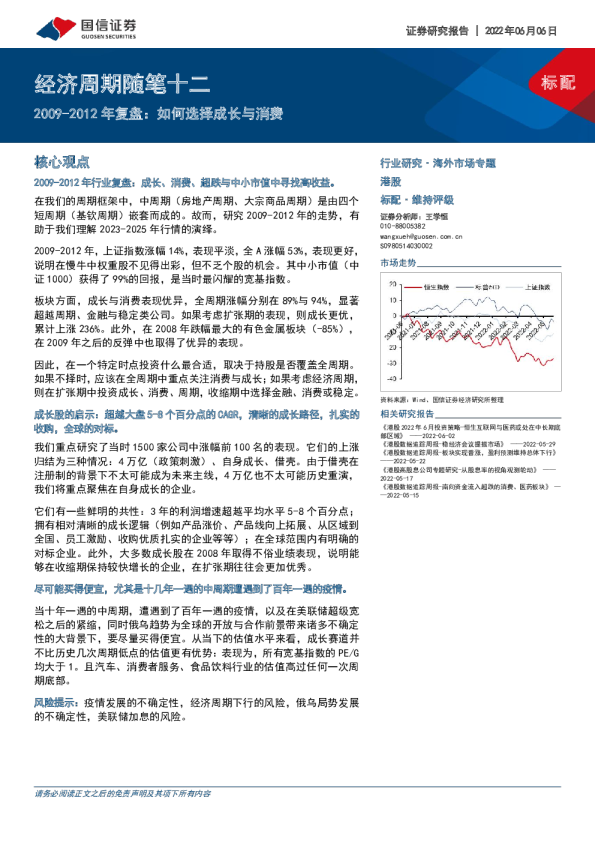

2009-2012年行业复盘:成长、消费、超跌与中小市值中寻找高收益。 在我们的周期框架中,中周期(房地产周期、大宗商品周期)是由四个短周期(基钦周期)嵌套而成的。故而,研究2009-2012年的走势,有助于我们理解2023-2025年行情的演绎。 2009-2012年,上证指数涨幅14%,表现平淡,全A涨幅53%,表现更好,说明在慢牛中权重股不见得出彩,但不乏个股的机会。其中小市值(中证1000)获得了99%的回报,是当时最闪耀的宽基指数。 板块方面,成长与消费表现优异,全周期涨幅分别在89%与94%,显著超越周期、金融与稳定类公司。如果考虑扩张期的表现,则成长更优,累计上涨236%。此外,在2008年跌幅最大的有色金属板块(-85%),在2009年之后的反弹中也取得了优异的表现。 因此,在一个特定时点投资什么最合适,取决于持股是否覆盖全周期。 如果不择时,应该在全周期中重点关注消费与成长;如果考虑经济周期,则在扩张期中投资成长、消费、周期,收缩期中选择金融、消费或稳定。 成长股的启示:超越大盘5-8个百分点的CAGR,清晰的成长路径,扎实的收购,全球的对标。 我们重点研究了当时1500家公司中涨幅前100名的表现。它们的上涨归结为三种情况:4万亿(政策刺激)、自身成长、借壳。由于借壳在注册制的背景下不太可能成为未来主线,4万亿也不太可能历史重演,我们将重点聚焦在自身成长的企业。 它们有一些鲜明的共性:3年的利润增速超越平均水平5-8个百分点; 拥有相对清晰的成长逻辑(例如产品涨价、产品线向上拓展、从区域到全国、员工激励、收购优质扎实的企业等等);在全球范围内有明确的对标企业。此外,大多数成长股在2008年取得不俗业绩表现,说明能够在收缩期保持较快增长的企业,在扩张期往往会更加优秀。 尽可能买得便宜,尤其是十几年一遇的中周期遭遇到了百年一遇的疫情。 当十年一遇的中周期,遭遇到了百年一遇的疫情,以及在美联储超级宽松之后的紧缩,同时俄乌趋势为全球的开放与合作前景带来诸多不确定性的大背景下,要尽量买得便宜。从当下的估值水平来看,成长赛道并不比历史几次周期低点的估值更有优势:表现为,所有宽基指数的PE/G均大于1。且汽车、消费者服务、食品饮料行业的估值高过任何一次周期底部。 风险提示:疫情发展的不确定性,经济周期下行的风险,俄乌局势发展的不确定性,美联储加息的风险。 2009-2012年周期背景:大宗商品周期高位与全球经济危机 在我们的经济周期研究框架中,中周期(房地产周期、大宗商品周期)是由四个短周期(基钦周期)嵌套而成的。故而,每四个短周期,就形成了一个中周期循环。 为了区别哪些是可能会循环往复的,哪些可能是“这次不一样”,我们本篇报告将回顾2009-2012年的基钦周期中,股票市场的表现,用以启发我们在未来的投资。 但在此之前,我们稍微花一点时间,分析一下2005-2008年周期,因为它是前一个基钦周期,此间发生了大宗商品上行、金融危机,这些都深刻影响了2009年的诸多决策。同样,我们相信,2019-今,大宗的上行,海外加息以及俄乌局势,也将影响2023年的诸多决策。 与今天相似:大宗商品大幅上行 1、PPI创新高。 由于PPI对经济周期的敏感度远高过产量、CPI、甚至货币增速,观察两轮经济周期,均出现了PPI创此前十几年的新高的情况。 2008年PPI达到了惊人的10%以上,这比2005、2000年任何一次高点都要更高; 同样,在2021年,“供需错配”的逻辑再次上演,PPI达到了历史最高位的13.5%。 图1:PPI显现出惊人的相似 2、中国经济在全球的占比都出现明显的提升。 2006-2008年,中国GDP在全球占比从4.78%提升至7.18%,3年提升了2.39个百分点,是历史上最快的时刻。其中在2020年,全球GDP增速为-3.06%,而中国GDP实现了2.2%的正增长,一正一负,加之中国2021年GDP增速8.1%,全球6.1%,使得2019-2021年,中国GDP在全球占比从16.1%提升至17.7%。作为中国制造,出口数据也有颇佳的表现。其中2007年2月出口曾达到41%的同比增长,而2021年,出口同比增速则在2月份达到了62%的历史高位。 图2:出口数据均出现了大幅攀升 3、股票市场在扩张期,都呈现了大市值风格。 其中,在2005年6月-2007年10月,总体上呈现了市值越大涨幅越大的特征,其中中证1000跑输全A累计93%,而上证50、深证100、沪深300,均显著跑赢全A;在2019年1月-2021年12月,大市值略好过小市值。尽管上证50与沪深300跑输全A,但深证100显著跑赢全A。而从中证500到中证1000,都跑输全A。 表1:两次周期在上涨时期的比较 4、两次收缩期的诱因,都来自外部压力。 2008年遭遇了美国次贷危机演化成的全球金融危机,2022年则是来自新冠疫情与俄乌战争,以及由此对国际政治、贸易、军事、经济产生的诸多影响。其相似之处都是推高了全球的通胀水平,同时带来的较大的货币紧缩压力,进而使得需求伴随全球加息而减弱。 不同之处:“十年一遇”的中周期与“百年一遇”的疫情 从经济周期的角度,中周期每隔十几年循环一次。而本轮席卷全球的新冠疫情,则是百年一遇的(距离西班牙大流感已经过去了100年)。 疫情给全球的经济带来了巨大的压力,广泛地体现在交通、餐饮、酒店、影视、其他服务业、制造业、外贸、地产、银行等行业。 1、消费疲弱。 以社零数据为例,在2005-2008年经济扩张期中,不仅比2005年实现明显的增长,而且还超过了前一轮周期(2002-2004年)的高点;而本轮扩张期中,社零数据在疫情之后发生了明显的下滑,不仅低于前一轮短周期(2016-2017年)的高点,也低过2019年。 图3:在疫情作用下消费(社零)增速下台阶 如果观察疫情对产量的影响,制造业PMI在2006-2007年,保持了两年的强势,而在2020-2021年,仅在2020年保持上升,而2021年3月见顶,在2021年绝大多数时间里开始回落。 图4:PMI在最近经济扩张期只保持了一年的上升 2、总需求不及可比周期。 尽管PPI在本轮基钦周期的扩张阶段创了新高,然而反映社会总需求的CPI却明显低过此前周期的扩张阶段。这和2006-2007年有显著区别:当时CPI创了新高,而2020-2021年,不仅低过疫情前,也低过2009-2010年,甚至2016-2017年。 图5:受到疫情影响,本轮周期CPI不强 3、股票市场不是全面牛市。 2006-2007年是全面牛市。上证指数上涨了501%,全A上涨了575%。2019-2021年,上证指数上涨了49%,全A上涨了87%。由于2021年与产量相关的地产、银行、以及核心资产,包括上证指数,在年初见顶,所以2021年是只有大宗商品+“新半军”(新能源、半导体、军工)的结构性行情。 4、外资持股比例加大。 自从2014年港股通开通以来,外资不断通过港股通进入中国股票市场,截至2022年5月,外资累计买入超过2万亿人民币。并成为影响A股市场的一支重要力量。 5、美联储采取了史无前例的宽松并遭遇了严重的通胀。 在2005-2007年,美国的流动性相对宽松,但不至于泛滥,而且在2005、2006年股票市场处在上升中,美联储就启动了加息。而本轮,美联储在2020年开启了史无前例的宽松,美联储资产负债表的扩张等于此前所有年份的总和。同时,美联储加息相对此前明显过晚。正是如此,也种下了通胀的种子,使得在未来的时间里,通胀控制起来难度更大。 6、俄乌冲突带来的全球地缘局势的不确定性明显增加。 2008年之后,全球的主要矛盾是如何从经济萧条中走出来,彼时全球的冲突主要在大国与小国之间(如美国与阿富汗,俄罗斯与格鲁吉亚);而当下俄乌的冲突,已经把全球划分成旗帜鲜明的两大阵营,北约与北约之外,而且北约除了东扩,还有了亚太化的萌芽。这显著加深了大国与大国之间的对抗与博弈,加剧了全球地缘局势的不确定性。 小结 两轮大宗商品高点周期中,“神相近”的特征都是大宗商品以及PPI大幅上行,股票的风格均在大市值; “形相远”的是: 1、当十四年的中周期,遭遇了百年一遇的疫情,它对总需求、消费、供应链产生了深远的影响; 2、本轮海外的通胀压力更大,以目前市场预期来看,即便到明年年底,美国的通胀还将在2.5%以上的水平,本轮控制通胀的难度更大,美联储在加息、缩表的路上想轻易转向并不容易; 3、全球的地缘政治局势变得更加复杂,俄乌局势加深了大国与大国之间的对抗,这为未来的全球开放与合作,蒙上了阴影。 2009-2012年行业复盘:成长、消费、超跌、小市值中寻找高收益 整体走势:上证指数平淡,全A更佳 需要说明的是,由于我们对2009-2012年的基钦周期扩张期的终点,定义在2011年3月(对应大盘2011年4月的高点)。因此,我们在下文的分析,都是以此为窗口,而不是以2009年8月4日的3478点为标准。其中的周期划分标准可参见此前的《经济周期随笔》系列报告。 表2:2009-2012年整体表现 2009-2012年中,上证指数在扩张期上涨77%,收缩期下跌35%,合计上涨14.6%。 由于14.6%是3年多的指数回报,因此这个表现是相对其他基钦周期而言是比较一般的(但也不是最差的,如2016年-2019年,指数从熔断时期的2638点创了2019年初的2440点新低)。 其中,wind全A的表现要明显好过上证指数,扩张期涨幅达133.7%,整个周期涨幅53.3%。如果我们把这段时间的大盘称为慢牛,那么wind全A的表现更佳,说明在慢牛中权重股不见得出彩,但不乏个股的机会。 大小风格:小市值明显占优 在规模指数中,市值越小表现越好。在扩张期中,中证1000涨幅高达273%,即便收缩期回撤较大,但累计依然有98.8%的回报。当时全市场仅有1500多支标的,因此中证1000覆盖了当时较多的小市值公司。相较而言,上证50累计回报仅为18.4%,沪深300累计回报28.8%。 表3:2009-2012年规模指数表现 但是在前一个基钦周期中,即2005-2008年,却并非中小市值风格占优。同样以中证1000为例,扩张期的上涨幅度仅为481%,跑输了其他所有的规模指数。因此,这可以看做是大市值风格切换至小市值风格的过程。 表4:2005-2008年规模指数表现 对比本轮:从2019年开始,市场最热门的关键词是“核心资产”。它们是一批既能够代表未来,又具有较大市值的龙头公司。但如同一个真理:被绝大多数投资者所感知的现象,往往不是故事的开始,而是高潮。 站在周期的角度,早在2016年,大市值公司就开始占优,这背后有如下几个原因: 1、小市值公司太贵了。在2015年创业板、互联网的大幅上涨背后,不少小市值的涨幅透支了数年的未来; 2、互联网的渗透率从成长阶段转向了成熟阶段。在成长阶段,由于用户的飞速发展,投资者对不盈利的企业容忍度很高,因为大家心中装着愿景——现在不赚钱没关系!只要份额领先就够了;进入到成熟阶段,伴随企业的用户增速放缓,不能够继续满足投资者的快速增长预期,这个时候,企业的估值与业绩增速的匹配就被提上了日程; 3、技术的快速传播。尽管,发起变革的小公司们凭借新技术(例如移动互联网),提出诸多颠覆传统行业的构想,并在一定时期让投资者信服,例如余额宝的增长vs银行理财的流失,但并非所有的故事最后都能取得压倒性的胜利。随着传统企业的人才引入、学习、追赶,最终它们也掌握了这些技术,比如银行也优化了自己的互联网业务,APP;有的时候,政策也将限制资本和技术的扩张。最终,传统企业的比较优势从堕入谷底到触底反弹,甚至再被逐步强化,这样就产生了“小-大”的切换; 我们预计在下一个基钦周期中,小市值略占优,原因是: 1、大市值已经连续两个基钦表现不错,风格转向小市值或大小均衡; 2、