监管趋严背景下,如何看爱美客未来增长驱动力?

AI智能总结

AI智能总结

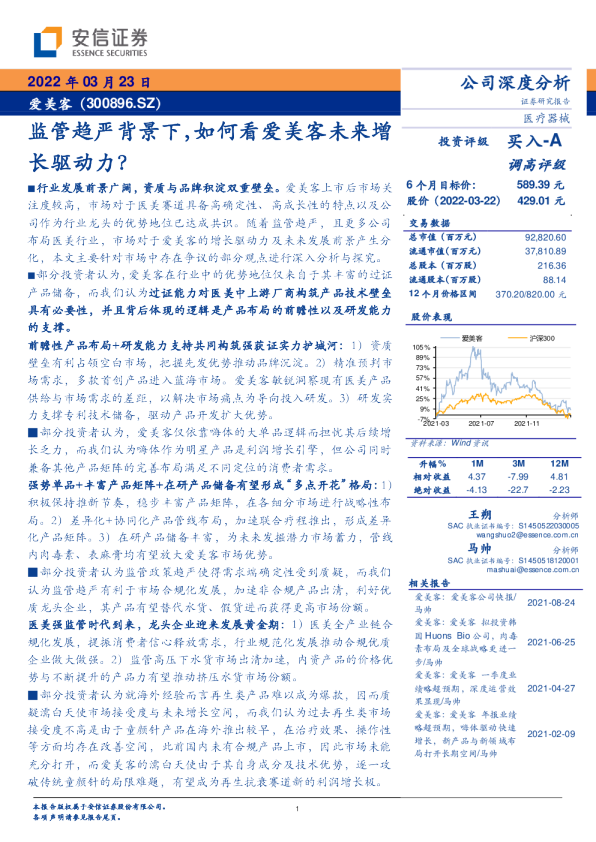

行业发展前景广阔,资质与品牌积淀双重壁垒。爱美客上市后市场关注度较高,市场对于医美赛道具备高确定性、高成长性的特点以及公司作为行业龙头的优势地位已达成共识。随着监管趋严,且更多公司布局医美行业,市场对于爱美客的增长驱动力及未来发展前景产生分化,本文主要针对市场中存在争议的部分观点进行深入分析与探究。 部分投资者认为,爱美客在行业中的优势地位仅来自于其丰富的过证产品储备,而我们认为过证能力对医美中上游厂商构筑产品技术壁垒具有必要性,并且背后体现的逻辑是产品布局的前瞻性以及研发能力的支撑。 前瞻性产品布局+研发能力支持共同构筑强获证实力护城河:1)资质壁垒有利占领空白市场,把握先发优势推动品牌沉淀。2)精准预判市场需求,多款首创产品进入蓝海市场。爱美客敏锐洞察现有医美产品供给与市场需求的差距,以解决市场痛点为导向投入研发。3)研发实力支撑专利技术储备,驱动产品开发扩大优势。 部分投资者认为,爱美客仅依靠嗨体的大单品逻辑而担忧其后续增长乏力,而我们认为嗨体作为明星产品是利润增长引擎,但公司同时兼备其他产品矩阵的完善布局满足不同定位的消费者需求。 强势单品+丰富产品矩阵+在研产品储备有望形成“多点开花”格局:1)积极保持推新节奏,稳步丰富产品矩阵,在各细分市场进行战略性布局。2)差异化+协同化产品管线布局,加速联合疗程推出,形成差异化产品矩阵。3)在研产品储备丰富,为未来发掘潜力市场蓄力,管线内肉毒素、表麻膏均有望放大爱美客市场优势。 部分投资者认为监管政策趋严使得需求端确定性受到质疑,而我们认为监管趋严有利于市场合规化发展,加速非合规产品出清,利好优质龙头企业,其产品有望替代水货、假货进而获得更高市场份额。 医美强监管时代到来,龙头企业迎来发展黄金期:1)医美全产业链合规化发展,提振消费者信心释放需求,行业规范化发展推动合规优质企业做大做强。2)监管高压下水货市场出清加速,内资产品的价格优势与不断提升的产品力有望推动挤压水货市场份额。 部分投资者认为就海外经验而言再生类产品难以成为爆款,因而质疑濡白天使市场接受度与未来增长空间,而我们认为过去再生类市场接受度不高是由于童颜针产品在海外推出较早,在治疗效果、操作性等方面均存在改善空间,此前国内未有合规产品上市,因此市场未能充分打开,而爱美客的濡白天使由于其自身成分及技术优势,逐一攻破传统童颜针的局限难题,有望成为再生抗衰赛道新的利润增长极。 濡白天使重磅上市,开启“内生修复+填充”的医美2.0时代:1)高端抗衰需求催生再生类市场发展,产品迭代满足更高需求。技术革新优化产品端高质量供给,在医生操作性和消费体验方面大幅改善。2)产品凭借成分+技术优势,濡白天使与目前市场中主要竞品相比具备差异化优势。3)濡白天使通过设立医生注射牌照申领制度,以“好产品+好医生”模式构建消费者信任,推动产品稳步放量。 投资建议:买入-A投资评级。公司积极主动把握市场趋势,持续大力投入研发提升产品力,前瞻性把握先机布局产品线,新品濡白天使在监管趋严背景下有望打开盈利新空间。预计2022-2024年的收入增速分别为64.4%/52.0%/42.6%,归母净利分别为14.9/22.7/33.2亿,对应增速分别为55.4%/52.2%/46.5%,成长性突出,给予目标价589.39元。 风险提示:1)宏观经济风险,市场需求不及预期;2)行业竞争加剧,新品推广不及预期;3)在研产品过审进度不及预期;4)医疗安全事故风险等 投资观点 医美行业作为长坡厚雪的赛道,具备高确定性、高成长性的特点。由于人均可支配收入增加推动消费升级、人口结构性变化扩容医美消费群体、技术革新产品迭代、医美产品社会接受度逐步提高。据弗若斯特沙利文,中国医美市场规模自2016年776亿元人民币增至2020年1549亿元人民币,年复合增速达18.9%,预测2021年可达1890亿元人民币。同样据弗若斯特沙利文,从市场渗透率来看,2019年中国每千人医美治疗次数为17.4次,与韩国(91次)、日本(29.1次)等消费需求相近的东亚市场相比仍具有成长空间与增长潜力。 中国医美行业核心企业近年来表现亮眼,通过不断提出新理念、新技术、新产品攻占消费者心智。爱美客作为上游龙头企业,以其前瞻性的产品布局与兼具差异性与协同性的产品矩阵构建形成资质与品牌积淀双重壁垒,在政策强监管背景下作为资质过硬的企业有望加速替代水货、假货市场份额。同时,2021年爱美客保持稳步快速推新的优势,“濡白天使”童颜针产品于7月份上市获超预期市场反响,有望进一步打开再生抗衰的市场空间,率先步入“内生修复+填充”的医美2.0时代。 有别于市场的观点 爱美客于2020年上市后市场关注度较高,即将赴港上市有望成为国内首家“A+H”医美公司,市场中对其增长驱动力及未来发展前景的讨论热度不减,本文主要针对部分投资者的观点进行逐一深入分析与探究: 1.部分投资者认为,爱美客在行业中的优势地位仅来自于其丰富的过证产品储备,而我们认为过证能力对医美中上游厂商构筑产品技术壁垒具有必要性,并且背后体现的逻辑是产品布局的前瞻性以及研发能力的支撑。 2.部分投资者认为,爱美客仅依靠嗨体的大单品逻辑且管线内近期无新产品,而我们认为嗨体作为明星产品是利润增长引擎,但公司同时兼备其他产品矩阵的完善布局满足不同定位的消费者需求,在研产品储备丰富不断开发细分潜力市场,共同形成稳定收入来源。 3.部分投资者认为监管政策趋严使得需求端确定性受到质疑,而我们认为监管趋严有利于市场合规化发展,加速市场进一步出清,利好优质龙头企业,其产品有望替代水货、假货进而获得更高市场份额。 4.部分投资者质疑再生类产品的市场接受度与未来增长空间,而我们认为过去再生类市场接受度不高是由于童颜针产品在海外推出较早,在治疗效果、操作性等方面均存在改善空间,并受限于国内今年之前未有合规产品上市,因此市场未能充分打开,而爱美客的濡白天使由于其自身成分及技术优势,逐一攻破传统童颜针的局限难题,有望成为再生抗衰赛道新的利润增长极。 1.前瞻性产品布局+研发能力支持共同构筑产品资质护城河 部分投资者认为,爱美客目前的优势地位仅来自于其丰富的过证产品储备,而随着更多同业厂商布局产品预期在未来相继过证,其先机优势将逐渐弱化。而我们认为过证能力对医美中上游厂商构筑产品技术壁垒具有必要性,其背后体现的逻辑是产品布局的前瞻性以及研发能力的支撑。 1.1.资质壁垒有利占领空白市场,把握先发优势推动品牌沉淀 医美产品过证时间长、难度大,对市场新进入竞争者提出挑战。注射类医美产品作为III类医疗器械,其研发、临床、审批等流程具有周期长、获批难度大、资金成本高的特点。以透明质酸产品为例,从临床试验到产品获批需经历3年以上的时间。肉毒素产品作为毒麻类产品标准更为严格,过证需8年以上。新品由于产品技术新意味着对照案例少,过证审批所需时间更长。在早期的市场调研、产品研发、工艺改进等阶段需投入大量资金、技术、人员、设备等资源以完成产品的注册商业化流程。因此医美中上游产品厂商对市场需求的精准预判、对产品线的创新性布局以及资金、技术实力的支持是在行业内获得先发优势的关键,在此基础上通过产品积极过证构建护城河与竞争力。 图1:透明质酸与肉毒素产品审批一般流程 中国大陆III类医疗器械申请采用注册审批制,与美国、韩国相比过证时间更长,过程流程更为审慎。美国由于医美市场发展时间较长,FDA数据收集完善使得在同等实质比较过程中能够较快进行核准,韩国医美政策较为宽松且临床为非必须项进而加快审批速度。而中国大陆由于医美市场发展较晚采用严格的注册审批制度,在注册申请阶段首先对是否需要临床试验进行判断,若现有文献资料、临床数据能够证明产品安全性与有效性,则可免于临床试验。 III类医疗器械因其风险较高,我国药监局审批较为审慎,且由于部分类别产品项目为首次申请,参考资料较少审批难度较大,需要专家联合审评与技术审评,从而进一步拉长时间线。 我国对医美产品进入市场的严格把控筑高行业壁垒,率先获证企业享受先发优势与核心定价权。 图2:我国III类医疗器械注册审批流程图 产品率先过证可享受至少三年空白市场红利,为消费者教育、多渠道产品铺开等市场开拓探索争取时间优势,形成强定价能力进而推高毛利率,为进一步研发投入提供空间,形成良性循环。爱美客近年来毛利率维持稳步上升趋势,于2021年达到93.7%,主要源于以下两个方面:1)收入端:由于爱美客在透明质酸、长效填充、面部埋植线等多个细分市场具有同类首款产品布局,并已具有“嗨体”作为明星单品,公司具有持续强定价能力,近三年主要产品均价呈现上升趋势。2)成本端:规模效应逐渐形成,随着销量提升公司与上游原材料供应商议价能力增强,采购成本降低。以无菌注射针为例,公司于2019年由代理商采购转变为直接采购模式,成本进一步下降。 图3:2018年-2021年毛利率 图4:2018年-2021年主要产品销量及平均售价 1.2.精准预判市场需求,多款首创产品进入蓝海市场 由于对医美市场趋势的动态追踪与对消费者需求的精准预判,爱美客抓住先机获得先发优势,成为行业内获证最多的企业。目前已有七款III类医疗器械产品获批,并且其中有六款产品为国内同类产品中首款获批:1)逸美:国产首款商业化的基于透明质酸的皮肤填充剂产品,基于对国内轻医美市场高成长性趋势的预期,为后续其他四款透明质酸产品推出奠定基础; 2)宝尼达:跳出透明质酸市场激烈竞争,借鉴国外经验发掘长效填充潜在需求,开发定位高端的高单价、高毛利产品线;3)爱芙莱:创新性添加利多卡因成分,通过减少疼痛提升消费体验,巩固产品优势;4)嗨体:作为首款针对颈部皮肤修复的产品已打开市场,成为利润增长新引擎;5)紧恋:通过开拓性引入支撑类面部埋植线产品,丰富补充产品矩阵;6)濡白天使:相较于国外传统童颜针,此产品在操作性、舒适度、起效周期等方面进行全方位改良,有望打开医美市场新品类增长空间。 表1:爱美客过证上市产品一览表 爱美客敏锐洞察现有医美产品供给与市场需求的差距,以解决市场痛点为导向投入研发。以嗨体为例,其自开始研发到获得市场热度历经大约9年时间。作为市场中首款且唯一获批的颈纹修复类医美产品,在2010年启动研发流程,创新性地针对颈部皮肤提拉紧致需求,通过在玻尿酸中添加氨基酸、L-肌肽、维生素等成分辅助真皮层中成纤维细胞分泌胶原蛋白产生效果。嗨体于2016年过证后在2017年推向市场,经过前期约2年的toB端对医生和机构的培训宣传与to C端消费者教育后在2019年已贡献公司超四成收入(2019年产品收入同比增长223.58%,贡献43.50%的营业收入),成为提升品牌认知度与客户粘性的强势单品,并推动嗨体系列其他配套护肤产品线以及嗨体熊猫针的推出。 表现亮眼的单品在得到市场的检验后可以尝试应用于其他部位,拓展适应症的应用而无需重新过证,主要优势体现在以下几个方面:1)衍生产品能够凭借主产品的品牌推广之势进行协同宣传与新SKU的放量;2)打造差异化价格带,精准定位不同消费群体,进而提升总体均价;3)衍生产品的推出能够通过优化配方进一步赢得消费者的认可。新产品的注入及产品矩阵的扩充持续驱动市场份额稳步提升,国产产品由于高性价比的优势(根据弗若斯特沙利文报告统计,基于透明质酸的进口皮肤填充剂产品平均出厂价为国产产品3倍),逐渐受到消费者的关注,据弗若斯特沙利文2020年国产产品销量占据将近一半中国市场份额。 表2:嗨体系列衍生产品 图5:基于透明质酸的皮肤填充类产品市场份额稳居国内制造商第一 1.3.研发实力支撑专利技术储备,驱动产品开发扩大优势 研发实力是医美产品厂商保持业绩增长的重要核心驱动力之一,爱美客通过构建医疗器械和药物的双研发平台,维持行业内研发投入领先水平,培育兼备差异性和协同性的产品管线: 1)在医疗器械研发方面,成立生物可降解新材料北京市工程实验室,通过对透明质酸、医用几丁糖、聚左旋乳酸等材料性质与制备技术的分析研究,实现规模化