全球性供应短缺,国内、国际煤价涨势延续

AI智能总结

AI智能总结

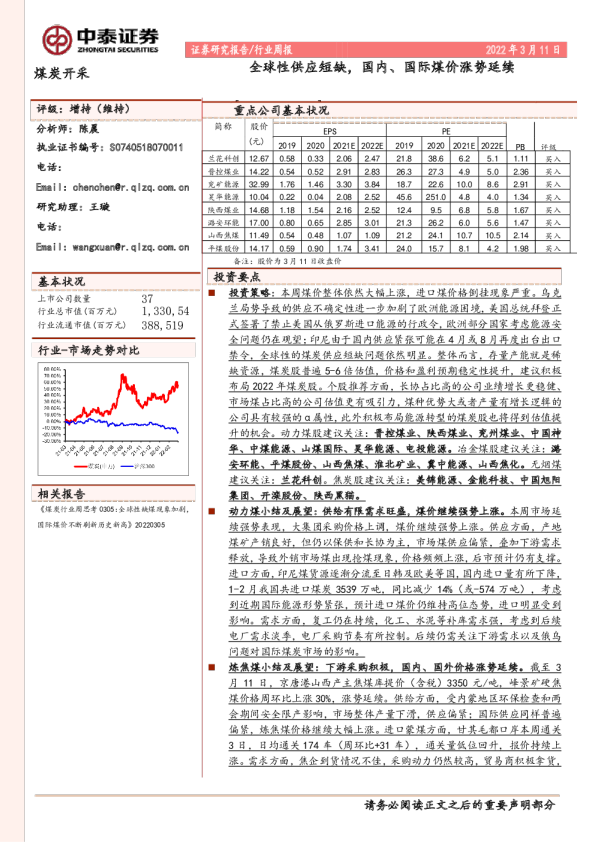

投资策略:本周煤价整体依然大幅上涨,进口煤价格倒挂现象严重。乌克兰局势导致的供应不确定性进一步加剧了欧洲能源困境,美国总统拜登正式签署了禁止美国从俄罗斯进口能源的行政令,欧洲部分国家考虑能源安全问题仍在观望;印尼由于国内供应紧张可能在4月或8月再度出台出口禁令,全球性的煤炭供应短缺问题依然明显。整体而言,存量产能就是稀缺资源,煤炭股普遍5-6倍估值,价格和盈利预期稳定性提升,建议积极布局2022年煤炭股。个股推荐方面,长协占比高的公司业绩增长更稳健、市场煤占比高的公司估值更有吸引力,煤种优势大或者产量有增长逻辑的公司具有较强的α属性,此外积极布局能源转型的煤炭股也将得到估值提升的机会。动力煤股建议关注:晋控煤业、陕西煤业、兖州煤业、中国神华、中煤能源、山煤国际、昊华能源、电投能源。冶金煤股建议关注:潞安环能、平煤股份、山西焦煤、淮北矿业、冀中能源、山西焦化。无烟煤建议关注:兰花科创。焦炭股建议关注:美锦能源、金能科技、中国旭阳集团、开滦股份、陕西黑猫。 动力煤小结及展望:供给有限需求旺盛,煤价继续强势上涨。本周市场延续强势表现,大集团采购价格上调,煤价继续强势上涨。供应方面,产地煤矿产销良好,但仍以保供和长协为主,市场煤供应偏紧,叠加下游需求释放,导致外销市场煤出现抢煤现象,价格频频上涨,后市预计仍有支撑。 进口方面,印尼煤货源逐渐分流至日韩及欧美等国,国内进口量有所下降,1-2月我国共进口煤炭3539万吨,同比减少14%(或-574万吨),考虑到近期国际能源形势紧张,预计进口煤价仍维持高位态势,进口明显受到影响。需求方面,复工仍在持续,化工、水泥等补库需求强,考虑到后续电厂需求淡季,电厂采购节奏有所控制。后续仍需关注下游需求以及俄乌问题对国际煤炭市场的影响。 炼焦煤小结及展望:下游采购积极,国内、国外价格涨势延续。截至3月11日,京唐港山西产主焦煤库提价(含税)3350元/吨,峰景矿硬焦煤价格周环比上涨30%,涨势延续。供给方面,受内蒙地区环保检查和两会期间安全限产影响,市场整体产量下滑,供应偏紧;国际供应同样普遍偏紧,炼焦煤价格继续大幅上涨。进口蒙煤方面,甘其毛都口岸本周通关3日,日均通关174车(周环比+31车),通关量低位回升,报价持续上涨。需求方面,焦企到货情况不佳,采购动力仍然较高,贸易商积极拿货,需求强势。之后继续关注焦企生产和下游需求情况。 焦炭小结及展望:轮提涨落地,市场仍有看涨预期。截止3月11日,唐山地区二级冶金焦价格为3400元/吨,第三轮涨价落地,西北及山西部分焦企再度提涨第四轮200元/吨。供给方面,受两会期间环保管控影响,部分区域企业开工继续小幅回落,焦企仍延续低库存水平,提产乏力。需求方面,由于两会期间限产严格,下游钢厂开工及铁水产量小幅下降,但考虑到近期到货情况较差,钢厂补库意愿仍然强烈。整体来看,短期供应端仍然受限,支撑焦炭价格上涨空间。后续继续关注两会结束后下游钢厂复产情况。 动力煤:港口煤价上涨,港口库存增加。(1)截至3月11日,5500大卡山西产动力煤价格1664元/吨,周环比上升356元/吨。(2)截至3月01日,纽卡斯尔动力煤价格为265.94美元/吨,周环比上涨7.1%。(3)3月7日至11日,秦皇岛港铁路平均调入量53.9万吨,周环比增加2.3万吨。秦皇岛港煤炭港口平均吞吐量为52.7万吨,周环比增加2.0万吨。 (4)截止3月11日,秦皇岛港库存502万吨,周环比增加7万吨。长江口煤炭库存量239万吨,周环比减少52万吨 焦煤:国内焦煤价格上涨,焦化厂库存环比减少。(1)截至3月11日,京唐港山西产主焦煤库提价(含税)为3350元/吨,周环比上升420。(2)截至3月10日,峰景矿硬焦煤价格689.55美元/吨,周环比上升30.35%; 低挥发喷吹煤价格300美元/吨,周环比上升7.14%。(3)截至3月11日,国内独立焦化厂(100家)炼焦煤总库存1141.80万吨,周环比减少30万吨,炼焦煤可用天数15.80天,周环比下降0.20天。 焦炭:价格环比上涨,焦化厂开工率上升。(1)截至3月11日,唐山地区二级冶金焦价格为3400元/吨,周环比上升200。(2)国内独立焦化厂(100家)焦炉生产率74.60%,周环比下降0.20%;(3)截至3月11日,全国螺纹钢主要钢厂开工率55.08%,周环比上升1.64%。(4)截至3月11日,国内样本钢厂(110家)焦炭库存720.74万吨,周环比减少12.43万吨;截至3月11日,三类焦化企业(产能<100万吨;产能100-200万吨;产能>200万吨)焦炭总库存61.80万吨,周环比减少0.60万吨。 行业要闻回顾:(1)拜登正式签署美国对俄罗斯的能源进口禁令(2)2月澳洲黑德兰港向中国出口铁矿石3336.73万吨同比增8.58%(3)兖矿能源旗下主力矿井营盘壕进入试生产阶段(4)印尼或将再次出台煤炭出口限制令(5)2022年山东煤炭产量稳定在9500万吨左右 风险提示:经济增速不及预期;政策调控力度过大;可再生能源替代等;煤炭进口影响风险。 动力煤:港口煤价上涨,港口库存增加 本周,秦皇岛港动力煤价格上涨。截至3月11日: 5500大卡山西产动力煤价格1664元/吨,周环比上升356元/吨。 主产区动力煤坑口价格上涨。截至3月11日: 大同南郊弱粘煤(Q5500)坑口含税价:1015元/吨,周环比上升150元/吨; 鄂尔多斯Q5500动力煤坑口含税价:917元/吨,周环比上升202元/吨; 陕西榆林神木Q6000动力煤坑口含税价930元/吨,周环比上升154元/吨。 图表1:本周秦皇岛动力煤价格上涨 图表2:本周山西地区动力煤坑口价上涨 图表3:本周内蒙古地区动力煤坑口价上升 图表4:本周陕西地区动力煤坑口价上升 本周,国际动力煤价格上涨。截至3月01日: 纽卡斯尔动力煤价格为265.94美元/吨,周环比上涨10.6%; 欧洲ARA港口动力煤价格为195.00美元/吨,周环比持平; 南非RB动力煤价格为247.50美元/吨,周环比上涨23.8%。 图表5:本周国际动力煤价格上涨 本周秦皇岛港口煤炭铁路调入量增加,调出量增加。3月7日至11日,秦皇岛港铁路平均调入量53.9万吨,周环比增加2.3万吨。秦皇岛港煤炭港口平均吞吐量为52.7万吨,周环比增加2.0万吨。 本周,秦皇岛港库存增加,长江港库存环比减少。截至3月11日:秦皇岛港库存502万吨,周环比增加7万吨。 长江口煤炭库存量239万吨,周环比减少52万吨。 图表6:本周秦皇岛港口煤炭铁路调入量增加 图表7:本周秦皇岛港口煤炭铁路调出量增加 图表8:本周秦皇岛港口煤炭库存环比增加 图表9:长江港口煤炭库存环比减少 沿海重点电厂煤炭库存环比上升,可用天数环比持平。截至3月10日,沿海八省电厂煤炭库存量2828.3万吨,日耗179.1万吨,可用天数15.80天,环比(3月03日)分别增加29.1万吨、增加1.9万吨、持平。 图表10:沿海电厂煤炭日耗上升 图表11:沿海电厂煤炭可用天数环比持平(03.10) 动力煤小结及展望:供给有限需求旺盛,煤价继续强势上涨。本周市场延续强势表现,大集团采购价格上调,煤价继续强势上涨。供应方面,产地煤矿产销良好,但仍以保供和长协为主,市场煤供应偏紧,叠加下游需求释放,导致外销市场煤出现抢煤现象,价格频频上涨,后市预计仍有支撑。进口方面,印尼煤货源逐渐分流至日韩及欧美等国,国内进口量有所下降,1-2月我国共进口煤炭3539万吨,同比减少14%(或-574万吨),考虑到近期国际能源形势紧张,预计进口煤价仍维持高位态势,进口明显受到影响。需求方面,复工仍在持续,化工、水泥等补库需求强,考虑到后续电厂需求淡季,电厂采购节奏有所控制。后续仍需关注下游需求以及俄乌问题对国际煤炭市场的影响。 焦煤:国内焦煤价格上涨,焦化厂库存环比减少 港口焦煤价格环比上升。截至3月11日,京唐港山西产主焦煤库提价(含税)为3350元/吨,周环比上升420元/吨。 本周国际炼焦煤价格上涨。截至3月10日,峰景矿硬焦煤价格689.55美元/吨,周环比上升30.35%;低挥发喷吹煤价格300美元/吨,周环比上升7.14%。 图表12:本周京唐港主焦煤库提价环比上升 图表13:本周国际炼焦煤价格上涨 本周国内喷吹煤价格上涨。截止3月11日,CCI长治喷吹(含税)价格为1850元/吨,周环比上升100元/吨。 图表14:本周国内喷吹煤价格上涨 炼焦煤港口库存环比下降。截止3月11日,京唐港库173万吨,周环比减少30万吨。 独立焦化厂炼焦煤库存减少,可用天数环比下降。截至3月11日,国内独立焦化厂(100家)炼焦煤总库存1141.80万吨,周环比减少12.50万吨,炼焦煤可用天数15.80天,周环比下降0.20天。 图表15:港口炼焦煤库存环比下降 图表16:焦化厂炼焦煤库存环比减少 炼焦煤小结及展望:下游采购积极,国内、国外价格涨势延续。截至3月11日,京唐港山西产主焦煤库提价(含税)3350元/吨,峰景矿硬焦煤价格周环比上涨30%,涨势延续。供给方面,受内蒙地区环保检查和两会期间安全限产影响,市场整体产量下滑,供应偏紧;国际供应同样普遍偏紧,炼焦煤价格继续大幅上涨。进口蒙煤方面,甘其毛都口岸本周通关3日,日均通关174车(周环比+31车),通关量低位回升,报价持续上涨。需求方面,焦企到货情况不佳,采购动力仍然较高,贸易商积极拿货,需求强势。之后继续关注焦企生产和下游需求情况。 焦炭:价格环比上涨,焦化厂开工率下降 本周,国内主要城市焦炭价格环比上涨。截至3月11日,唐山地区二级冶金焦价格为3400元/吨,周环比上涨200元/吨。 本周,螺纹钢价格环比上涨。截至3月11日,螺纹钢(上海HRB40020mm)现货价格为4960元/吨,周环比上涨40元/吨。 图表17:本周唐山地区焦炭价格环比上升 图表18:本周螺纹钢现货价格环比上涨 本周,焦化厂生产率环比下降,焦化厂开工率上升。截至3月11日,国内独立焦化厂(100家)焦炉生产率74.60%,周环比下降0.20%;截至3月11日,产能小于100万吨的焦化企业(100家)开工率77.80%,环比上升1.60%;产能在100-200万吨的焦化企业(100家)开工率68.40%,环比下降1.40%;产能大于200万吨的焦化企业(100家)开工率周环比增加0.60%至80.40%。 图表19:本周全国独立焦化厂生产率环比下降 图表20:分类焦化厂开工率情况 本周,全国螺纹钢开工率周环比上升。截至3月11日,全国线材主要钢厂开工率59.76%,周环比下降1.19%。截至3月11日,全国螺纹钢主要钢厂开工率55.08%,周环比上升1.64%。 图表21:线材主要钢厂开工率环比下降 图表22:螺纹钢主要钢厂开工率环比上升 钢厂焦炭库存环比减少,焦化企业库存环比减少。截至3月11日,国内样本钢厂(110家)焦炭库存720.74万吨,周环比减少12.43万吨; 截至3月11日,三类焦化企业(产能<100万吨;产能100-200万吨; 产能>200万吨)焦炭总库存61.80万吨,周环比减少0.60万吨。 图表23:国内样本钢厂焦炭库存环比减少 图表24:焦化厂合计焦炭库存环比减少 本周国内平均吨焦盈利上升。截至3月11日,全国平均吨焦盈利约为192元/吨,周环比上升14元/吨。 图表25:本周国内平均吨焦盈利上升 焦炭小结及展望:三轮提涨落地,市场仍有看涨预期。截止3月11日,唐山地区二级冶金焦价格为3400元/吨,第三轮涨价落地,西北及山西部分焦企再度提涨第四轮200元/吨。供给方面,受两会期间环保管控影响,部分区域企业开工继续小幅回落,焦企仍延续低库存水平,提产乏力。需求方面,由于两会期间限产严格,下游钢厂开工及铁水产量小幅下降,但考虑到近期到货情况较差,钢厂补库意愿仍然强烈。整体来看,短期