风波不断股价大跌,芒果超媒价值几何?

近期一波又一波汹涌而来的舆论,将芒果超媒送到了风口浪尖,股价也是接连回落。先是霍尊因个人丑闻退出《披荆斩棘的哥哥》;随后,张雨绮发文控诉芒果TV恶意剪辑,要退出《女儿们的恋爱4》;这两天,《天天向上》的主持人钱枫又被指控性侵。按下葫芦浮起了瓢,这一个又一个的负面热搜背后,芒果超媒还好吗?股价能如各大券商预测的一般继续上扬吗?

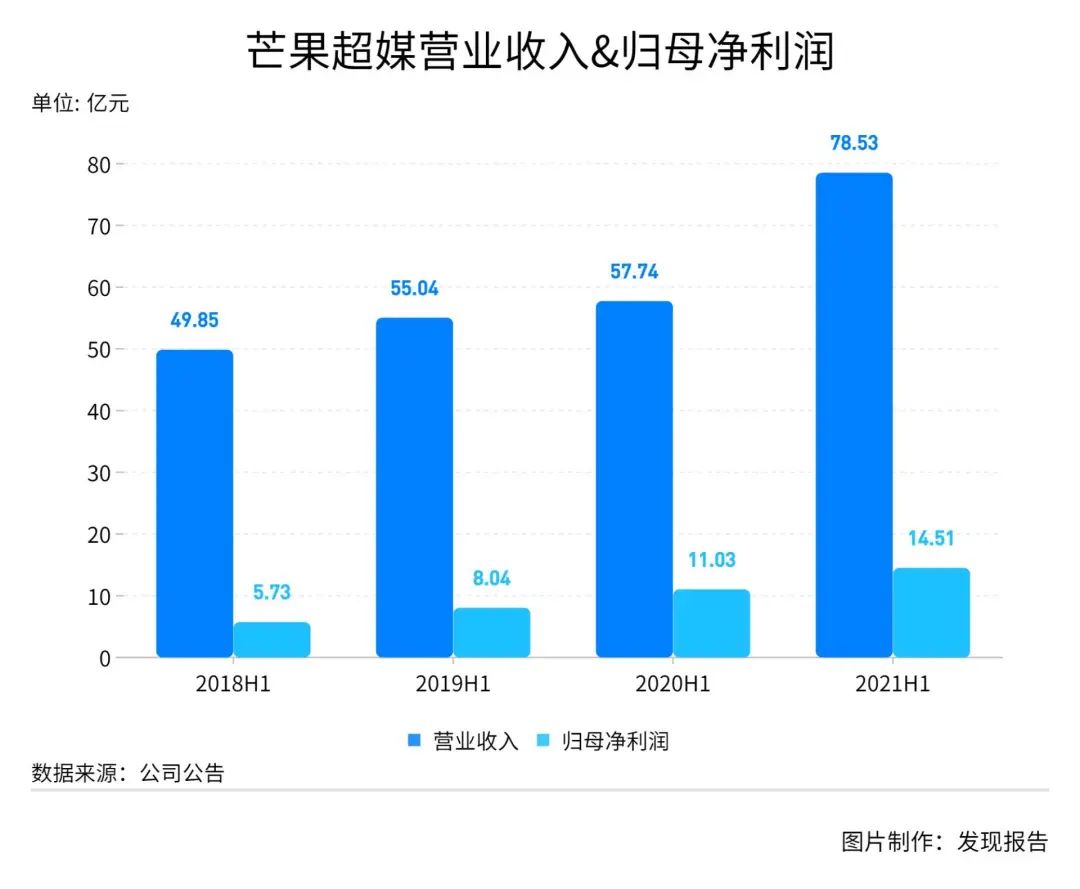

据《芒果超媒:2021年半年度报告》数据显示,报告期内,公司实现营业总收入785,322.88万元,同比增长36.02%;归属于上市公司股东的净利润145,120.76万元,同比增长31.52%。在20Q2单季度利润基数较高的情况下,21Q2扣非后仍实现了25%的增长,体现公司各项业务的健康成长性和平台运营效能的不断提升。

大盘从今年最高点到本周五,跌幅6%,而不断盈利的芒果超媒股价却接近腰斩,从年初高点92.88跌至本周五47.8元。本文报告酱将从芒果的内容方面来聊聊它的估值是否还有空间,主要参考了新时代证券《2021半年报点评:芒果超媒行稳致远,深耕内容带来业绩持续增长》和国信证券《深度报告:平台内容篇:从海内外视频格局看芒果模式,内容端行稳致远》。

01

21H1业绩持续增长

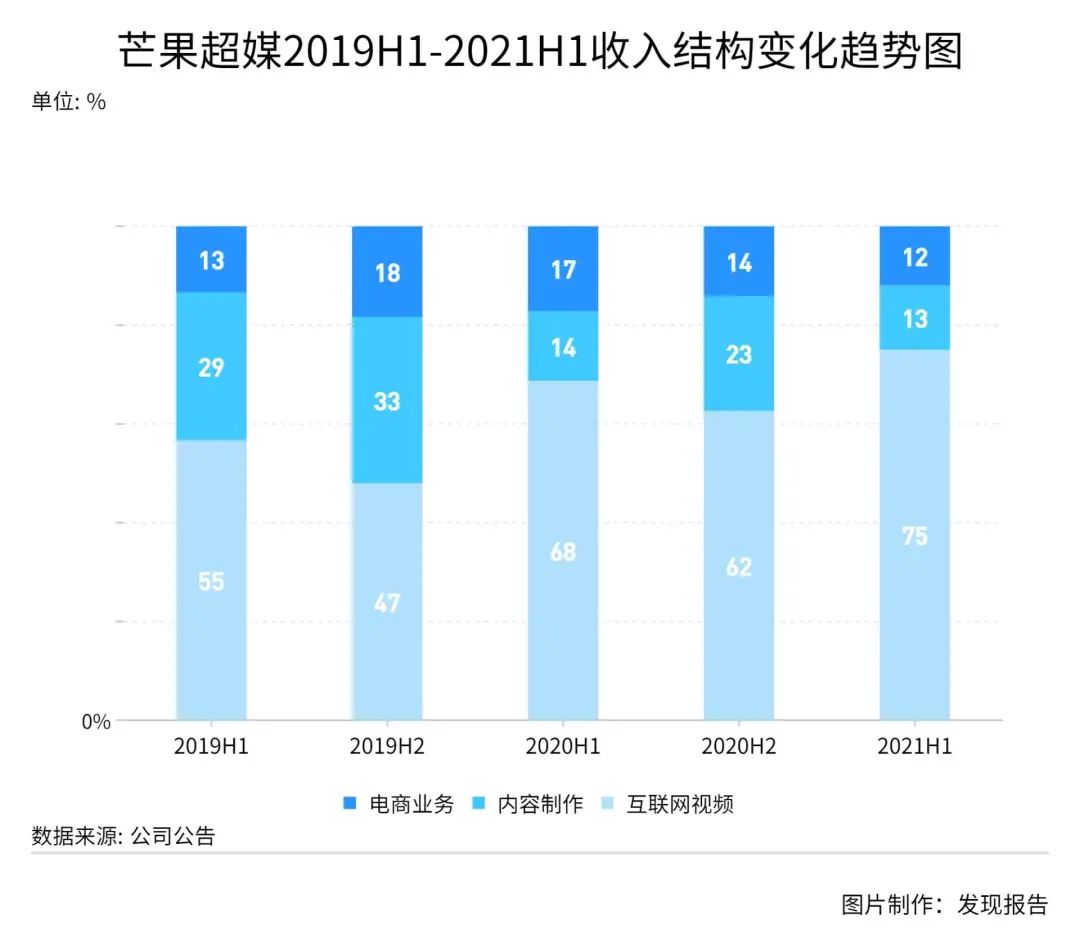

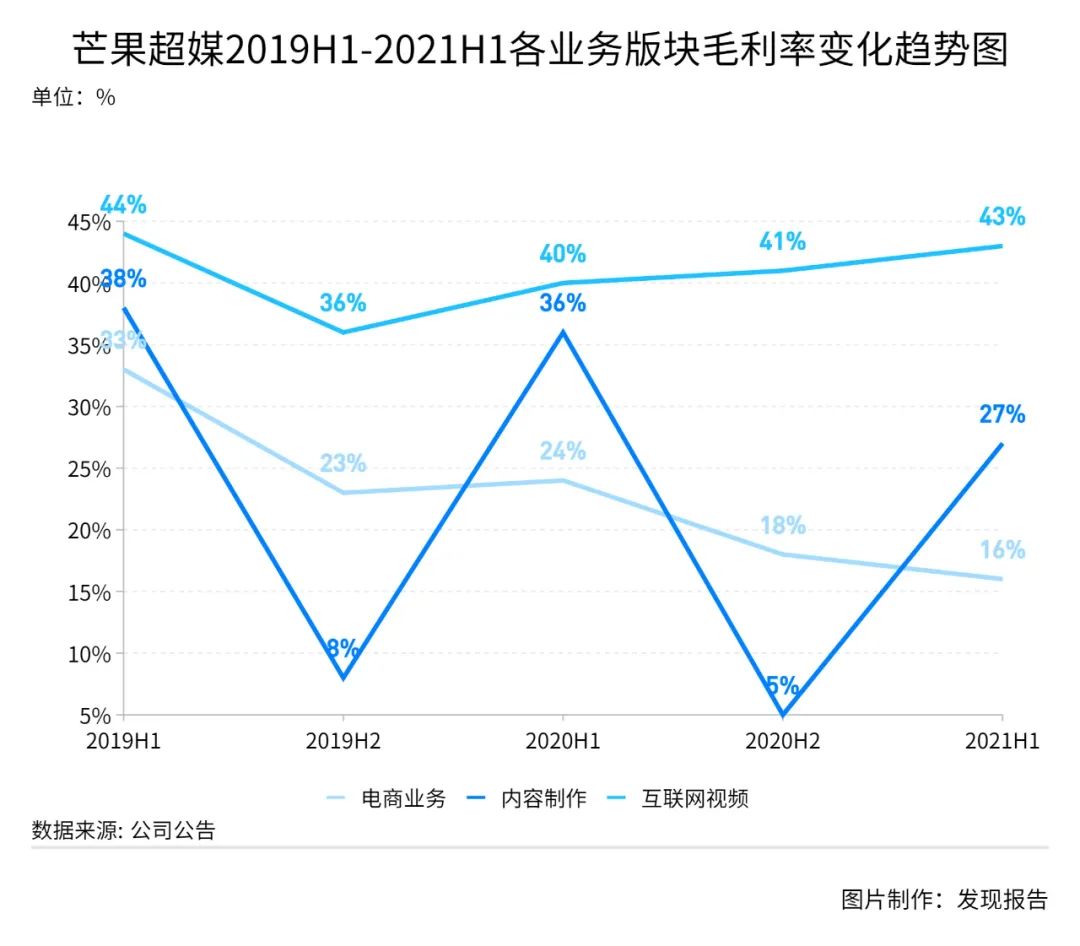

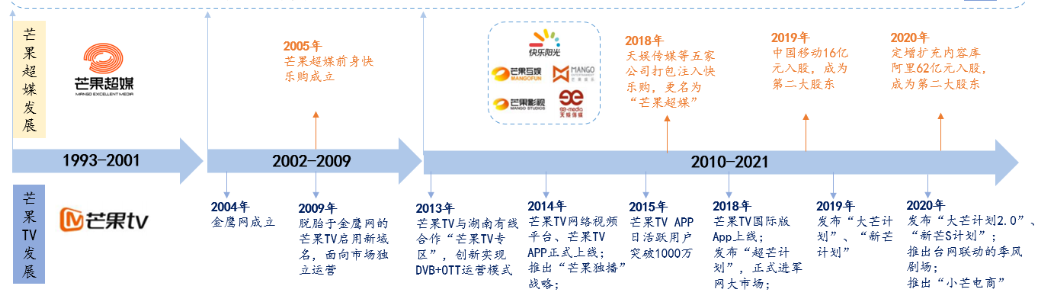

芒果超媒背靠湖南广播电视台,国有属性带来牌照、资源、政策优势,其中芒果TV为芒果超媒的核心资产,与湖南卫视形成“一体两翼”全媒体平台布局。据2021上半年财报分析,从收入结构来看,主要来源三大部分:互联网视频、内容制作和电商业务,其中占比最大也是毛利率最高的是互联网视频,其次是内容制作。

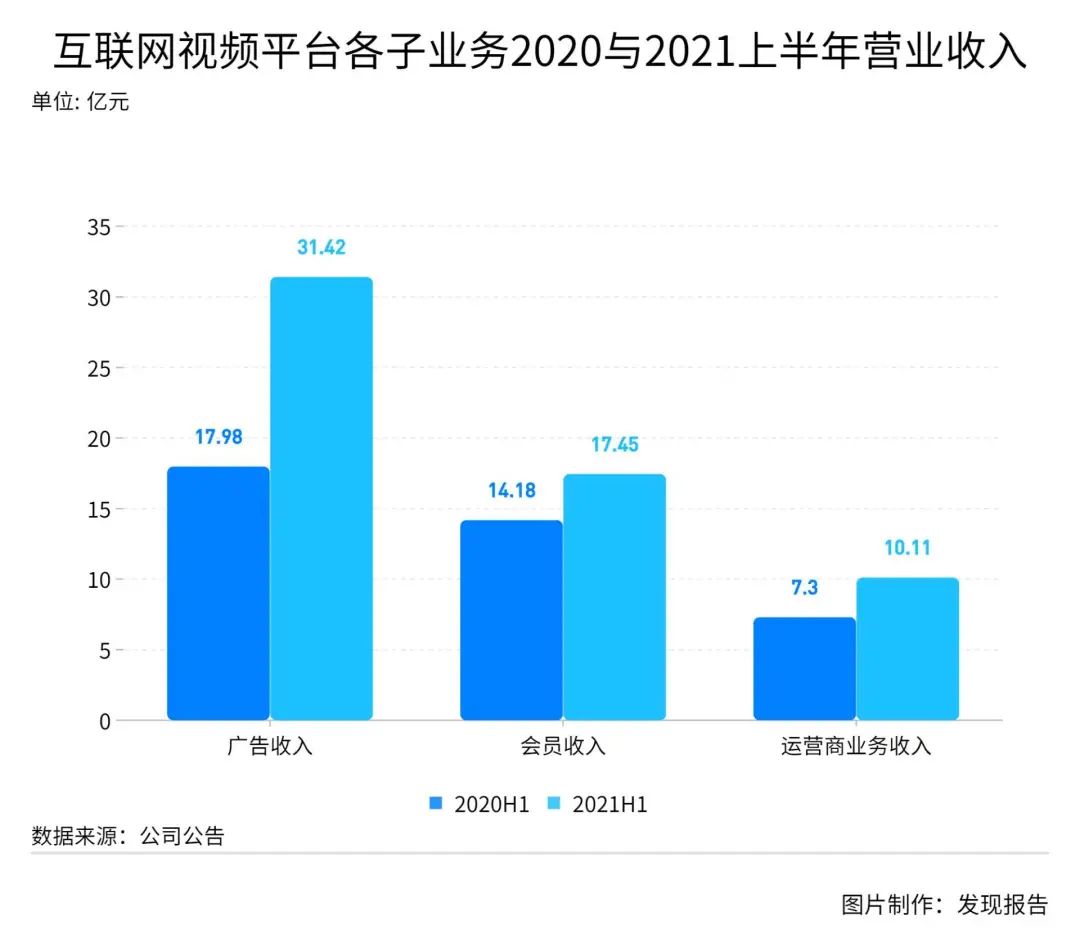

具体看,21H1芒果TV互联网视频业务实现营收58.98亿元,同比增长49.45%;毛利率42.82%,同比增加3.22pct。互联网视频业务又有三大子业务,主要分为广告、会员及运营商业务,其中广告收入增速最快;会员收入增速有所放缓,主要是由于去年同期在《下一站是幸福》、《锦衣之下》等热播剧集拉动下,会员收入增速的基数较大。

本文,我们就只看最赚钱的业务——互联网视频部分,看看芒果真的足够优质吗?

02

内容为核心,其次才有流量

广告增长

芒果的广告业务主要分为软广业务和硬广业务。广告收入大幅增长的主要驱动因素是公司头部IP、综N代以及头部综艺剧集的广告招商。比如,

-

《乘风破浪的姐姐2》创上半年单项目招商金额之最;

-

《密室大逃脱3》等综N代广告招商体量稳步增长;

-

下半年《披荆斩棘的哥哥》官宣上线、招商成绩优秀,获多家广告商加盟合作,独家冠名商金典及合作伙伴京东均实力雄厚;

-

另外,《哥哥》后续也存在类似《乘风破浪的姐姐1》直播招商带来的增长机会。

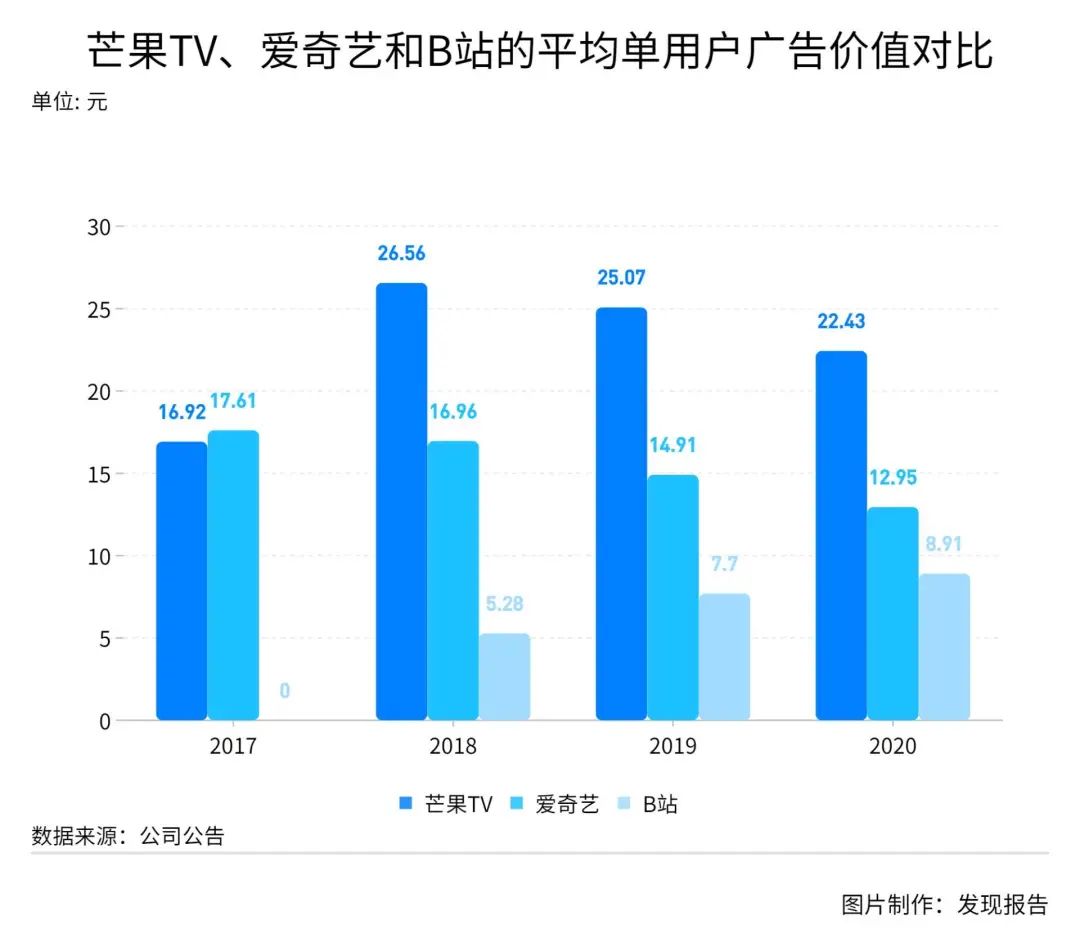

与其他视频平台对比,行业长视频之间的广告业务出现分化:

-

爱奇艺广告收入自2018年起已经出现下滑趋势;

-

B站广告业务体量较小,仍处于内容价值的放大期,保持强劲增长;

-

芒果TV的单用户广告价值仍位列国内长视频行业最高;

-

其中,爱奇艺和芒果TV因品牌广告为核心收入来源,因而受疫情影响较大,出现单用户广告价值下滑的现象。

会员提价

从会员业务来看,芒果分为线上和线下两部分。线上会员业务指公司凭借丰富的版权资源和优质独播内容优势,吸引用户通过线上消费方式购买包月、包季、包年会员等。线下会员业务主要是通过各种形式的推广活动吸引目标受众成为会员。

2020年视频平台内容成本居高不下,三大视频平台中爱奇艺和腾讯视频均已会员提价,预计将会带动全行业涨价。对于芒果来说:

-

一方面,芒果TV付费会员和B站大会员仍然保持异常强劲的增长,会员付费率稳步提升,涨价周期下芒果TV有望实现量价齐升;

-

另一方面,短期来看,视频平台可能面临短暂的会员流失,但视频平台整体ARPU值的提升有望明显改善视频平台的盈利能力。

报告酱认为,无论是广告还是会员,优质且独家的内容对于视频网站的会员拉动效应明显。并且内容投入和用户使用时间、新增用户,以及用户留存率也紧密相关。因此,优质的自制内容仍然是决定平台经营数据改善的关键。

03

芒果的优质内容多吗?

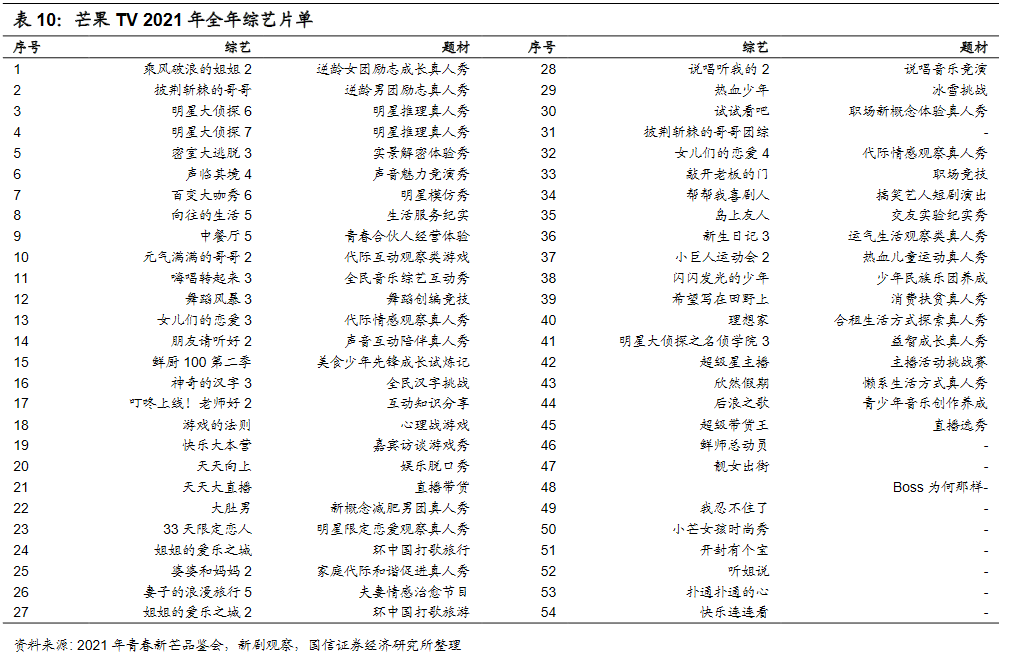

招牌卖点综艺秀,多点开花

综艺方面,芒果TV上线了超过40档自制综艺,2020年《乘风破浪的姐姐》成为引领潮流的现象级创新节目,《朋友请听好》《姐姐的爱乐之程》《说唱听我的》等创新综艺和《密室大逃脱(第二季)》《女儿们的恋爱(第三季)》《妻子的浪漫旅行(第四季)》等综N代热度好评双收。根据骨朵数据,2020年播放量在前20榜单中,芒果主控的全台网综艺占据16席位,剔除《爱情保卫战》,芒果TV播放量占比75%,截至2021年6月4日,芒果主控的全台网综艺占据18席位,芒果TV播放量占比95%。芒果TV在综艺领域持续维持绝对优势。

8月12日芒果TV自制综艺《披荆斩棘的哥哥》正式上线,上线首日播放量便达到1.4亿,截至15日,三期总播放量突破4.1亿,直追同类型综艺《乘风破浪的姐姐》首周4.9亿的播放量,至8月18日《披荆斩棘的哥哥》首周播放量一举突破7亿,打破《乘风破浪的姐姐2》首周5.1亿的播放记录,豆瓣评分超7.5分一跃成为八月以来最受网友欢迎与喜爱的综艺,无论是话题程度还是吸金程度都有望超过过“姐姐2”为芒果超媒带来更大的收益。

除了”哥哥“,《明星大侦探》系列自2016年起连续年更六季,每一季在保证高播放量、高话题量的同时豆瓣均分更是高达8.8分,旗下衍生出的《名侦探学院》等衍生综艺也颇受好评。

未来芒果仍有大量的储备综艺,8月开播的婚姻纪实节目《再见爱人》、沉浸式军事类节目《热血少年行》、合租生活类节目《理想家》和职场体验类真人秀《试试看吧》都在排期中。

影视剧推出“季风计划”

2021年上半年,芒果互联网视频业务实现营收58.98亿,同比增长49.45%。剧集方面,芒果超媒旗下拥有近24个影视制作团队和30家“新芒计划”战略工作室。仅2021年上半年芒果TV共上线79部剧集,其中23部为微短剧。

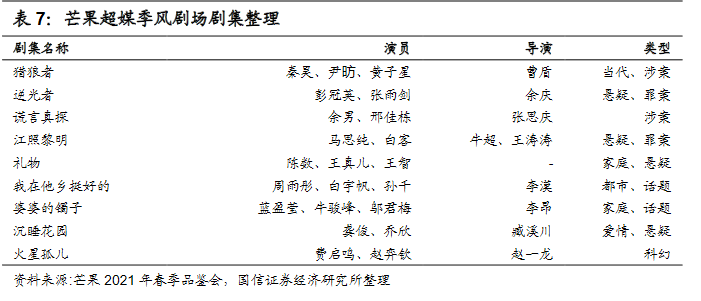

芒果TV从2020年起战略性的加大影视剧投入,在行业发展低迷之际招兵买马,打造团队,并建立自己的厂牌。2021年芒果TV在内容端的最大亮点即是剧集台网联动的“季风计划”。季风计划十部短剧将贯通2021年,其中每季12集,每周2集,每集70分钟。季风计划将扩大用户圈层、丰富内容题材、变更观看时长。目前,第一部作品《猎狼者》已于2021年5月24日上线。

近期大热的《我在他乡挺好的》播放量破十亿,豆瓣评分8.3,凭借演员优秀演技与贴近生活的辛酸剧情成功出圈,帮助芒果季风剧场“微短剧”概念打开了局面。之后仍有《逆光者》、《婆婆的镯子》、《江照黎明》、《沉睡花园》等待播出。

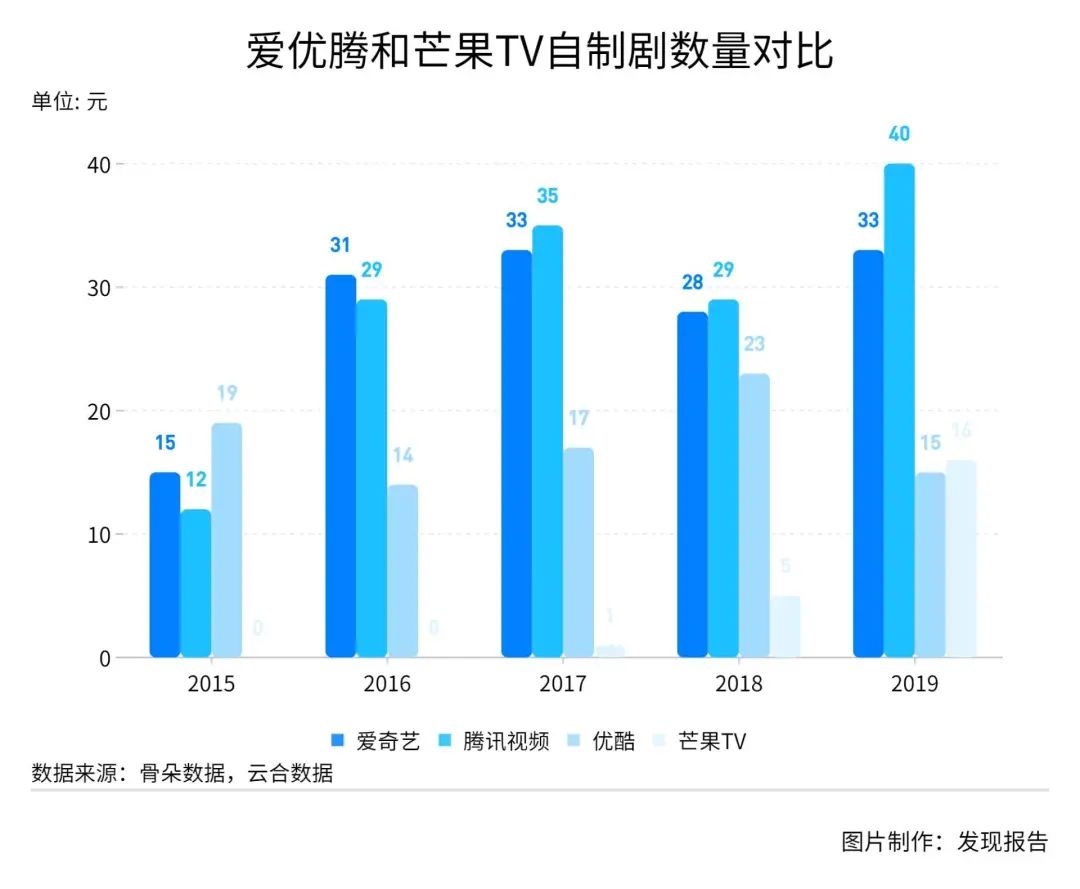

从数据来看,2015年爱奇艺首次开启自制剧付费和网台联动模式,之后其它平台效仿。2019年四大平台共上线104部自制剧,其中腾讯视频上线了40部,占比38%,爱奇艺上线33部,占比37%,优酷视频上线15部,芒果TV上线16部。爱奇艺和腾讯视频近年来自制剧数量较为稳定,芒果TV上涨较快。

04

芒果将跻身爱优腾?

综艺领域,芒果TV拥有新老IP以及多领域衍生的庞大架构使得其与其他平台相互抗衡。影视剧方面,“爱优腾”三大平台有各自鲜明的风格特色:

-

爱奇艺:多面类型覆盖,精品出货率高。爱奇艺三大品牌剧场和四个致敬系列,垂直领域分化细致,作品特征明显,对受众覆盖率高。其中2020年迷雾剧场《隐秘的角落》《沉默的真相》口碑评价高度成功,提高观众对其高质量作品的信任度。

-

优酷视频:延续头部精品剧战略,内容特色略显单薄。优酷剧集视频上线数量少于爱奇艺与腾讯视频,虽然有特色剧场及独播大剧领航,但内容风格延续“硬汉”风格,特色方面略显单薄。

-

腾讯视频:旗下阅文集团IP众多,大量布局古偶剧。得益于阅文集团早年间大量与网文作者签约,旗下IP资源众多。截至目前,腾讯视频已经发布13部古装偶像剧,争取到大量相关受众。同时主旋律年代剧与现代都市剧方面也有大量投资和相关作品产出。预计未来三年腾讯视频将投入1000亿开发内容,目标抢占10%以上长视频市场。

但视频领域已经不再是简单的“内容为王”了,而是更注重于“渠道+内容”并存的模式,能同时双向兼顾发展的平台才能笑到最后。对比“爱优腾”的平台“渠道”优势,芒果则脱身于传统媒体,有丰富的“内容”支撑,自身占据产业链上游,战略上也在积极拓展互联网渠道向下挖掘。

8月11日,公司披露定增发行情况,向三家发行对象募集总金额45亿元。根据公告,其中40亿元将用于内容资源库扩建项目,计划包括采购6部S级影视剧的网络独家版权、自制(含定制)11部A级影视剧版权,以及自制18部S级综艺节目版权,另外5亿元将用于芒果TV智慧视听媒体服务平台项目。

本次定增由中移资本(30亿)、中欧基金(8亿)、兴证全球基金(7亿)认购,完成后中移资本将成为芒果超媒第二大股东(持股比例7.01%),围绕国家“媒体融合”的战略持续合作,深化公司新型主流媒体的定位,并将大屏的运营效果作为未来两三年的合作重点。公司作为党媒国企,享有媒体深度融合发展的重大机遇优势,而本次定增也将进一步强化内容与版权扩展建设。

05

投资角度怎么看,能不能买?

剑指“行业第三”的芒果超媒,以湖南式的火辣直白传达着对平台发展的信心和对市场的渴望。高速发展的当下,芒果超媒的优势不容小觑,但瓶颈期的滞留也招来了质疑。

公司所处的长视频赛道竞争激烈,各长视频平台加强内容自制能力,内容同质化日趋严重。短视频平台发展迅速,进军长视频领域,长、短视频相互渗透加剧,行业格局发生变化,对公司的经营模式和管理水平提出较大挑战,并可能对公司的市场份额及盈利能力带来不利影响。

另外,与三大视频网站相比,芒果的用户规模尚小,虽然用户数增速快,但付费用户数保持相对慢的增长,MAU体量上与爱奇艺相差2倍以上,长期来看,公司适合走相对稳健的扩张路径,而不急于扩张新版图。

综上,报告酱认为,公司的优势很突出,但短板也需要时间成长。从估值角度来说,采用分部法估值,假设给予互联网视频业务25倍市盈率、运营商业务和内容制作业务15倍市盈率、媒体零售业务10倍市盈率,预计公司目标市值854亿元,距离当前市值894亿元仍有回落空间,风险收益比并不合适。

其他机构给出的目标价位:海通证券,62.43-76.79元;中信证券,65元;华创证券80.8-98元;财通证券,66.8元;财信证券,57.4-65.6元;广发证券,77.16元;东北证券,89.57元。

参考研报

【国信证券】深度报告:平台内容篇:从海内外视频格局看芒果模式,内容端行稳致远

【新时代证券】2021半年报点评:芒果超媒行稳致远,深耕内容带来业绩持续增长

【华创证券】芒果超媒(300413)2021年半年报点评:利润增速符合预期,看好下半年综艺剧集内容表现

【国元证券】芒果超媒首次覆盖报告;特色“芒果模式”,新阶段新看点

【国盛证券】芒果超媒剧集业务专题研究:内外协同发力,剧集乘风破浪

【西部证券】深度研究报告:海阔凭鱼跃,强大内容能力助力芒果TV跻身第一集团

发现报告商业局

发现报告旗下传递新经济商业知识的阵地。

我们需要先了解这个世界,才能思考,或创造。