从特朗普入主白宫展望2025经济趋势

大选尘埃落定,2025将更加精彩。

昨天,几乎全世界都在关注美国大选的结果,特朗普终于是再次胜选,入主白宫!这一结果对全球都将产生影响。

本期内容,报告酱参考了10篇报告,将从美国大选结果展望2025国内外经济。内容将分为两大部分,美国大选影响,及2025年国内宏观经济、政策及资产配置。

希望为大家提供一个全面的视角,更好地理解这些变化背后的经济逻辑,为大家的投资决策提供一些参考。

美国大选的结果影响

特朗普连任失败后为何又能东山再起?

大家都知道,近三届的美国总统大选,实际上是由5个摇摆州(宾夕法尼亚州、密歇根州、威斯康星州、亚利桑那州、佐治亚州)的选情决定的,5个州的选举人票总数超70票,直接决定了总统宝座花落谁家。

此次特朗普胜任有两个核心原因:

-

美国制造业外流与铁锈地带衰落,让民主党失去三个重要的铁票仓,为特朗普胜选创造机会。

-

另外就是选民对现状的不满,民众寻求改变,于是特朗普得以再度登台。

特朗普登台,对美国有何影响?特朗普登台,意味着更大幅度的政策转向,不确定性更高。在共和党+统一国会的结局背景下,2025年的纳斯达克指数将会表现不错,但不会领先,利率变动的速度可能会导致涨幅低于预期。

“特朗普2.0”将对中国带来哪些影响?对我国出口利空,制约我国高科技领域发展,人民币汇率和A股可能承压,对国内财政和货币政策造成干扰。

2025,承上启下

2025年是“十四五”的收官之年,也是“十五五”的规划之年。接下来,我们遵循自上而下的发展框架,从四个方面来理解未来的政策走向和潜在机会。分别是:海外经济、国内经济、国内政策、资产/主题配置。

1️⃣ 海外经济

美国经济方面,美联储可能在2024年底或2025年上半年停止缩表,美元流动性出现总量危机的概率较低。

除了美国外,日本经济和欧元区经济对我们也稍有影响。

-

日本经济将迈向一个新阶段,预计2025年日本实际GDP增长中枢或在1%左右。通货膨胀方面,“工资-通胀”螺旋可能成为维持温和通胀的关键,随着日央行利率正常化推进,预计2025年日本CPI增速可能回落至2%以下,重点关注2025年1月春斗劳资谈判。

-

欧元区经济在2023年基本触底以后,在2024年上半年逐步恢复。预计2024年GDP增速在0.7%-0.8%区间内;2025年GDP保持温和复苏,同比约为1.5%。经济恢复的主要驱动力是实际收入的增长和货币政策抑制作用消退。

具体到欧洲五国,整体经济都还不错。据各国发布的中期财政报告预计:

-

葡萄牙:经济将从2024年的放缓中恢复增长。主要的增长动力将来自财政措施和恢复与韧性计划(RRP)项目的加速执行,以及外部环境的改善和金融货币条件的逐步放松。预计25年实际GDP增速为2.1%。

-

意大利:意大利2025年的GDP增长预计将保持温和,实际国民生产总值增速预计为0.9%(24年为1%)。

-

希腊:受可支配收入提高、投资力度加大、加强外需以及货币紧缩政策的影响逐渐减弱等因素支持,以及希腊政府还计划通过一系列的改革和投资项目来扩大生产能力,增强竞争力,从而进一步推动经济增长,预计25年实际GDP增速为2.3%。

-

西班牙:西班牙经济在未来几年或将维持强劲增长的态势,预计2025年实际GDP的增速为2.4%。其主要原因是生产率增长和劳动力市场的良好表现。

-

爱尔兰:预计2025年爱尔兰的经济在欧洲五国中表现最为强劲,实际GDP增速预计为3.9%。其动力主要是源于住宅落成量的强劲回升以及基础出口(不包括知识产权出口)的再次增长。

2️⃣ 国内经济

国内计算GDP一般有两种方法,生产法和支出法,这两种方法从不同的角度反映经济活动的成果,但计算结果理论上应该是一致的。

从生产法角度来看,预计2025年1-4季度不变价GDP同比有望达到5.1%、4.9%、4.7%、4.7%左右,全年GDP同比增长4.9%,继续维持在较高水平。

从支出法来看,预计2025年第一、二、三、四季度的实际GDP增速分别为5.1%、4.9%、4.7%和4.7%,Q1至Q4经济呈现“前高后低”走势,全年GDP增速预计有望达到5.0%左右的增长目标。

消费

预计增量政策集中在新型消费和绿色低碳消费;存量政策集中在以旧换新。

整体来看,预计2025年社会消费品零售总额增速为4.3%,Q1、Q2、Q3和Q4当季同比分别为5.4%、4.0%、3.5%和4.4%,受到政策前置发力影响,社零季度同比呈现“V”型走势。

制造业

2024年的高增长领域主要是新质生产力领域,另外还有两新政策、标准提升对传统制造业投资的支撑。

展望2025年,制造业投资增速有望延续较高水平,全年制造业投资增长有望达到9%左右。其中,最大的看点是央国企。作为促进科技基础设施、公共产品的重要抓手,央国企有望扮演更重要的角色。

地产

最近地产的政策已经比较多了,具体效果还需要观察。但房地产对我国经济仍然十分重要,为了尽快让房地产市场止跌回稳,年底和明年还会有更多政策出台,目的有两点:

-

第一,去库存改善供需格局,实现价格环比筑底,价格筑底有助于观望性需求释放。

-

第二,“防风险”,主要就是化解房地产企业的债务风险。

预计2025年全年,地产投资增速为-9.8%,Q1、Q2、Q3和Q4当季同比分别为-9.9%、-10.1%、-9.8%和-9.3%,受到地产政策渐进发力影响,地产投资季度同比呈现“√”型走势。

进出口

“产品力”和“渠道力”分别是出口和出海的核心驱动力,“产品力”即“性价比优势”加速生产制造出海,“渠道力”即商业模式有效“复制”加速渠道出海。

预计2025年美元计价出口同比增速为4.1%,Q1、Q2、Q3和Q4当季同比分别为4.5%、4.3%、4.0%和3.5%。

此外,从贸易产品结构上看,机电产品出口占比接近60%,劳动密集型产品占比接近20%。全球科技周期带动机电、集成电路增长,中国设备及零部件性价比优势明显,加之新兴市场国家对我国劳动密集型产品的出口替代作用较为有限,因此无需过度担忧。

结合特朗普胜选,短期内,我国外贸形势可能受到一定冲击,2025年出口或较2024年边际下降。内需改善有望成为2025年的工业增长的利好因素。预计2025年工业增加值整体上前高后低,全年工业增加值增长5.0%左右。

就业

随着毕业季压力消退,城镇调查失业率如期下行,预计四季度将延续回落,2025年全年还是会震荡下行,年底将回落至5.0%,但不会发生规模性失业。重点关注青年人失业状况的缓解。

3️⃣ 国内政策

2024年,货币政策面临一系列压力,展望2025年,货币政策将延续支持性立场,更进一步的实施逆周期调节政策,重点或在于以下四个方面:

-

总量政策上进一步实施降准降息以促进宽信用和价格水平温和回升;

-

结构性货币政策上增设扩容与提质增效双向发力以聚焦重点支持经济结构转型;

-

地产相关政策继续优化放松以促进房地产止跌回稳;

-

创新工具支持资本市场发展以更好发挥资本市场支持经济发展的作用和改善居民财富效应。

总量型货币政策方面,2024年年内或仍有0.5个百分点的降准空间,降息可能要等到2025年。

财政政策在2025年将更好地平衡“稳增长”与“防风险”的关系。

4️⃣ 资产配置

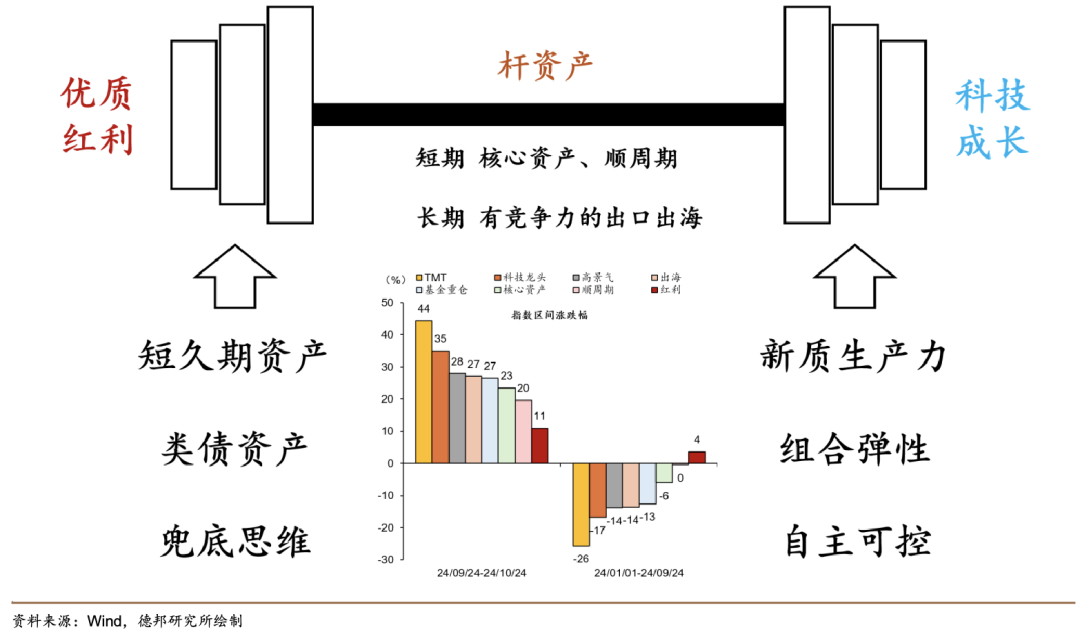

德邦证券认为,2025年应重点把握资产配置的五条宏观线索,分别是中国特色的哑铃型策略、人工智能科技革命浪潮、大国博弈与地缘政治扰动、大宗商品和黄金的配置机会、降息周期下的大类资产配置;产业主体可以关注新型城镇化、人口战略、职业教育、海南自贸港、西部大开发。

光大认为,盈利是行业选择的重要因素,预计2025年市场风格将在均衡与成长间摆动。可以关注两条主线:内需偏消费方向,如食品饮料、医药生物、社会服务等;高贝塔行业补涨,如医药、食饮、基础化工、有色等;高盈利预期行业,如TMT、军工等;主题投资方向,例如并购重组、市值管理、AI产业链、自主可控。

华泰证券认为,接下来的主线是内需为盾,制造为矛:

-

特郎普当选,高关税情形下,内需更为坚挺:关注现金流收益率较高的地产基建链(建材/厨电/家居/建筑)、内需消费(食饮/美护/社服)。

-

制造业方面,关注新能源等先进制造的估值修复机会,以及受益于利率曲线陡峭化的保险、盈利周期或触底的医药。

特朗普的再次胜选不仅对美国国内政策产生深远影响,也对全球经济的未来走向投下了变数。随着2025年的临近,各国经济发展将进入新阶段。

期待在新的全球经济环境中,我国能够继续发挥其独特的经济优势,实现稳健增长。

#你看好哪个行业?

发现报告商业局

发现报告旗下传递新经济商业知识的阵地。

我们需要先了解这个世界,才能思考,或创造。