颜值时代的“新宠”,轻医美扶摇直上

7月13日,33岁杭州女子网红小冉抽脂感染去世,让大家再次把目光聚焦到了“颜值焦虑”。据Mob研究院的调查报告中显示:76.4%的人认为自己多多少少有些焦虑,存在缺陷但可以用美妆修饰或者存在一定缺陷并希望通过医美项目改善;甚至有4.5%的人认为自己存在很多缺陷,需要做很多医美项目才可以提升颜值。

2020年艾瑞咨询出品过一份医美行业洞察,用的词是“乱象丛生”,当医美行业越来越正规,技术越来越发达时,消费者将会更加倾向于正规的美容医院和机构,未来的市场至少是万亿级别。

本文,报告酱主要参考了中金公司《化妆品行业专题之三:从美妆到医美,“颜值经济”新时代》、开源证券《医美行业深度专题(一)产品篇:颜值经济时代医美需求风起,产品端龙头公司强者恒强》和国信证券《医美行业投资宝典:颜值新经济,美丽无止境》,系统梳理了中国医美行业的发展现状,产业链上下游利益分配情况,其中重点讲述上游原材料的情况,末尾梳理了二级市场相关上市公司及其他参考报告,希望为您的投资决策提供借鉴。

01

中国医美行业已步入快速成长通道

2015-2019年全球医美市场规模稳定增长,年复合增长率约为8.2%。2019年,全球市场规模达1459亿美元,同比增幅7.5%。未来,全球医美行业预计保持7%左右的增速,2022年市场规模将达到1782亿美元(不考虑新冠疫情影响)。

根据艾瑞咨询的数据显示,2015-2019年,中国医美需求增速超过全球,中国医美市场规模从2015年的人民币648亿元一路攀升至2019年的1769亿元,年复合增长率达28.7%。但受到新冠疫情以及市场供大于求的影响,2018年开始中国医美行业的增速放缓。2020年-2023年的年复合增长率预计降为15.2%。但艾瑞咨询同时预测,预计行业经过3-5年的行业自我调整和变革后,市场将逐步回暖,2023年中国医疗美容市场规模将达到人民币3,115亿元。

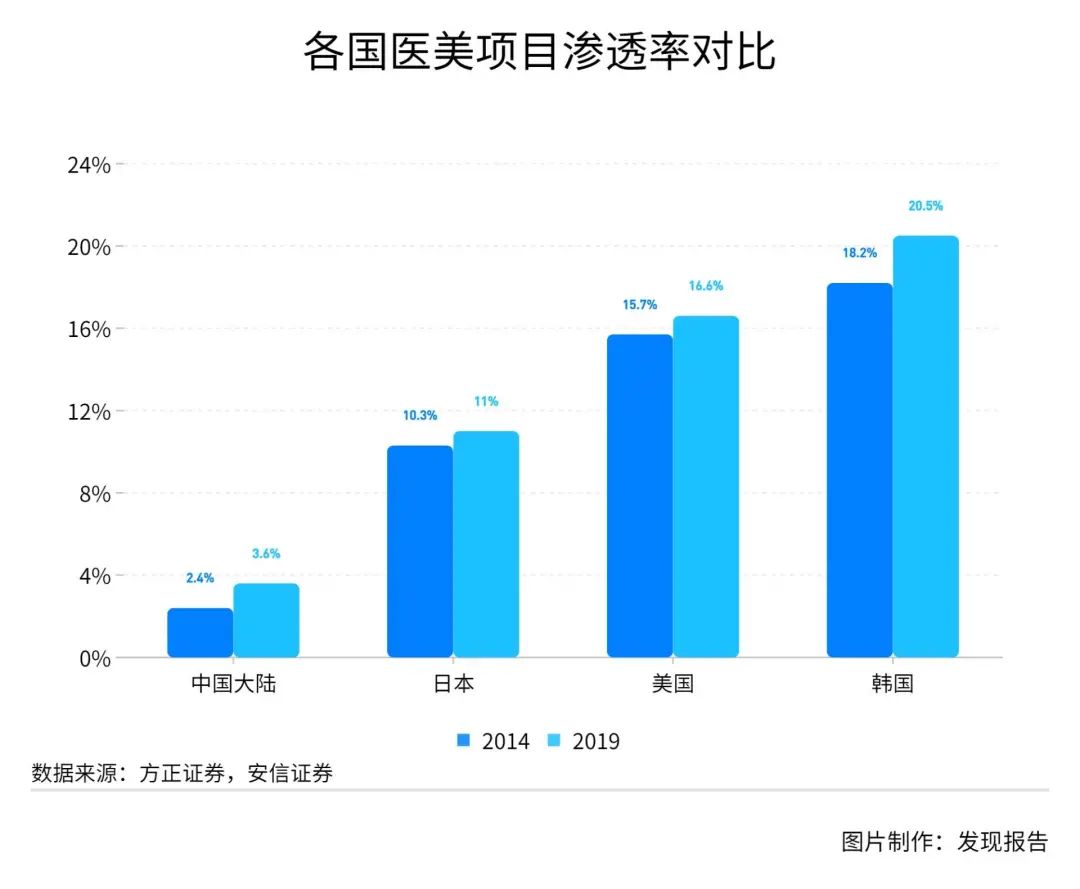

相较于美国、日本、韩国等国家医美产业发展较为成熟的国家,中国近年来市场渗透率不断提高,由2014年2.4%增至2019年的3.6%,与医美发展最为成熟的韩国相差16.9pct,市场发展潜力巨大。

究其背后的原因:

-

2019年,中国人均GDP首次突破一万美元,客观上为医美消费的崛起提供了经济支撑;

-

另外,国家政策的逐步完善、产业资本的持续入局,则为医美产业的蓬勃发展营造了良好的产业环境;

-

"颜值经济"崛起带来的医美需求释放,以及医美技术进步带来的大量新产品落地,则从需求和供给两个维度共同推动医美行业步入高景气期。

中金测算,中国医美客群平均疗程单价约5909元,其中重度医美用户年消费金额可达万元以上,单客价值具有较大挖掘空间。

02

轻医美项目大势所趋,有多赚钱?

新兴医疗美容产业链的结构为:

-

上游医美耗材、原料生产商从事透明质酸、肉毒素、胶原蛋白等原料及终端产品的生产,由于行业技术壁垒较高,是医美产业链中毛利率最高的一环。医美器械制造商主要从事激光美容器械的研发和生产;

-

中游医美机构,包括公立医院的整形外科、皮肤科,以及民营医疗美容机构。中游医美机构触及广大终端消费者的宣传渠道包括线上广告、线下转诊机构、各类医美APP等;

-

下游就是消费者了。

医美项目按照是否需要手术,可以划分为手术类、非手术类两个大类。其中,手术类项目包含面部医疗、美体医疗、皮肤医疗,口腔医疗等类目;而非手术类项目又称轻医美,包含注射类、皮肤美容及其他。

受益于更低的风险和更快的恢复速度,近年来我国轻医美市场以快于行业整体的增速持续放量,2019年规模约600亿元,占医美市场份额升至42%;2014-19年轻医美市场复合增速约24.6%;据Frost&Sullivan预计,2024年我国轻医美市场规模有望达1443亿元,对应2019-24年复合增速19.2%。

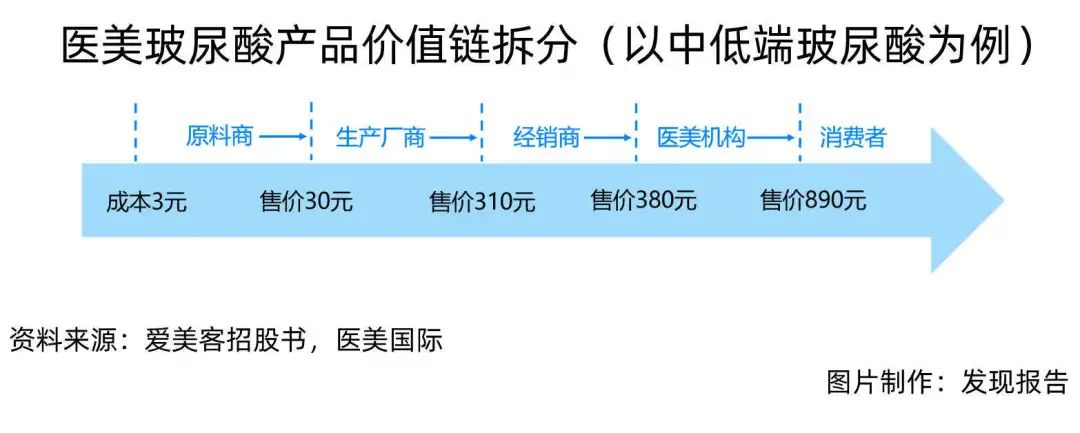

参考国信证券,从医美机构的产品终端售价出发,倒推拆分一款医美产品的价值链。以一款终端售价890元的中低端玻尿酸为例,拆分预计原材料成本30元左右,药械厂商的出厂价310元左右,毛利率90%左右;经销商加价70元左右至380元,毛利率15%-25%不等;医美机构终端售价890元,毛利率55%-60%。

03

轻医美的两大巨头项目

根据ISAPS数据,2019年全球非手术类医美项目中肉毒素和玻尿酸分别占比46%、32%,而在剩下的市场中脱毛/非手术减脂/其他新型医美产品分别占比7.7%/3.4%/11.1%。而在我国注射医美市场中玻尿酸和肉毒素2019年出厂规模分别达48亿元、36亿元,主要系目前新型注射医美合规产品较少而未能被统计入内。而光电类项目中如光子嫩肤、激光脱毛等已被消费者广泛接受。

此伴随"童颜针"、"少女针"等更多产品获批上市,预计注射类市场将呈现更加多元化的格局,有望承接护肤消费升级。下面我们着重讲解玻尿酸和肉毒素两大部分。

玻尿酸

玻尿酸即透明质酸(Hyaluronic Acid)的俗称,是构成人体皮肤真皮层的重要组成部分,具有强大的保湿性、粘弹性、生物相容性、可降解性。应用于医美领域的透明质酸终端产品按照功效可分为三类:

-

补水保湿:例如水光针项目。水光针利用真空负压技术,在皮肤真皮层注入人体因衰老而流失的玻尿酸,使皮肤吸收并储藏大量水分,从而使皮肤变得紧致有弹性;

-

填充塑形:例如丰卧蚕、隆鼻、垫下巴、全脸填充等,通过注射的方式将玻尿酸填充到目标部位,在短时间内实现塑形;

-

除皱抗衰:例如祛除法令纹、去颈纹、去抬头纹等,即将玻尿酸注入皱纹凹陷部位,将其填充抚平,以此达到抗衰祛皱的效果。

据沙利文报告,中国医美类透明质酸终端产品市场规模由2014年的12.1亿元增至2019年的42.7亿元,复合增速达28.7%,预计2024年市场规模增至76.0亿元。

目前国内约有八款进口玻尿酸品牌、十余款国产玻尿酸品牌通过CFDA认证,其中Q-MedAB生产的瑞蓝2号于2008年最早进入中国市场,国产品牌中爱美客生产的逸美于2009年获批,是国内首款合规的国产玻尿酸注射产品。

肉毒素

肉毒毒素在医美中主要用于瘦脸、瘦腿、除皱,俗称“瘦脸针”。肉毒毒素是由肉毒杆菌在繁殖过程中产生的神经毒素蛋白,分为A-G八个类型。其中A、B型可以用作注射用肉毒素,A型效力更强,是目前应用最广泛的肉毒素。

2015-2018年我国正规渠道肉毒素市场规模由17.5亿元增至39.2亿元,复合增速达30.8%,预计未来随着消费升级以及肉毒品牌的丰富,肉毒市场会进一步扩张。

肉毒管制严格,目前中国市场仅四家获批,市场高度集中,其中国产品牌衡力(兰州生物制品研究所)2018年市占率为46.5%,进口品牌Botox保妥适(美国艾尔建)市占率为53.5%,是目前市面上祛皱精准度最高、安全性最好的产品。

1950年,Gavin Herbert创立了艾尔建(Allergan)制药有限公司。1989年,全球第一款肉毒杆菌素产品Oculinum被FDA(美国食品药品监督管理局)批准用于治疗斜视和眼睑颤动后,艾尔建敏锐的发现该产品在美容应用中具有广阔的市场前景,在1992年将Oculinum收购到旗下,并改名为Botox(保妥适)。

公司近几年研发费用率10%以上,高额的研发费用保障了公司的产品力。并且,公司在全球采取当地化的战略,在消费者教育、医生教育、赋能医美机构运营、建立行业标准等多方面采取一系列的营销推广,树立与加强品牌的龙头地位,更是中国医美企业的学习榜样。

01

爱美客(300896)

爱美客布局了多条产品线,政策趋严下差异化产品审批难度加大,3-5年的审批时间扩大现有差异化产品先发优势,公司凭借强劲产品力和品牌力,现有嗨体、宝尼达等产品增长空间足;2021年6月底重磅新品童颜针获批,公司增长再添新动力。中长期来看,公司与HuonsGlobal合作(目前持HuonsBio股份约25%)的肉毒素产品或有望在2024年获批,减肥纤体利拉鲁肽或能在2026年推出市场。凭借强大的渠道网络和现有拳头占领消费者心智,公司有望巩固龙头地位并充分享受行业增长红利。

02

华熙生物(688363)

公司是全球透明质酸龙头,发酵产率及产能均处于行业前列。2020年华熙生物透明质酸发酵产率达12-14g/L,产能达320吨,是国内唯一同时拥有发酵法生产玻璃酸钠原料药及药用辅料批准文号的企业,在透明质酸的生产规模、效率及质量上均处于行业前列。预计公司天津项目将于年中投产,有望增加透明质酸及其他生物活性产能共300吨,且随着技术提升预计化妆品透明质酸的产率有望进一步提升。

2021年为华熙生物医美战略调整的关键年份,公司有望通过具备差异化的大单品+共生联盟来重塑产业格局:1)梳理品牌及产品。其中润致专注于破皮,定位于轻医美,有望打造面部年轻化专家;2)润百颜专注于类似光电类修护;3)打造共生联盟,华熙及新氧将携手10席行业优秀经销商、100席头部医美机构、1000席先锋医美机构及330席权威医美专家,推动行业健康发展;4)通过爆品梳理产业链利益关系,公司5月推出超级新品“御龄双子针”,有望通过差异化定位(额部静态纹细分市场)+良好体验(+0.3%利多卡因)成为爆款。

03

四环医药(0460.HK)

四环医药代理的韩国肉毒素产品于2020年获批,成为当前高增长肉毒素赛道中最具备增长潜力的玩家之一。2014年公司与韩国Hugel签署了肉毒素及玻尿酸的中国独家代理权,而Hugel肉毒素产品在韩国医美市场具备较高的知名度。乐提葆产品定位中端实现与保妥适及衡力的差异化,目前其已与45家代理商合作,预计全年或有望进入3000家终端医美机构,未来增长空间可期。

04

华东医药(000963)

华东医药为国内医美产品布局最广的企业之一,具备较强销售实力。目前华东医药已取得以下产品布局:

-

玻尿酸方面,华东医药在2013年便和韩国LG公司合作并取得“伊婉”透明质酸钠注射剂10年中国独家代理权,而伊婉在我国透明质酸注射市场占比名列前茅。此外旗下新型高端含利多卡因玻尿酸填充剂已经启动中国市场的注册工作;

-

肉毒素方面,华东医药2020年8月与韩国Jetema签署协议取得其A型肉毒素产品在我国代理权;

-

新型医美产品方面,公司2018年收购Sinclair获取Ellanse少女针、SilhouetteSoft线雕、PERFECTHA(透明质酸注射)等,2019年获得美国R2公司冷冻祛斑/全身美白器械F1/F2,2021年4月Sinclair收购西班牙HighTech切入皮肤修复赛道。

目前华东医药产品线已布局注射透明质酸、肉毒素及新型医美产品,预计2021H2少女针将进入市场销售,华东医药有望凭借自身较强的渠道力攫取市场份额。

参考研报

01

行业全景

【开源证券】医美行业深度专题(一)产品篇:颜值经济时代医美需求风起,产品端龙头公司强者恒强

【申万宏源】化妆品医美行业2021年中期投资策略:风禾尽起颜值当先,把握细分赛道龙头公司

【Mob研究院】2021年95后医美人群洞察报告:颜值经济,95后“美力”来袭

*【中金公司】化妆品行业专题之三:从美妆到医美,“颜值经济”新时代

*【方正证券】医美行业深度系列3-新型医美产品:再生医学扬帆正当其时,国内医美企业大有可为

*【方正证券】医美行业系列报告之二:肉毒素深度:中期成长持续、格局稳定,关注品牌性价比与先发优势

02

公司研报

爱美客-【德邦证券】爱美客:乘风破浪颜值经济,头角峥嵘医美产业

华熙生物-【浙商证券】华熙生物跟踪报告:科技力赋能,打造品牌帝国

华东医药-【西部证券】首次覆盖报告:医药工商业创新转型,医美业务开启成长之路

*全部公司-【兴业证券】医美行业投资框架:寻找中国医美的艾尔建

发现报告商业局

发现报告旗下传递新经济商业知识的阵地。

我们需要先了解这个世界,才能思考,或创造。