深耕消费电子连接器,前瞻布局半导体散热,助力公司不断提升核心竞争力

AI智能总结

AI智能总结

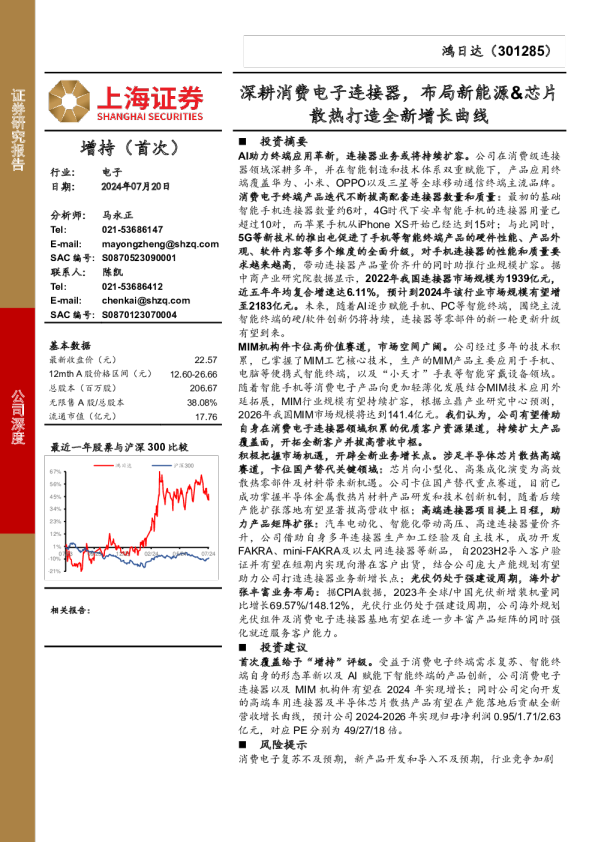

深耕精密制造领域,打造连接器龙头企业。鸿日达成立于2003年,致力于研发、生产和销售精密电子连接器及金属结构件,并向市场和客户提供一体化全工艺制程的综合解决方案和产品服务。多年来公司形成了以连接器为主、精密机构件为辅的产品体系。并且凭借优良的产品和服务质量,公司已与闻泰科技、传音控股、小米、伟创力、天珑科技、华勤、小天才、TCL、中兴通讯等业内知名厂商建立了稳定的长期合作关系,按照2023年销售额排名,公司前五大客户分别为:小天才、传音控股、小米、华勤和闻泰,合计占年度销售总额的比例为51.73%。同时公司积极拓展汽车、新能源光伏等新兴领域应用,提前布局半导体散热片材料领域。公司自主研发了光伏接线盒、汽车FAKRA、mini-FAKRA连接器等产品,并调整原IPO募投项目,将部分募投资金变更投向半导体金属散热片材料项目和汽车高频信号线缆及连接器项目,预计达产后将新增年产1,090万片半导体金属散热片和年产7,000万件汽车Fakra高速连接器、及2,600万件汽车Fakra高速连接器线缆组件的产能规模。 积极调整业务结构,加快推进产能建设,助力公司营收保持稳步增长。公司聚焦于精密连接器领域,积极拓展市场业务、争取客户订单。受益于公司业务结构调整和客户订单量的稳定增长,以及公司生产的规模效应显现,公司2024 H1实现营业总收入3.89亿元,同比上升30.45%;实现归母净利润1607万元,同比上升283.05%。受公司开拓市场业务、以及股权激励计划和东台二期厂房开始计提费用的影响,2024年上半年公司销售费用和管理费用有所增加,分别为1237.11万元/3316.20万,同比增长52.78%/89.22%。公司具备冲压、电镀、注塑、组装等全工艺生产能力,并基于具有同一性和相似性的生产加工工艺,通过内延式发展模式开发新技术和新产品,拓展汽车、半导体、新能源等新兴应用领域,实现业务多元化布局。同时公司加快推进产能建设,灵活调整IPO募投项目,规划布局海外产能建设,强化公司产品供应能力,助力公司长期稳定发展。 连接器下游应用领域广泛,市场空间不断提升。连接器作为实现电气连接的关键部件,下游应用领域涵盖了通信、汽车、计算机、工业、交通等,根据Bishop & Associates统计数据显示,通信、汽车和计算机是连接器最重要的应用领域,合计占比达58.5%。随着5G、物联网、人工智能等技术的发展,连接器行业市场规模不断扩张。据Bishop&Associates预测,2024年全球连接器市场规模达到851.28亿美元,同比增长4%。国内连接器市场规模也持续扩大。据Bishop & Associates统计,2023年中国连接器市场规模达到249.77亿美元,市场份额达30.51%,在全球连接器市场占比排名第一。国内连接器厂商凭借低成本、贴近客户、反应灵活等优势,逐步打破大厂商垄断格局。从下游应用领域来看,消费电子行业周期性复苏,技术迭代拉动消费电子需求增加,助力连接器量价齐升。并且汽车电动化、智能化趋势加深,推动汽车高速、高压连接器需求提升。根据Bishop&Associates预测,到2025年,我国汽车连接器市场规模将达到44.68亿美元,为国内连接器厂商带来可观的增长空间。半导体领域,随着高算力需求增加,散热技术不断改进升级。芯片级封装散热技术提高了散热效率并简化了散热方案。均热片作为重要散热元件之一,凭借优良的导热性能和热应力,以及节省电动风扇的能耗,未来市场空间广阔。 盈利预测与投资分析 。我们预测公司2024-2026年归母净利润为0.55/1.32/2.11亿元,2024-2026年EPS分别为0.26/0.64/1.02元,当前股价对应2024-2026年PE分别为102/42/27倍,鉴于公司传统业务发展稳定,新领域产品研发及客户开拓进展顺利,未来业绩有望实现稳定增长,维持“买入”评级。 风险提示:科技创新风险;市场竞争加剧风险;主要原材料价格波动风险;核心技术人员流失及技术泄密风险。 1.深耕精密制造领域,打造连接器龙头企业 1.1聚焦精密连接器领域,产品应用领域向新兴产业拓展 鸿日达成立于2003年,本部位于江苏省昆山市,下设东台润田、汉江工厂、香港润田、韩国支社子公司。公司深耕精密制造领域,致力于研发、生产和销售精密电子连接器及金属结构件,形成了以连接器为主、精密机构件为辅的产品体系。产品广泛应用于3C消费电子行业,并逐步扩展在新能源、汽车等新兴产业领域的应用。 紧跟行业发展趋势,不断调整公司自身发展战略。公司始终坚持以研发为核心、以品质为基石、以市场为导向、以服务为口碑、为客户创造价值的经营理念,向市场和客户提供一体化全工艺制程的综合解决方案和产品服务。公司的发展过程主要经历以下三个阶段: 阶段一:2003-2009年,稳步发展的初创阶段。成立之初,公司主营业务定位为新型电子元器件的设计、生产和销售。本阶段,公司的主要产品为电脑用接插件及各类电脑主机板用机构件、记忆卡类转换器、通信器材用之屏蔽元件及外壳等相关产品,并且产品以外销为主,多年来公司收入规模保持着稳定增长的态势。 阶段二:2010-2013年,经营战略的调整阶段。公司因经营战略调整有意撤出在中国大陆的经营,主营业务逐渐萎缩,公司的收入规模出现明显下滑。 阶段三:2014-2024年,蓬勃发展阶段。公司抓住4G网络逐步普及的契机,利用产品研发及模具开发的技术积累迅速进入手机连接器领域。2014年,公司开始手机三选二卡座的研发;2015年,公司关注MIM技术并着手研究MIM技术在3C领域的具体应用; 2016年,公司将Type-C连接器、BTB连接器的研发列为公司的重点研究方向。把握行业发展趋势,公司不断丰富产品品类,逐步形成了成熟的产品设计能力、模具开发能力和高效的生产工艺,建立起完整的研发、采购、生产、销售体系。 图表1:公司历史沿革 深耕于精密连接器领域,积极拓展下游应用领域。公司生产的主要产品包括消费电子连接器产品和精密机构件,并积极拓展汽车、新能源光伏等新兴领域应用,提前布局半导体散热片材料领域。 1)消费电子连接器产品:包括卡类连接器、I/O连接器、耳机连接器、电池连接器及其他类连接器,主要应用于手机及周边产品、电脑等通讯终端产品。其中,Type-C连接器和BTB连接器一直是公司重点发展方向。Type-C接口具备扩展能力强、可双向供电、传输数据能力强、接口更轻薄、支持正反两面拔插等优点,逐渐成为电子产品主流接口。 公司也紧跟行业趋势进行自主研发。2023年,公司已经形成了一套成熟的防水Type-C连接器解决方案,可达到IPX8防水等级。目前已广泛应用于防水手机、高速数据传输电脑终端、服务器、水上应用电子设备等高端电子产品中。 图表2:公司连接器产品介绍 2)精密机构件产品:主要为通过MIM工艺生产的各类机构件,具体包括摄像圈支架、摄像头装饰件、笔记本转轴、智能手表卡扣等。MIM工艺结合了塑料注射成型和粉末冶金的技术优点,既保留了传统粉末冶金工艺工序少、无切割或少切割、经济效益高等优点,还克服了传统工艺材质不均匀、力学性能低、薄壁不易成型及结构复杂等缺点。在制备几何形状复杂、组织结构均匀、性能优异的近净成形零部件方面具有独特的优势,应用前景广阔。公司精密机构件产品主要应用于以手机、笔记本电脑、智能可穿戴设备等为代表的消费电子领域。 图表3:MIM工艺流程图 图表4:MIM产品 与头部厂商建立长期稳定合作关系,保证订单量的可持续增长。公司依靠高效的研发体系、丰富的技术储备以及制造和自动化优势,针对客户的产品需求提供相应的支持,有效地提升了公司的整体服务能力和客户粘性。截至2024年上半年,公司已与闻泰科技、传音控股、小米、伟创力、天珑科技、华勤、小天才、TCL、中兴通讯等业内知名厂商建立了稳定的长期合作关系,公司产品应用终端包括华为、小米、传音、OPPO、vivo、三星等全球移动通信终端主流品牌。按照2023年销售额排名,公司前五大客户分别为:小天才、传音控股、小米、华勤和闻泰,合计占年度销售总额的比例为51.73%。优质的客户资源也保证了公司未来订单量的快速且可持续的增长,提高了公司的行业竞争力。 图表5:公司前五大客户年销售额占比(2023年) 3)汽车连接器:公司汽车车载连接器产品包括Fakra高速连接器、Mini Fakra高速连接器、高速HSD连接器及高压连接器等,广泛应用于动力系统、车身控制系统、信息控制系统、安全系统、车身设备等方面。新能源汽车集成化的趋势促使汽车连接器向着小型化、轻量化、模块化的方向发展。 4)新能源领域连接器:公司新能源连接器产品主要包括应用于光伏组件的连接器和光伏接线盒产品,以及应用于储能领域的CCS(Cells Contact System)集成母排。CCS集成母排主要由信号采集组件、塑胶结构件、铜铝排等组成,通过热压合或铆接等工艺连接,方便能量的集中管理和分配,保证系统的安全性和可靠性。 5)半导体金属散热材料:公司顺应行业发展趋势,前瞻性布局半导体金属散热材料。 散热片作为基本散热元件之一,主要由铜、铝等高导热系数的金属或合金制成。通过散热材料良好的导热性,快速传导芯片或电子元件产生的热量,保证其正常运行。随着人工智能的发展,芯片的散热需求增加。同时由于近年来公司原本布局的3C消费电子行业总体发展趋势下行,公司积极调整战略规划,向半导体散热材料领域拓展。2023年,公司通过外部人才团队的引入和内部钻研核心生产工艺、调整机器设备等途径,布局半导体金属散热片材料。并顺应下游市场的新需求、配合核心客户开展共同研发创新,推动相关材料的国产化替代过程。公司计划利用全资子公司东台润田现有厂房实施建设投产,预计达产后可实现500万片金属散热片材料(30*30mm)、250万片金属散热片材料(50*50mm)以及340万片金属散热片材料(80*80mm)的生产能力。 1.2股权结构集中,实施股权激励计划,助力公司未来业绩增长 公司股权结构集中,经营决策效率较高。截至2024年上半年,公司的实际控制人为鸿日达董事长兼总经理王玉田,直接持有公司44.90%的股份,通过昆山豪讯宇企业管理有限公司间接持股4.69%,通过安徽昌旭企业管理有限公司间接持股2.90%。共计持股52.49%。公司的股权结构集中,有助于提高公司决策效率,助力鸿日达未来发展。 图表6:公司前十大股东股权结构(截至2024年半年报) 股权激励计划充分调动员工积极性,有望带动鸿日达业绩增长。2023年12月,公司通过了《关于向激励对象授予限制性股票的议案》,以8.70元/股的价格向符合条件的234名激励对象授予500.00万股第二类限制性股票。授予对象主要为公司管理层、董事及230位核心骨干人员。本次股权激励有助于激发核心团队积极性,提高经营效率,带动公司业绩增长,提升公司的经营能力。 图表7:公司股权激励方案 1.3积极调整业务结构,加大研发投入,营收保持稳步增长 公司聚焦于精密连接器领域,并积极拓展市场业务、争取客户订单。但2021年后,由于包括贵金属在内的大宗商品及其上游原材料的采购价格持续上涨,公司净利润呈现下降的趋势。受益于公司业务结构调整和客户订单量的稳定增长,公司2024H1实现营业总收入3.89亿元,同比上升30.45%;并且由于销售出货和收入增加,以及公司生产的规模效应显现,公司上半年实现归母净利润1608万元,同比上升283.05%。 图表8:2019-2024H1营业总收入及增速(亿元,%) 图表9:2019-2024H1归母净利润及增速(万元,%) 2020-2023年,由于全球3C消费电子需求下降,公司消费电子连接器营收下滑,进而导致公司销售毛利率下降。同时为开拓市场,公司聘用销售人员的成本增加,导致销售净利率呈下降趋势。2023年公司销售毛利率为19.59%,同比下降4.08%;销售净利率为4.04%,同比下降5.10%。2024年,公司积极调