上半年业绩实现稳健增长,全渠道持续发力

AI智能总结

AI智能总结

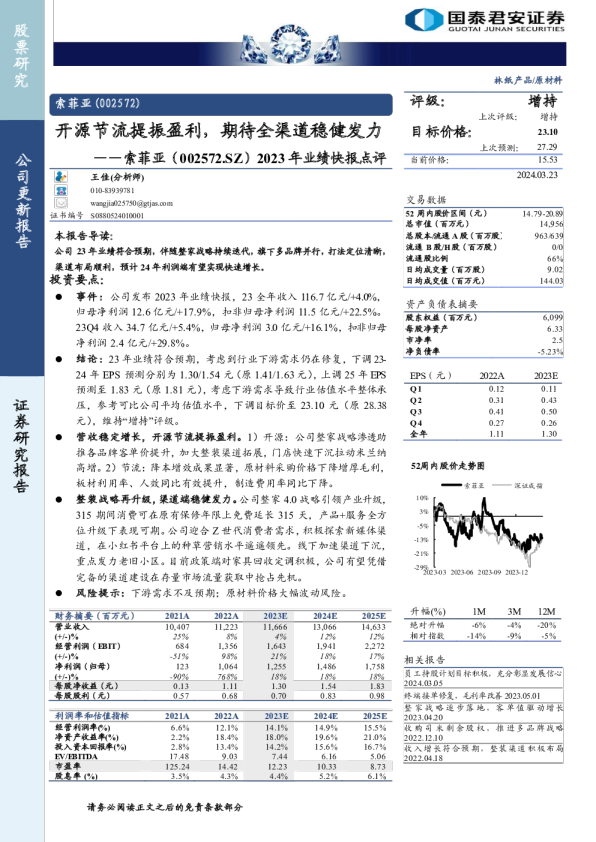

森马服饰(002563.SZ) 财务指标 2022A 2023A 2024E 2025E 2026E 营业收入(百万元) 13,331 13,661 14,896 16,451 17,851 增长率yoy(%) -13.5 2.5 9.0 10.4 8.5 归母净利润(百万元) 637 1,122 1,236 1,438 1,613 上半年业绩实现稳健增长,全渠道持续发力 证券研究报告|公司动态点评 2024年09月04日 增持(维持评级) 股票信息 行业纺织服装 增长率yoy(%) -57.1 76.1 10.2 16.4 12.1 2024年9月3日收盘价(元) 4.46 ROE(%) 5.6 9.7 10.2 11.4 12.0 总市值(百万元) 12,015.64 EPS最新摊薄(元) 0.24 0.42 0.46 0.53 0.60 流通市值(百万元) 9,849.65 P/E(倍) 18.9 10.7 9.7 8.4 7.5 总股本(百万股) 2,694.09 P/B(倍) 1.1 1.0 1.0 1.0 0.9 流通股本(百万股) 2,208.44 资料来源:公司财报,长城证券产业金融研究院 2024H1营收同比增长7.11%,净利润同步上升。公司2024年上半年实现营业收入59.55亿元,同比+7.11%;实现归母净利润5.53亿元,同比+7.14%; 扣非净利润5.41亿元,同比+12.69%;基本每股收益为0.21元,去年同期 为0.19元。 毛利率提升,费用率控制出色,整体盈利能力稳定。公司2024H1毛利率为 46.11%,同比+1.47pct;费用端,2024H1期间费用率为30.63%,同比 +0.01pct,其中销售费用率/管理费用率/研发费用率/财务费用率分别为 26.02%/4.84%/1.97%/-2.20%,同比分别 +0.82pct/-0.18pct/+0.17pct/-0.79pct。其中,销售费用变化主要系广告宣传费及服务费同比增加所致,财务费用变化主要系本期定期存款到期利息收入增加所致。2024H1公司净利率为9.25%,同比保持不变。 各业务保持稳健增长,各渠道均发力支撑公司营收。分产品来看,2024年上半年休闲服饰/儿童服饰/其他分别实现营收18.14亿元/40.70亿元/0.71亿元,分别同比+7.66%/+6.43%/+39.80%;毛利率分别为 38.57%/49.55%/41.43%,同比分别-2.07pct/+3.12pct/-0.64pct。从销售渠道看,线上销售/直营销售/加盟销售/联营销售分别实现营收26.95亿元/7.03亿元/24.01亿元/0.85亿元,同比分别+3.36%/+4.96%/+11.82%/+0.29%,毛利率分别为47.38%/67.17%/38.09%/62.19%,各渠道销售模式均实现稳定增长,共同推动公司实现营收增长。 品牌持续升级改造,出海拓展市场。2024年上半年,公司对森马品牌进行转型升级,重新梳理了品牌定位、产品定位以及发展模型,在全国推广“新森 马”模型,优化线下消费体验。巴拉巴拉则继续聚焦心智品类发展,上半年T恤在延续2023年奥特曼联名系列的成功基础上,持续设计迭代,不断扩充和丰富“BalaT”的文化意义和内涵。在海外市场布局方面,公司不断提升在东南亚市场的品牌影响力,上半年巴拉巴拉已在越南成功开设七家门店,并入驻东南亚电商平台Shopee。 投资建议:公司以森马和巴拉巴拉品牌为主,持续深化品牌打造、渠道拓展和营销提效,公司线上渠道有望稳健增长,线下渠道持续优化、加盟与联营 店面坪效提升。巴拉巴拉购物中心加密、森马基本店为基础,开拓家庭店试 近3月日均成交额(百万元)69.55 股价走势 森马服饰沪深300 11% 6% 0% -5% -10% -16% -21% -26% 2023-092024-012024-052024-09 作者 分析师黄淑妍 执业证书编号:S1070514080003邮箱:huangsy@cgws.com 相关研究 1、《24Q1业绩表现优异,盈利能力持续提升》 2024-05-13 2、《归母净利润同比增长76%,盈利能力显著提升》 2024-04-11 3、《2023Q2营收逐步改善,盈利能力逐渐提高》 2023-09-06 水、出海进展成为重要成长机遇。预测公司2024-2026年EPS分别为0.46元、0.53元、0.60元,对应PE分别为9.7X、8.4X、7.5X,维持“增持”的投资评级。 风险提示:宏观经济波动风险、品牌运营风险、原材料价格变动的风险、存货管理及跌价风险、进出口贸易风险 财务报表和主要财务比率 资产负债表(百万元) 利润表(百万元) 会计年度 2022A 2023A 2024E 2025E 2026E 会计年度 2022A 2023A 2024E 2025E 2026E 流动资产 13670 13406 16094 16594 19683 营业收入 13331 13661 14896 16451 17851 现金 6369 8104 9070 10218 11695 营业成本 7825 7647 8179 9019 9772 应收票据及应收账款 1263 1343 1499 1640 1766 营业税金及附加 63 97 107 110 114 其他应收款 53 48 63 60 73 销售费用 3262 3294 3694 4031 4284 预付账款 161 202 194 243 231 管理费用 590 630 688 728 789 存货 3847 2747 4306 3471 4955 研发费用 295 281 307 345 376 其他流动资产 1975 962 962 962 962 财务费用 -54 -159 -156 -177 -206 非流动资产 4601 4531 4393 4277 4206 资产和信用减值损失 -656 -474 -561 -626 -703 长期股权投资 0 0 0 0 0 其他收益 66 64 79 82 73 固定资产 1811 1645 1678 1736 1751 公允价值变动收益 99 30 31 44 51 无形资产 390 499 399 301 243 投资净收益 12 6 40 33 23 其他非流动资产 2401 2387 2316 2240 2213 资产处置收益 0 8 -9 -11 -3 资产总计 18271 17937 20487 20871 23889 营业利润 871 1505 1657 1917 2163 流动负债 7156 6281 7931 7205 8918 营业外收入 8 4 6 6 6 短期借款 0 0 0 0 0 营业外支出 16 21 18 17 18 应付票据及应付账款 5376 4227 6044 5282 6989 利润总额 864 1488 1644 1906 2151 其他流动负债 1781 2054 1887 1923 1929 所得税 254 368 427 490 569 非流动负债 221 167 167 167 167 净利润 610 1120 1217 1416 1582 长期借款 0 0 0 0 0 少数股东损益 -27 -2 -19 -22 -31 其他非流动负债 221 167 167 167 167 归属母公司净利润 637 1122 1236 1438 1613 负债合计 7377 6448 8098 7372 9085 EBITDA 1012 1541 1647 1894 2098 少数股东权益 -7 -5 -23 -46 -77 EPS(元/股) 0.24 0.42 0.46 0.53 0.60 股本 2694 2694 2694 2694 2694 资本公积 2813 2813 2813 2813 2813 主要财务比率 留存收益 5584 6167 6377 6625 6933 会计年度 2022A 2023A 2024E 2025E 2026E 归属母公司股东权益 10901 11493 12412 13545 14881 成长能力 负债和股东权益 18271 17937 20487 20871 23889 营业收入(%) -13.5 2.5 9.0 10.4 8.5 营业利润(%) -54.8 72.8 10.1 15.7 12.8 归属母公司净利润(%) -57.1 76.1 10.2 16.4 12.1 获利能力毛利率(%) 41.3 44.0 45.1 45.2 45.3 现金流量表(百万元) 净利率(%) 4.6 8.2 8.2 8.6 8.9 会计年度 2022A 2023A 2024E 2025E 2026E ROE(%) 5.6 9.7 10.2 11.4 12.0 经营活动现金流 1176 1941 1802 1853 2234 ROIC(%) 4.7 8.3 8.9 9.9 10.4 净利润 610 1120 1217 1416 1582 偿债能力 折旧摊销 265 246 206 222 221 资产负债率(%) 40.4 35.9 39.5 35.3 38.0 财务费用 -54 -159 -156 -177 -206 净负债比率(%) -56.4 -68.8 -76.1 -81.8 -88.6 投资损失 -12 -6 -40 -33 -23 流动比率 1.9 2.1 2.0 2.3 2.2 营运资金变动 -546 -155 36 -169 7 速动比率 1.2 1.6 1.4 1.7 1.6 其他经营现金流 913 895 539 593 654 营运能力 投资活动现金流 1867 566 -6 -40 -79 总资产周转率 0.7 0.8 0.8 0.8 0.8 资本支出 111 261 68 106 150 应收账款周转率 9.8 10.5 10.5 10.5 10.5 长期投资 1971 800 0 0 0 应付账款周转率 3.4 4.2 4.2 4.2 4.2 其他投资现金流 8 28 62 66 71 每股指标(元) 筹资活动现金流 -1646 -783 -830 -665 -678 每股收益(最新摊薄) 0.24 0.42 0.46 0.53 0.60 短期借款 0 0 0 0 0 每股经营现金流(最新摊薄) 0.44 0.72 0.67 0.69 0.83 长期借款 0 0 0 0 0 每股净资产(最新摊薄) 4.05 4.27 4.42 4.65 4.92 普通股增加 0 0 0 0 0 估值比率 资本公积增加 0 0 0 0 0 P/E 18.9 10.7 9.7 8.4 7.5 其他筹资现金流 -1646 -782 -830 -665 -678 P/B 1.1 1.0 1.0 1.0 0.9 现金净增加额 1396 1726 966 1148 1477 EV/EBITDA 4.6 2.4 1.6 0.7 -0.1 资料来源:公司财报,长城证券产业金融研究院 免责声明 长城证券股份有限公司(以下简称长城证券)具备中国证监会批准的证券投资咨询业务资格。 本报告由长城证券向专业投资者客户及风险承受能力为稳健型、积极型、激进型的普通投资者客户(以下统称客户)提供,除非另有说 为诉讼、仲裁、传媒及任何单位或个人引用的证明或依据,不得用于未经允许的其它任何用途。如引用、刊发,需注明出处为长城证券研究院,且不得对本报告进行有悖原意的引用、删节和修改。 本报告是基于本公司认为可靠的已公开信息,但本公司不保证信息的准确性或完整性。本报告所载的资料、工具、意见及推测只提供给客户作参考之用,并非作为或被视为出售或购买证券或其他投资标的的邀请或向他人作出邀请。在任何情况下,本报告中的信息或所表述的意见并不构成对任何人的投资建