固收产品月报(2024年8月):债牛波动增加,固收产品持有力依然强韧

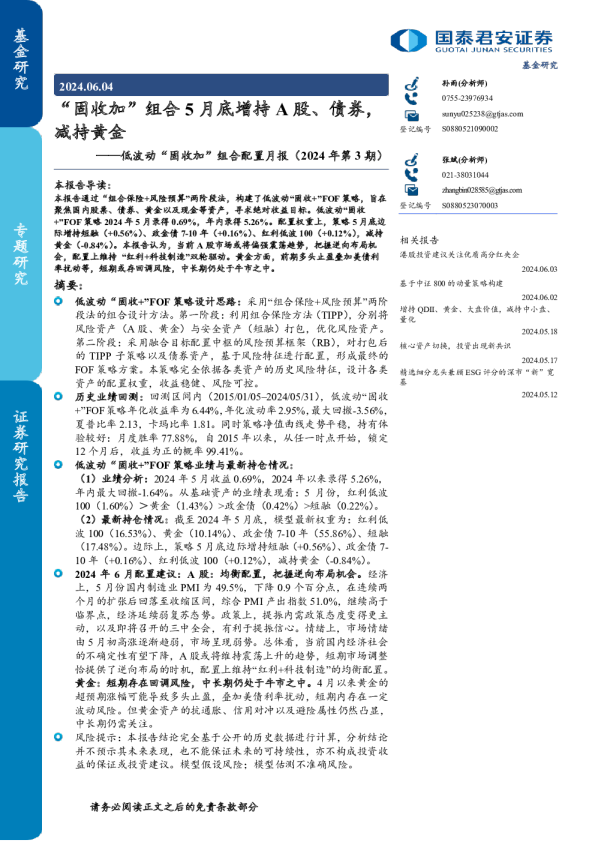

|研究院·零售客群部·私人银行部 固收产品研究·月度报告 2024年8月16日 债牛波动增加,固收产品持有力依然强韧 ——固收产品月报(2024年8月) 本期要点摘要 回顾 近1月 2024年以来 固收产品回顾 中波动>中低波动>低波动>现金管理类>中波动进阶 中波动>中低波动>低波动>现金管理类>中波动进阶 债市回顾 近一个月资金面中性偏松,信贷扩张偏弱,经济趋稳。三大因子对债市影响中性偏多。债券利率震荡下行。 上半年债市走牛后转向偏强震荡,三季度以来延续震荡为主,近期波动加剧。 行业事件跟踪 1、信托公司与理财公司合作的“收盘价估值”服务,受监管部门关注。 展望 短期(1个月维度) 中期(3-6个月维度) 债市展望 -同业存单:预计利率震荡偏下行-利率债:债券的牛市还在持续,但要注意波动增多,尤其是利率下行至越低水平,越要做好应对波动的增多准备-信用债:信用利差震荡为主,仍可持有信用债,但需降低收益预期 长期利率下行趋势不变,短期波动增多 固收产品策略展望 1、满足流动性管理需求:现金管理类产品收益率面临下行,在优选T+1现金类理财的同时,可以分散配置在短债理财、短债公募基金、最短持有期理财。形成流动性管理工具的投资组合,以实现应对。2、稳健型投资者,随着存款利率下调,中长期限稳健类理财产品具有相对比价优势,中期债市趋势不变,也有一定的配置价值。建议关注期限匹配策略、类成本法/优先股等积极策略的固收理财。3、稳健进阶投资者,建议配置固收+理财、公私募QDII基金和QDII理财。可以关注的固收+理财策略包括:+高股息策略、+量化中性、+指数增强、结构化、+多资产/多策略等。 注:文中债券利率上行,对应着债券价格下跌,意味着固收类产品的净值趋于震荡或下滑,投资收益下降。反之,债券利率下行,对应着债券价格上涨,意味着固收类产品净值上行,投资收益上升。 资料来源:招商银行研究院 一、回顾:纯债产品业绩波动加剧,但月度收益尚可 (一)固收产品收益回顾:纯债产品净值呈V型走势 在过去一个月,尽管债券市场出现调整,但由于基本面对债市仍有较强的支撑,纯债产品的整体收益相比上一期实际上有小幅的提升,但净值波动性增 加。其中,中长期债券基金指数跌幅为0.26%,短期债券基金指数跌幅为0.11%,回撤幅度并不算大,和4月债市回调时的产品回撤幅度相近。不过,与前期净值的平稳上行相比,这种波动变得较为显著。而含权债基平均净值跌幅较上一期有所扩大。 截至8月14日,产品近一个月收益率依次为,中波动(中长期纯债基金)0.40%(上期0.32%)>中低波动(短债基金)0.23%(上期0.21%)>低波动(高等级同业存单基金)0.18%(上期0.20%)>现金管理类0.14%(上期0.14%)。中波动进阶的固收+月度收益率为-0.82%(上期-0.53%)。 图1:稳健类产品近1年以来净值累计收益走势图2:稳健类产品近1个月以来净值累计收益走势 (%) 5.0 4.0 3.0 2.0 1.0 - -1.0 -2.0 -3.0 -4.0 现金管理类(货币基金H11025.CSI) 低波动(同业存单AAA指数931059.CSI)中低波动(短债基金指数885062.WI) 中波动(中长期纯债型基金指数885008.WI)中波动进阶(含权债基930897.CSI) (%) 0.7 0.6 0.5 0.4 0.3 0.2 0.1 -0.1 -0.2 -0.3 现金管理类(货币基金H11025.CSI) 低波动(同业存单AAA指数931059.CSI)中低波动(短债基金指数885062.WI) 中波动(中长期纯债型基金指数885008.WI)中波动进阶(含权债基930897.CSI-右轴) (%) 1.5 1.0 0.5 - -0.5 -1.0 资料来源:Wind、招商银行研究院。资料来源:Wind、招商银行研究院。 截至8月14日,各细分资产收益上,债券收益显著好于流动性资产,国债涨势好于信用债。长期限利率债继续偏强。可转债和A股均延续下跌。 图3:各类指数近1个月及本年以来涨跌幅 指数类别 近1月指数涨跌幅(%) 本年以来指 数涨跌幅(%) 指数类别 近1月指数涨跌幅(%) 本年以来指数涨跌幅(%) 资产价格指数 中短债指数 0.59 3.75 债券久期指数 中债-综合财富1-3年 0.29 2.71 长债指数 2.27 11.12 中债-综合财富3-5年 0.62 3.92 货基可投债券指数 0.18 1.57 中债-综合财富5-7年 0.79 4.90 高等级同业存单指数 0.18 1.53 中债-综合财富10年以上 2.01 10.17 高等级企业债指数 0.45 4.34 固收产品指数 货币基金 0 .14 1.16 1-3Y金融二级债指数 0.31 3.22 AAA同业存单指基(低波动) 0 .1 8 1.54 国债及政金债指数 0.75 4.33 短债基金(中低波动) 0 .23 2 .04 中证转债 -3.59 - 4.27 中长债基金(中波动) 0 .40 2.83 万得全A -4.05 -11.44 含权债券基金(中波动进阶) -0 .82 1.03 资料来源:Wind、招商银行研究院。 (二)债市回顾:利率震荡下行,短期注意波动 回顾来看,上个月影响债市走势三大因子(经济增长、银行间流动性和信贷增长)的表现为资金面中性偏松,信贷扩张偏弱,经济趋稳。三大因子对债市影响中性偏多。市场表现上,债券利率震荡下行。具体品种表现如下: 1、同业存单:利率震荡下行 过去一个月,3个月期同业存单(AAA)利率先降后升,最后走平,截至8月14日绝对水平达到1.84%。1年期同业存单(AAA)利率累计下行5bp,绝对水平为1.92%,低于1年期MLF利率(2.3%)。 图4:1年期同业存单(AAA)利率震荡下行图5:1年期中债国债/国开债利率震荡下行 资料来源:Wind、招商银行研究院资料来源:Wind、招商银行研究院 2、债券:利率震荡下行 (1)利率债方面:国债利率震荡下行。1年期国债利率先降后升,最后走平,截至8月14日绝对水平为1.5%;5年期国债利率累计下行10bp,绝对水平为1.9%;10年期国债利率累计下行6bp,绝对水平为2.2%。10年国债-1年国债期限利差与上月基本持平,绝对水平为70bp。 图6:10年期中债国债/国开债利率震荡下行图7:3M/1Y期AAA中短期票据利率下行 资料来源:Wind、招商银行研究院资料来源:Wind、招商银行研究院 (2)信用债方面:中短期票据利率震荡下行。过去一个月,1年期AAA先降后升,最后走平,截至8月14日绝对水平达到1.96%。3年期AAA累计下行6bp,绝对水平为2.05%。5年期AAA累计下行9bp,绝对水平为2.14%。 图9:3Y/5Y期AAA中短票据利率小幅下行图10:3Y期AAA银行普通债利率小幅下行 资料来源:Wind、招商银行研究院资料来源:Wind、招商银行研究院 信用利差方面,以中票为代表的信用利差震荡。3年AAA中票信用利差 (中票收益率-国债收益率)与上月持平,为29bp,3年AA+中票信用利差与上月持平,为38bp。 图8:信用利差震荡图9:各期限信用利差震荡 资料来源:Wind、招商银行研究院资料来源:Wind、招商银行研究院 (3)金融债方面:3年期AAA级中债商业银行普通债利率震荡下行,累计下行5bp,截至8月14日绝对水平为2%。5年期永续债(AAA-)利率下行,累计下行12bp,绝对水平达到2.19%。10年期商业银行二级资本债 (AAA-)利率下行,累计下行8bp,绝对水平为2.31%。 图10:AAA-银行永续债利率下行图11:A股震荡下跌 资料来源:Wind、招商银行研究院资料来源:Wind、招商银行研究院 3、A股:三大指数震荡下跌 过去一个月,上证综指累计下跌3.9%,截至8月14日收盘价为2,850;沪深300指数累计下跌5.5%,收盘价为3,309;创业板指数累计下跌6.6%,收盘价为1,584。 二、底层资产及行业趋势展望 (一)底层资产展望:长期利率下行趋势不变,短期波动增多 1、资金:同业存单利率震荡 1年期AAA同业存单利率1.92%,在前期预估水平的范围内。展望后 期,我们认为同业存单利率震荡偏下行,后续仍会有降息降准落地,并且贷款需求偏弱,导致银行对发行同业存单的意愿会相应走低。 2、债券:利率震荡向下,曲线陡峭化 (1)利率债:基于债券利率的三因素分析框架(名义GDP、货币信贷和银行间资金),利率债市场未来受到银行间流动性中性偏多、信贷扩张中性偏多、经济基本面中性的影响。预计债券利率震荡下行,中途仍会有小幅波动。 银行间流动性方面,7月央行下调政策利率10bp,预计后续资金DR007 利率中枢会震荡下移,同业存单利率震荡向下,对债券中性偏多。 信贷市场方面,7月信贷投放或中性偏弱,趋势短期难以逆转。结构上,关注企业中长期贷款是否继续放缓。预计对债市影响中性偏多。 经济增长方面,7月制造业PMI略显乏力,需求端偏弱仍在向生产端传递,生产端边际走弱。7月地产销售回落,“517新政”后未见到连续客观变化。基建保持较高水平,但上行空间有限。整体来看,经济表现对债券中性。 总体来看,债券利率以震荡下行为主。7月下旬,10年期国债利率下行突破2.2%,低于此前预期的区间下限,我们认为在央行降息背景下,可以将10年期国债利率下限从2.2%顺移至2.1%附近。同时,8月中旬以后,监管加强力度调节长债利率,导致长债利率出现反弹。监管的影响通常偏短期,对利率的影响有限。以10年期国债为例,通常来说,监管因素引发的利率调整幅度大多在20bp以内,只有基本面显著改善才能引发利率调整超过30bp,进而可能会引发投资者调整策略。 总结来看,趋势上,债券的牛市还在持续,但要注意波动增多,尤其是利率下行至越低水平,越要做好应对波动增多准备。在策略上,尽管债券利率在下行,但尽量不在利率低点去追涨,而要在利率低点去调整仓位和久期,达到平衡的状态。当利率出现10-20bp反弹时,可以选择再次买入。 (2)信用债:信用利差震荡。7月债市多头情绪占优,在资产荒的背景下,信用债收益率震荡向下,信用利差震荡。分类来看,城投、产业债、金融债走势基本一致。预计资产荒的大格局短期难以逆转,信用债仍会是机构配置 的重要资产。不过考虑到近期信用利差过低,不少机构认为信用债风险与其收益匹配度降低,策略上会放缓配置节奏。由此,预计后期信用债收益率要继续下行,更多要依赖于降息。总体上,预计信用债收益率震荡向下,信用利差震荡为主,仍可以持有信用债,但需要一定程度上降低收益预期。 3、A股大盘:业绩压力仍存 展望未来,业绩基本面的疲弱仍将制约A股市场的表现。上证指数运行区间预测:之前预测大盘全年涨幅与5%的业绩增长水平相当。但鉴于二季度经济显著低于预期,全年业绩增长预期可以下调至零附近。基于此,今年上证中枢点位可能与去年底的2975点相近,大盘核心波动区间将下修至2700-3200点。如若近期明显反弹,建议适度下调A股仓位配置。 从策略上来看,建议继续采用“红利+”策略,业绩稳健的红利股应作为核心配置;科技板块关注景气度尚可的电子等子行业;消费板块聚焦政策支持方向(如受益于以旧换新的家电等行业)和消费平替领域,后续可适度关注消费红利指数,该指数相对于以白酒为主的传统消费品指数,涵盖更多的消费平替领域,且估值更低,股息率更高。 (二)资管行业跟踪及事件点评 1、信托公司与理财公司合作的“收盘价估值”服务,受监管部门关注。根据21世纪经济报道,近期,华北地区金融监管部门对部分信托公司发出通知,明确禁止信托公司在与银行理财合作的过程中提供“收盘价估值”服务。指出这一新型估值模式存在三大风险隐患,即隐匿债券风险、存在估值操纵空间和监管套利空间。 点评:“收盘价估值”主要针对交易所私募