格林大华期权早报

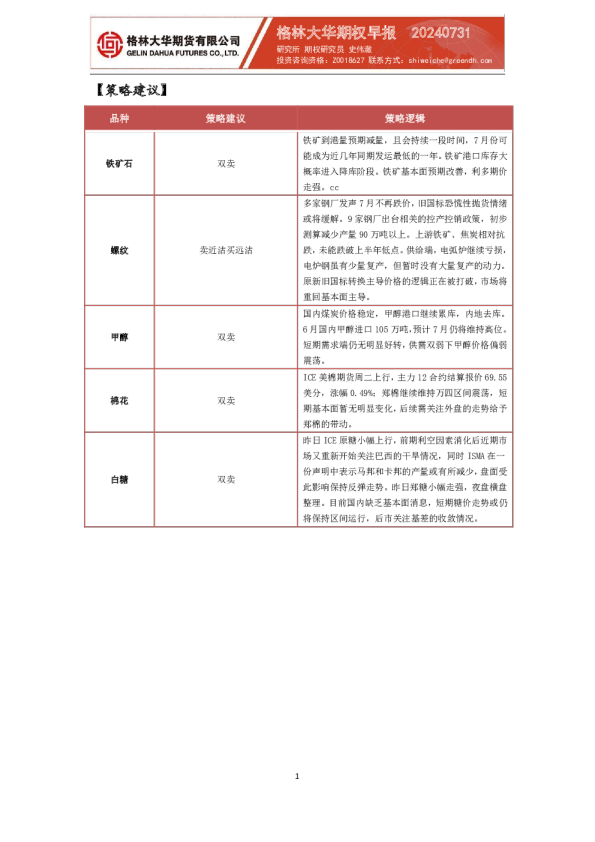

【策略建议】 品种 策略建议 策略逻辑 铁矿石 双卖 7月初矿山发运开始减量,反映到到港量上,上周开始减量,预计减量会持续一段时间。上周全球铁矿发运量继续减量,今年7月份可能成为近几年同期发运最低的一年。下游铁水日均产量239.65万吨,环比增加1.36万吨,支撑铁矿刚性需求。铁矿库存突破1.5亿吨,远高于历史同期水平,后期可能降库。 螺纹 熊市价差 宏观预期落空,钢价走势回归产业基本面,主要交易淡季需求和新旧国标转换逻辑。政策要求,9月25日前钢厂钢筋生产新国标产品。约21家钢厂已发布产品标准变更通知,普遍于7月下旬和8月份执行新国标。旧国标钢材价格持续下跌,已经跌破上半年低点,且仍有下跌空间,RB2410合约交割大概率采用新国标。当前螺纹总产量下降,但结构分化,钢厂高炉开工率上升,电炉钢亏损扩大减量显著,螺纹表需和库存环比均下降。维持螺纹中线偏空的判断。 甲醇 双卖 国内煤炭价格稳定,甲醇港口和内地均累库。6月甲醇进口105万吨,预计7月仍将维持高位。港口兴兴MTO装置已重启,短期甲醇价格偏弱震荡,关注天津渤化港口MTO重启情况。 棉花 双卖 ICE美棉期货跌至近一个月低位,主力12合约结算报价70.62美分,跌幅0.08美分,盘中触及70美分整数位;郑棉基本面暂无明显变化,疆棉进入打顶期,长势良好。同时市场也在关注滑准税配额是否如预期发放,短期郑棉维持区间震荡。 白糖 双卖 昨日ICE原糖延续下跌趋势,巴西或迎来降雨叠加北半球主产国糖料生产预期偏好导致近期外盘持续走弱,关注糖价在18美分/磅的支撑表现。昨日郑糖受外盘影响走弱,但是整体跌幅仍不及外盘。目前SR409合约主要关注后市基差的收敛情况,若现货居下跌不及预期则或需期价向上收敛。综合来看,受预期产能恢复的影响,远月糖价整体氛围依然偏空,但是要警惕国内外突发性事件导致的阶段性反弹行情。 【金融】 一.行情简述 截至收盘,上证指数跌0.61%报2964.22点,深证成指跌0.38%,创业板指跌0.09%。A股全天市场成交额近6614亿元。 二.期权成交持仓情况 月行情 期权成交量——股指期权持仓量——股指 持仓量PCR——股指比值PCR——股指 三.波动率 近1年隐含波动率——股指近1月隐含波动率——股指 【金属】 一.行情简述 基本金属多数下跌,贵金属均下跌,黑色系多数下跌。 月行情 二.期权成交持仓情况 期权成交量期权持仓量 三.波动率 持仓量PCR比值PCR 近1年隐含波动率近1月隐含波动率 【能源化工】 一.行情简述 能化品多数下跌。 二.期权成交持仓情况 月行情 期权成交量期权持仓量 持仓量PCR比值PCR 三.波动率 近1年隐含波动率近1月隐含波动率 【农产品】 一.行情简述 农产品涨跌不一。 二.期权成交持仓情况 月行情 期权成交量期权持仓量 三.波动率 持仓量PCR比值PCR 近1年隐含波动率近1月隐含波动率 【以上内容所包含的所有数据、信息和观点仅供参考,并非建议或暗示任何投资决定,您据此所做的任何交易决定应自行负责,我公司不承担由此产生的任何责任。】