白糖:区间整理

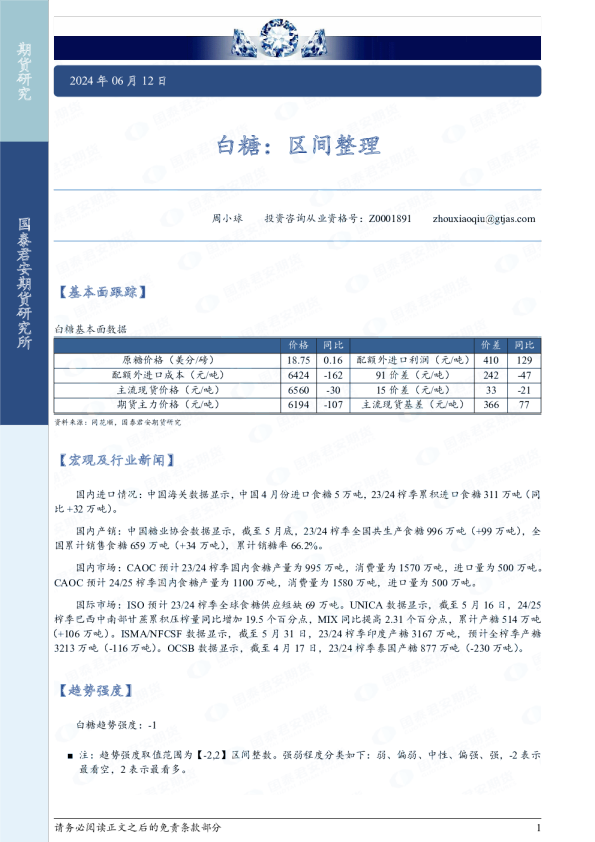

期货研究 国泰君安期货研究所 2024年06月12日 白糖:区间整理 周小球投资咨询从业资格号:Z0001891zhouxiaoqiu@gtjas.com 【基本面跟踪】 白糖基本面数据 价格 同比 价差 同比 原糖价格(美分/磅) 18.75 0.16 配额外进口利润(元/吨) 410 129 配额外进口成本(元/吨) 6424 -162 91价差(元/吨) 242 -47 主流现货价格(元/吨) 6560 -30 15价差(元/吨) 33 -21 期货主力价格(元/吨) 6194 -107 主流现货基差(元/吨) 366 77 资料来源:同花顺,国泰君安期货研究 【宏观及行业新闻】 国内进口情况:中国海关数据显示,中国4月份进口食糖5万吨,23/24榨季累积进口食糖311万吨(同比+32万吨)。 国内产销:中国糖业协会数据显示,截至5月底,23/24榨季全国共生产食糖996万吨(+99万吨),全国累计销售食糖659万吨(+34万吨),累计销糖率66.2%。 国内市场:CAOC预计23/24榨季国内食糖产量为995万吨,消费量为1570万吨,进口量为500万吨。CAOC预计24/25榨季国内食糖产量为1100万吨,消费量为1580万吨,进口量为500万吨。 国际市场:ISO预计23/24榨季全球食糖供应短缺69万吨。UNICA数据显示,截至5月16日,24/25榨季巴西中南部甘蔗累积压榨量同比增加19.5个百分点,MIX同比提高2.31个百分点,累计产糖514万吨 (+106万吨)。ISMA/NFCSF数据显示,截至5月31日,23/24榨季印度产糖3167万吨,预计全榨季产糖 3213万吨(-116万吨)。OCSB数据显示,截至4月17日,23/24榨季泰国产糖877万吨(-230万吨)。 【趋势强度】 白糖趋势强度:-1 ■注:趋势强度取值范围为【-2,2】区间整数。强弱程度分类如下:弱、偏弱、中性、偏强、强,-2表示最看空,2表示最看多。 【观点及建议】 国际市场,市场在北半球23/24产量减幅低于预期与巴西24/25榨季预计略微减产之间徘徊,趋势上印度食糖库存增加以及巴西压榨进度较快是弱现实,节奏上巴西中南部5月上半月压榨量低于预期,佐证市场对于巴西产量的担忧,纽约原糖区间整理为主,短期商品普跌影响节奏。国内市场,现阶段工业库存偏低,基差偏高,关注进口节奏。趋势上,郑糖跟随原糖为主,但略强于原糖。SR2409合约支撑位5800元/吨,压力位6400元/吨。 本公司具有中国证监会核准的期货交易咨询业务资格 本内容的观点和信息仅供国泰君安期货的专业投资者参考。本内容难以设置访问权限,若给您造成不便,敬请谅解。若您并非国泰君安期货客户中的专业投资者,请勿阅读、订阅或接收任何相关信息。本内容不构成具体业务或产品的推介,亦不应被视为相应金融衍生品的投资建议。请您根据自身的风险承受能力自行做出投资决定并自主承担投资风险,不应凭借本内容进行具体操作。 分析师声明 作者具有中国期货业协会授予的期货投资咨询执业资格或相当的专业胜任能力,保证报告所采用的数据均来自合规渠道,分析逻辑基于作者的职业理解,本报告清晰准确地反映了作者的研究观点,力求独立、客观和公正,结论不受任何第三方的授意或影响,特此声明。 免责声明 本报告的信息来源于已公开的资料,本公司对该等信息的准确性、完整性或可靠性不作任何保证。本报告所载的资料、意见及推测仅反映本公司于发布本报告当日的判断,本报告所指的期货标的的价格可升可跌,过往表现不应作为日后的表现依据。在不同时期,本公司可发出与本报告所载资料、意见及推测不一致的报告。本公司不保证本报告所含信息保持在最新状态。同时,本公司对本报告所含信息可在不发出通知的情形下做出修改,投资者应当自行关注相应的更新或修改。 本报告中所指的研究服务可能不适合个别客户,不构成客户私人咨询建议。在任何情况下,本报告中的信息或所表述的意见均不构成对任何人的投资建议。在任何情况下,本公司、本公司员工或者关联机构不承诺投资者一定获利,不与投资者分享投资收益,也不对任何人因使用本报告中的任何内容所引致的任何损失负任何责任。投资者务必注意,其据此做出的任何投资决策与本公司、本公司员工或者关联机构无关。 市场有风险,投资需谨慎。投资者不应将本报告作为做出投资决策的唯一参考因素,亦不应认为本报告可以取代自己的判断。在决定投资前,如有需要,投资者务必向专业人士咨询并谨慎决策。 版权声明 本报告版权仅为本公司所有,未经书面许可,任何机构和个人不得以任何形式翻版、复制、发表或引用。如征得本公司同意进行引用、刊发的,需在允许的范围内使用,并注明出处为“国泰君安期货研究”,且不得对本报告进行任何有悖原意的引用、删节和修改。 若本公司以外的其他机构(以下简称“该机构”)发送本报告,则由该机构独自为此发送行为负责。通过此途径获得本报告的投资者应自行联系该机构以要求获悉更详细信息或进而交易本报告中提及的期货品种。本报告不构成本公司向该机构之客户提供的投资建议,本公司、本公司员工或者关联机构亦不为该机构之客户因使用本报告或报告所载内容引起的任何损失承担任何责任。