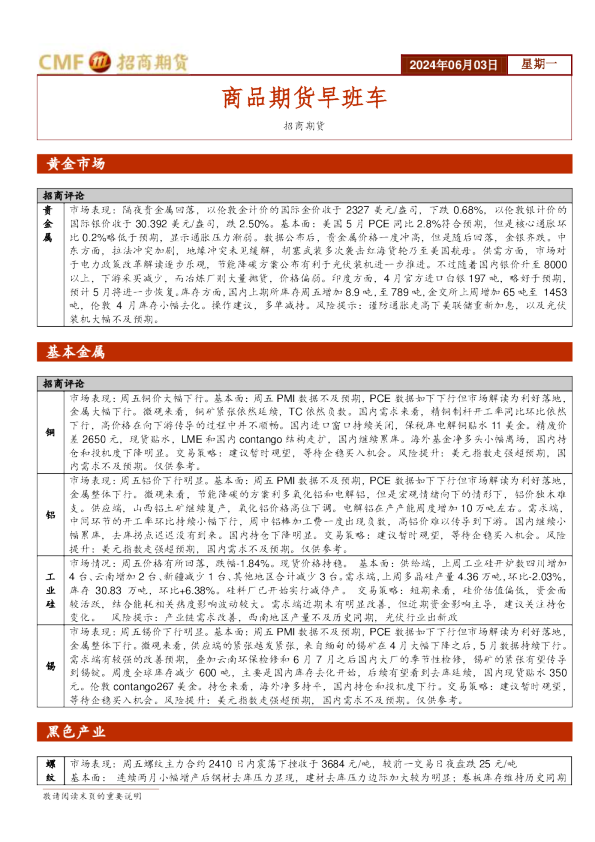

商品期货早班车

招商期货 黄金市场 招商评论 贵金属市场表现:隔夜贵金属回落,以伦敦金计价的国际金价收于2327美元/盎司,下跌0.68%,以伦敦银计价的国际银价收于30.392美元/盎司,跌2.50%。基本面:美国5月PCE同比2.8%符合预期,但是核心通胀环比0.2%略低于预期,显示通胀压力渐弱。数据公布后,贵金属价格一度冲高,但是随后回落,金银齐跌。中东方面,拉法冲突加剧,地缘冲突未见缓解,胡塞武装多次袭击红海货轮乃至美国航母。供需方面,市场对于电力政策改革解读逐步乐观,节能降碳方案公布有利于光伏装机进一步推进。不过随着国内银价升至8000以上,下游采买减少,而冶炼厂则大量抛货,价格偏弱。印度方面,4月官方进口白银197吨,略好于预期,预计5月将进一步恢复。库存方面,国内上期所库存周五增加8.9吨,至789吨,金交所上周增加65吨至1453吨,伦敦4月库存小幅去化。操作建议,多单减持。风险提示:谨防通胀走高下美联储重新加息,以及光伏装机大幅不及预期。 基本金属 招商评论 黑色产业 农产品市场 能源化工 航运 招商期货研究团队 王思然(投资咨询从业资格证书编号:Z0017486)徐世伟(投资咨询从业资格证书编号:Z0001836)王真军(投资咨询从业资格证书编号:Z0010289)吕杰(投资咨询从业资格证书编号:Z0012822)安婧(投资咨询从业资格证书编号:Z0016777)赵嘉瑜(投资咨询从业资格证书编号:Z0016776)马芸(投资咨询从业资格证书编号:Z0018708)马幼元(投资咨询从业资格证书编号:Z0018356)游洋(投资咨询从业资格证书编号:Z0019846)朱志鹏(投资咨询从业资格证书编号:Z0019924) 重要声明 本报告由招商期货有限公司(以下简称“本公司”)编制,本公司具有中国证监会许可的期货投资咨询业务资格(证监许可【2011】1291号)。《证券期货投资者适当性管理办法》于2017年7月1日起正式实施,本报告发布的观点和信息仅供经招商期货有限公司评估风险承受能力为C3及C3以上类别的投资者参考。若您的风险承受能力不满足上述条件,请取消订阅、接收或使用本研报中的任何信息。请您审慎考察金融产品或服务的风险及特征,根据自身的风险承受能力自行作出投资决定并自主承担投资风险。 本报告基于合法取得的信息,但招商期货对这些信息的准确性和完整性不作任何保证。本报告所包含的分析基于各种假设,不同假设可能导致分析结果出现重大不同。报告中的内容和意见仅供参考,并不构成对所述品种买卖的出价或对任何人的投资建议,招商期货不会因接收人收到此报告而视他们为其客户。投资者据此作出的任何投资决策与本公司、本公司员工无关。 市场有风险,投资需谨慎。投资者不应将本报告作为投资决策的唯一参考因素,亦不应认为本报告可取代自己的判断。除法律或规则规定必须承担的责任外,招商期货及其员工不对使用本报告及其内容所引发的任何直接或间接损失负任何责任。 本报告版权归招商期货所有,未经招商期货事先书面许可,任何机构和个人均不得以任何形式翻版、复制、引用或转载。