最坏时刻已经过去

AI智能总结

AI智能总结

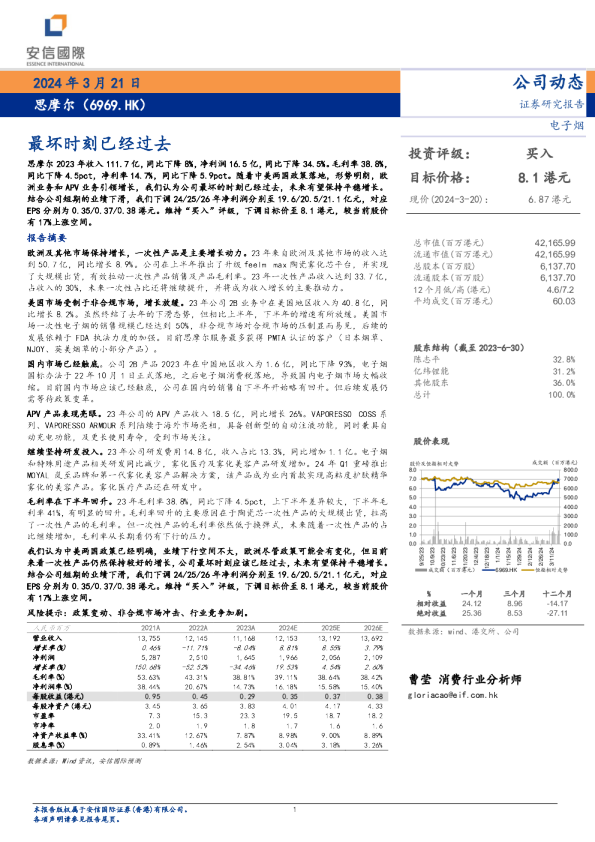

最坏时刻已经过去 思摩尔2023年收入111.7亿,同比下降8%,净利润16.5亿,同比下降34.5%。毛利率38.8%,同比下降4.5pct,净利率14.7%,同比下降5.9pct。随着中美两国政策落地,形势明朗,欧洲业务和APV业务引领增长,我们认为公司最坏的时刻已经过去,未来有望保持平稳增长。结合公司短期的业绩下滑,我们下调24/25/26年净利润分别至19.6/20.5/21.1亿元,对应 电子烟 2024年3月21日 公司动态 证券研究报告 思摩尔(6969.HK) 投资评级:买入 目标价格:8.1港元 现价(2024-3-20):6.87港元 EPS分别为0.35/0.37/0.38港元。维持“买入”评级,下调目标价至8.1港元,较当前股价 有17%上涨空间。 报告摘要 欧洲及其他市场保持增长,一次性产品是主要增长动力。23年来自欧洲及其他市场的收入达到50.7亿,同比增长8.9%。公司在上半年推出了升级feelmmax陶瓷雾化芯平台,并实现了大规模出货,有效拉动一次性产品销售及产品毛利率。23年一次性产品收入达到33.7亿, 占收入的30%,未来一次性占比还将继续提升,并将成为收入增长的主要推动力。 美国市场受制于非合规市场,增长放缓。23年公司2B业务中在美国地区收入为40.8亿,同比增长8.2%。虽然终结了去年的下滑态势,但相比上半年,下半年的增速有所放缓。美国市场一次性电子烟的销售规模已经达到50%,非合规市场对合规市场的压制显而易见,后续的 发展依赖于FDA执法力度的加强。目前思摩尔服务最多获得PMTA认证的客户(日本烟草、NJOY、英美烟草的小部分产品)。 国内市场已经触底。公司2B产品2023年在中国地区收入为1.6亿,同比下降93%,电子烟国标办法于22年10月1日正式落地,之后电子烟消费税落地,导致国内电子烟市场大幅收 缩。目前国内市场应该已经触底,公司在国内的销售自下半年开始略有回升。但后续发展仍需等待政策变革。 APV产品表现亮眼。23年公司的APV产品收入18.5亿,同比增长26%。VAPORESSOCOSS系列、VAPORESSOARMOUR系列陆续于海外市场亮相,具备创新型的自动注液功能,同时兼具自动充电功能,及更长使用寿命,受到市场关注。 继续坚持研发投入。23年公司研发费用14.8亿,收入占比13.3%,同比增加1.1亿。电子烟 总市值(百万港元)42,165.99 流通市值(百万港元)42,165.99 总股本(百万股)6,137.70 流通股本(百万股)6,137.70 12个月低/高(港元)4.6/7.2 平均成交(百万港元)60.03 陈志平 32.8% 亿纬锂能 31.2% 其他股东 36.0% 总计 100.0% 股东结构(截至2023-6-30) 股价表现 和特殊用途产品相关研发同比减少,雾化医疗及雾化美容产品研发增加。24年Q1重磅推出 MOYAL岚至品牌和第一代雾化美容产品解决方案,该产品成为业内首款实现高粘度护肤精华雾化的美容产品。雾化医疗产品还在研发中。 毛利率在下半年回升。23年毛利率38.8%,同比下降4.5pct,上下半年差异较大,下半年毛 股价及恒指相对走势 8.0 7.0 6.0 5.0 利率41%,有明显的回升。毛利率回升的主要原因在于陶瓷芯一次性产品的大规模出货,拉高 3.0 300.0 了一次性产品的毛利率。但一次性产品的毛利率依然低于换弹式,未来随着一次性产品的占 2.0 200.0 比继续增加,毛利率从长期看仍有下行的压力。1.0 0.0 3 3 33 4 444 4 4 100.00.0 4.0 成交额(百万港元) 800.0 700.0 600.0 500.0 400.0 我们认为中美两国政策已经明确,业绩下行空间不大,欧洲尽管政策可能会有变化,但目前 来看一次性产品仍然保持较好的增长,公司最坏时刻应该已经过去,未来有望保持平稳增长。结合公司短期的业绩下滑,我们下调24/25/26年净利润分别至19.6/20.5/21.1亿元,对应EPS分别为0.35/0.37/0.38港元。维持“买入”评级,下调目标价至8.1港元,较当前股价有17%上涨空间。 风险提示:政策变动、非合规市场冲击、行业竞争加剧。 人民币百万 2021A 2022A 2023A 2024E 2025E 2026E 营业收入 13,755 12,145 11,168 12,153 13,192 13,692 增长率(%) 0.46% -11.71% -8.04% 8.81% 8.55% 3.79% 净利润 5,287 2,510 1,645 1,966 2,056 2,109 增长率(%) 150.68% -52.52% -34.46% 19.53% 4.54% 2.60% 毛利率(%) 53.63% 43.31% 38.81% 39.11% 38.64% 38.42% 净利润率(%) 38.44% 20.67% 14.73% 16.18% 15.58% 15.40% 每股收益(港元) 0.95 0.45 0.29 0.35 0.37 0.38 每股净资产(港元) 3.45 3.65 3.83 4.01 4.17 4.33 市盈率 7.3 15.3 23.3 19.5 18.7 18.2 市净率 2.0 1.9 1.8 1.7 1.6 1.6 净资产收益率(%) 33.41% 12.67% 7.87% 8.98% 9.00% 8.89% 股息率(%) 0.89% 1.46% 2.54% 3.04% 3.18% 3.26% 数据来源:Wind资讯,安信国际预测 成交额(百万港元)6969.HK恒指相对走势 % 一个月 三个月 十二个月 相对收益 24.12 8.96 -14.17 绝对收益 25.36 8.53 -27.11 9/25/2 10/9/2 10/23/23 11/6/2 11/20/23 12/4/2 12/18/23 1/1/2 1/15/2 1/29/2 2/12/2 2/26/2 3/11/2 数据来源:wind、港交所、公司 曹莹消费行业分析师 gloriacao@eif.com.hk 1财务报表预测 人民币百万 2021A 2022A 2023A 2024E 2025E 2026E 面向企业客户销售 12,594 10,679 9,321 10,028 10,749 11,534 美国 4,883 3,773 4,084 4,206 4,332 4,462 中国 4,673 2,246 163 240 276 318 欧洲及其他 3,038 4,660 5,074 5,582 6,140 6,754 面向零售客户销售 1,162 1,466 1,847 2,124 2,443 2,810 总收入 13,755 12,145 11,168 12,153 13,192 13,692 图表1:盈利预测 人民币百万 2021A 2022A 2023A 2024E 2025E 2026E 主营业务收入 13,755 12,145 11,168 12,153 13,192 13,692 YoY 营业成本 0.5%-6,378 -11.7%-6,885 -8.0% -6,834 8.8%-7,400 8.6%-8,005 3.8%-8,336 毛利 7,377 5,260 4,334 4,753 5,187 5,356 毛利率 53.6% 43.3% 38.8% 39.1% 39.3% 39.1% 销售费用 -193 -388 -526 -638 -692 -719 占收入比例 -1.4% -3.2% -4.7% -5.2% -5.2% -5.2% 管理费用(剔除股权激励费用) -864 -1,148 -867 -806 -875 -909 占收入比例 -6.3% -9.5% -7.8% -6.6% -6.6% -6.6% 研发费用 -671 -1,372 -1,483 -1,458 -1,583 -1,643 占收入比例 -4.9% -11.3% -13.3% -12.0% -12.0% -12.0% 其他收入/经营费用 585 631 506 495 504 523 占收入比例 4.2% 5.2% 4.5% 4.1% 3.8% 3.8% 财务费用 -25 -29 -27 -32 -32 -32 占收入比例 -0.2% -0.2% -0.2% -0.3% -0.2% -0.2% 除税前溢利 6,209 2,954 1,937 2,313 2,508 2,576 所得税 -922 -444 -291 -347 -376 -386 所得税率 14.9% 15.0% 15.1% 15.0% 15.0% 15.0% 净利润(含少数股东权益) 5,287 2,510 1,645 1,966 2,131 2,190 EPS(港元) 0.95 0.45 0.29 0.35 0.38 0.39 市盈率(倍) 7.3 15.3 23.3 19.5 18.0 17.5 数据来源:Wind资讯,安信国际预测 2估值分析 我们采用DCF和PE两种估值模型。在DCF模型下,我们预计公司当前合理估值在480亿港元,对应预期股价为8.1港元。我们对比A股和港股电子烟产业链企业的估值,24年平均PE为19.4x。考虑到公司在行业内的领导地位和已经确立的大客户壁垒,成长的确定性相对较高,给予公司24年23倍的PE,结合2024年预测EPS,对应预期股价8.1港元。综合考虑两个估值方式,给予目标价8.1港元,较当前股价有17%的上升空间。 图表2:可比上市公司当前市盈率对比 图表3:可比估值法下目标价的敏感性分析 数据来源:安信国际 图表4:自由现金流折让模型估值(DCFValuation) (年结31/12;RMB000) FY2020 实际 FY2021 实际 FY2022 实际 FY2023 实际 FY2024 预测 FY2025 预测 FY2026 预测 FY2027 预测 FY2028 预测 FY2029 预测 FY2030 预测 营业额 10,010 13,755 12,145 11,168 12,153 13,192 13,692 14,344 增長率% 37.4% -11.7% -8.0% 8.8% 8.6% 3.8% 4.8% EBIT 3,133 6,234 2,983 1,964 2,346 2,540 2,609 2,698 增長率% #REF! 99.0% -52.2% -34.2% 19.5% 8.3% 2.7% 3.4% EBIT率% 31.3% 45.3% 24.6% 17.6% 19.3% 19.3% 19.1% 18.8% 有效稅率% 23.0% 14.9% 15.0% 15.1% 15.0% 15.0% 15.0% 15.0% EBITx(1-有效稅率) 2,412 5,308 2,535 1,668 1,994 2,159 2,217 2,293 +折旧 0 8 -1 10 22 24 25 26 +金融资产公允价值亏损 1,058 - - - - - - - +股权激励开支 1,019 - - - - - - - +营运资金变动 -1,004 -1,594 -1,958 329 -361 -67 -30 -39 -资本支出 -387 -1,993 -1,693 -1,155 -500 -500 -500 -500 自由现金流,FCF 3,098 1,729 -1,117 852 1,155 1,615 1,712 1,780 1,851 1,925 2,002 增长率% -44.2% -164.6% -176.3% 35.5% 39.9% 6.0% 4.0% 4.0% 4.0% 4.0% 折现年份 - 1 2 3 4 5 6 折现因子