钢矿早报:原料供给存缩量预期,板块存上行动力

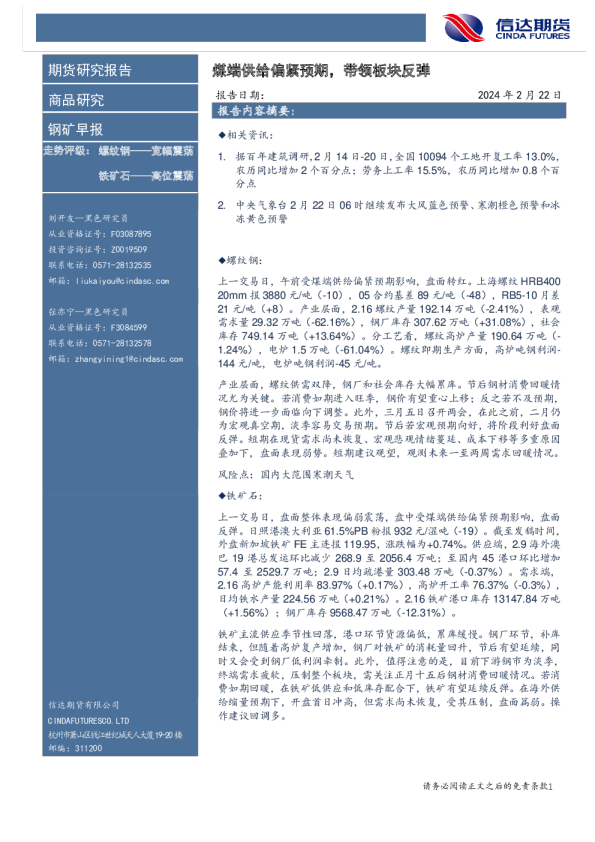

期货研究报告商品研究 钢矿早报 走势评级:螺纹钢——宽幅震荡铁矿石——高位震荡 刘开友—黑色研究员从业资格证号:F03087895投资咨询证号:Z0019509联系电话:0571-28132535邮箱:liukaiyou@cindasc.com张亦宁—黑色研究员从业资格证号:F3084599联系电话:0571-28132578邮箱:zhangyining1@cindasc.com信达期货有限公司CINDAFUTURESCO.LTD杭州市萧山区钱江世纪城天人大厦19-20楼邮编:311200 原料供给存缩量预期,板块存上行动力 报告日期:2024年2月19日 报告内容摘要: ⯁相关资讯: 1.中国1月社会融资规模增量和信贷增量双双超出市场预期,并飙升至纪录高位。央行2月9日发布数据显示,1月社会融资规模增量为6.5万亿元,比上年同期多5061亿元;1月份人民币贷款增加4.92万亿元,同比多增162亿元;1月末,广义货币(M2)余额同比增长8.7% 2.2月18日唐山迁安普方坯资源出厂含税累计上调80元/吨,报3650元 /吨 3.2月12日,必和必拓集团位于西澳皮尔巴拉地区铁矿石业务的火车司机投票决定于周五举行为期24小时的罢工,或将减少澳大利亚铁矿石的出口供应 ⯁螺纹钢: 上海螺纹HRB40020mm报3920元/吨(-0),05合约基差66元/吨(-14),RB5-10月差23元/吨(+1)。产业层面,2.16螺纹产量192.14万吨(-2.41%),表观需求量29.32万吨(-62.16%),钢厂库存307.62万 吨(+31.08%),社会库存749.14万吨(+13.64%)。分工艺看,螺纹高 炉产量190.64万吨(-1.24%),电炉1.5万吨(-61.04%)。螺纹即期生产方面,高炉吨钢利润-265元/吨,电炉吨钢利润-35元/吨。 节假期间,螺纹供需双降,钢材和社会库存大幅累库。节后钢材消费回暖情况尤为关键。若消费如期进入旺季,钢价有望重心上移;反之若不及预期,钢价将进一步面临向下调整。此外,三月五日召开两会,在此之前,二月仍为宏观真空期,淡季容易交易预期。节后若宏观预期向好,将阶段利好盘面反弹。原料存供给偏紧预测,推动成本上移,节后开盘预计冲高,操作逢低多。 风险点:国内大范围雨雪冰冻天气 ⯁铁矿石: 节假期间,在海外供给缩量预期下,新加坡铁矿上行。日照港澳大利亚61.5%PB粉报1015元/湿吨(+16)。截至发稿时间,外盘新加坡铁矿FE主连报131.45,涨跌幅为+0.14%。供应端,2.9海外澳巴19港总发运环比减少268.9至2056.4万吨;至国内45港口环比增加57.4至2529.7万吨;2.9日均疏港量303.48万吨(-0.37%)。需求端,2.16高炉产能利用率83.97%(+0.17%),高炉开工率76.37%(-0.3%),日均铁水产量224.56万吨(+0.21%)。2.16铁矿港口库存13147.84万吨(+1.56%);钢厂库存9568.47万吨(-12.31%)。 铁矿主流供应季节性回落,港口环节货源偏低,累库缓慢。钢厂环节,补库结束,但随着高炉复产增加,钢厂对铁矿的消耗量回升,节后有望延续,同时又会受到钢厂低利润牵制。此外,值得注意的是,目前下游钢市为淡季,终端需求疲软,压制整个板块,需关注节后钢材消费回暖情况。若节后消费如期回暖,在铁矿低供应和低库存配合下,节后铁矿有望延续反弹。在海外供给缩量预期下,节后开盘国内预计补涨,短多操作。 一、铁矿石 1、供需 图1.澳巴发货量图2.北方六大港到货量 3000 澳巴铁矿发货量 201920202021202220232024 北方六大港口铁矿到货量 2019202020212022202320241700 2800 1500 2600 1400 2400 1300 2200 1200 2000 1100 1800 1000 1600 1600 1400 1200 1000 900 800 700 600 500 资料来源:Mysteel,信达期货研究所资料来源:Mysteel,信达期货研究所 图3.日均疏港量(45港口)图4.港口铁矿石累计成交量 390 370 350 330 310 290 270 250 230 210 190 170 150 铁矿日均疏港量 201920202021202220232024 300 250 200 150 100 50 0 铁矿石港口日均成交量 20202021202220232024 资料来源:Mysteel,信达期货研究所资料来源:Mysteel,信达期货研究所 图5.矿山全国开工率图6.铁矿石运价 矿山开工率铁矿海运价 201920202021202220232024铁矿石运价:巴西图巴朗-青岛(BCI-C3)铁矿石运价:西澳-青岛(BCI-C5) 7560 70 50 65 6040 5530 5020 4510 400 35 资料来源:Mysteel,信达期货研究所资料来源:Mysteel,信达期货研究所 2、库存 图7.港口库存图8.钢厂库存 18000 铁矿石港口库存 201920202021202220232024 2300 进口铁矿石钢厂库存 201920202021202220232024 160001800 14000 12000 10000 1300 800 资料来源:Wind,Mysteel,信达期货研究所资料来源:Wind,Mysteel,信达期货研究所 3、现货与比价 图9.普氏价格指数:62%Fe(中国北方)图10.汇率 2000 1500 1000 500 0 普氏指数 普氏铁矿石价格指数:62%Fe:CFR中国北方2 7.40 7.20 7.00 6.80 6.60 6.40 6.20 6.00 汇率 中间价:美元兑人民币 资料来源:Wind,Mysteel,信达期货研究所资料来源:Wind,Mysteel,信达期货研究所 图11.澳:青岛港61.5%PB粉矿折算图12.最低价可交割铁矿01基差 进口铁矿石季节性 元/吨可交割最低价01基差 350 300 250 200 150 100 50 0 -50 -100 I2301 I2401 I2501 I1901I2001I2101I2201 1900 1700 1500 1300 1100 900 700 500 300 201920202021202220232024 400 资料来源:Wind,Mysteel,信达期货研究所资料来源:Wind,Mysteel,信达期货研究所 图13.最低价可交割铁矿05基差图14.最低价可交割铁矿09基差 元/吨可交割最低价05基差 元/吨可交割最低价09基差 450 350 300 250 200 150 100 50 0 -50 -100 400 I1805I1905I2005I2105 350 300 250 200 150 100 50 0 -50 -100 I1809 I2209 I1909 I2309 I2009 I2409 I2109 I2205I2305I2405 资料来源:Wind,Mysteel,信达期货研究所资料来源:Wind,Mysteel,信达期货研究所 图15.铁矿1-5价差图16.铁矿5-9价差 铁矿跨期价差:I01-I05 元/吨I1901-I1905I2001-I2005I2101-I2105 I2201-I2205I2301-I2305I2401-I2405 120 100 80 60 40 20 0 -20 -40 铁矿跨期价差:I05-I09 元/吨I2005-I2009I2105-I2109 I2205-I2209I2305-I2309 180I2405-I2409I2405-I2409 160 140 120 100 80 60 40 20 0 -20 资料来源:Wind,Mysteel,信达期货研究所资料来源:Wind,Mysteel,信达期货研究所 图17.铁矿9-1价差图18.高低品价差 铁矿跨期价差:I09-I01 高低品价差62%-58% 元/吨I1809-I1901I1909-I2001I2009-I2101201920202021202220232024 I2109-I2201I2209-I2301I2309-I2401 180I2409-I250170 65 60 13055 50 45 80 40 35 30 25 3020 15 10 -205 0 资料来源:Wind,Mysteel,信达期货研究所资料来源:Wind,Mysteel,信达期货研究所 球团溢价63% 块矿溢价62.5% 60 5 4 3 2 1 -1 -20 201920202021202220232024201920202021202220232024 0 0 0 0 0 0 0 0.80 0.70 0.60 0.50 0.40 0.30 0.20 0.10 0.00 资料来源:Wind,Mysteel,信达期货研究所资料来源:Wind,Mysteel,信达期货研究所 二、螺纹钢 1、供需 图21.全国高炉开工率(%)图22.全国电炉开工率(%) 高炉开工率 201920202021202220232024 95 90 85 80 75 70 65 60 55 100 90 80 70 60 50 40 30 20 电炉开工率 201920202021202220232024 资料来源:Wind,Mysteel,信达期货研究所资料来源:Wind,Mysteel,信达期货研究所 图23.全国钢厂盈利率(%)图24.全国生铁日均产量旬 110 100 90 70 250 60 230 5040 210 3020 190 100 170 80 全国盈利钢厂 270 生铁日均产量 201920202021202220232024 资料来源:Wind,Mysteel,信达期货研究所资料来源:Wind,Mysteel,信达期货研究所 340 320 300 280 260 240 220 200 粗钢日均产量 201920202021202220232024 460 420 380 340 300 260 钢材日均产量 201920202021202220232024 资料来源:Wind,Mysteel,信达期货研究所资料来源:Wind,Mysteel,信达期货研究所 图27.沪终端线螺采购量图28.建材每日成交量 沪终端线螺采购量 全国建材成交量 50000 40000 30000 20000 10000 0 201920202021202220232024201920202021202220232024 400000 350000 300000 250000 200000 150000 100000 50000 0 资料来源:Wind,Mysteel,信达期货研究所资料来源:Wind,Mysteel,信达期货研究所 2、库存 图29.五大材钢厂库存图30.五大材社会库存 五大品种钢材厂库 万吨201920202021202220232024 1600 1400 1200 1000 800 600 400 200 五大品种钢材社库 万吨201920202021202220232024 3000 2500 2000 1500 1000 500 资料来源:Wind,Mysteel,信达期货研究所资料来源:Wind,Mysteel,信达期货研究所 图31.五大材总库存图32.交易所仓单 五大品种钢材总库存 万吨201920202021202220232024 4500 4000 3500 3000 2500 2000 1500 1000 吨库存期货:螺纹仓单 250000