短期有所回调,医药仍可期待

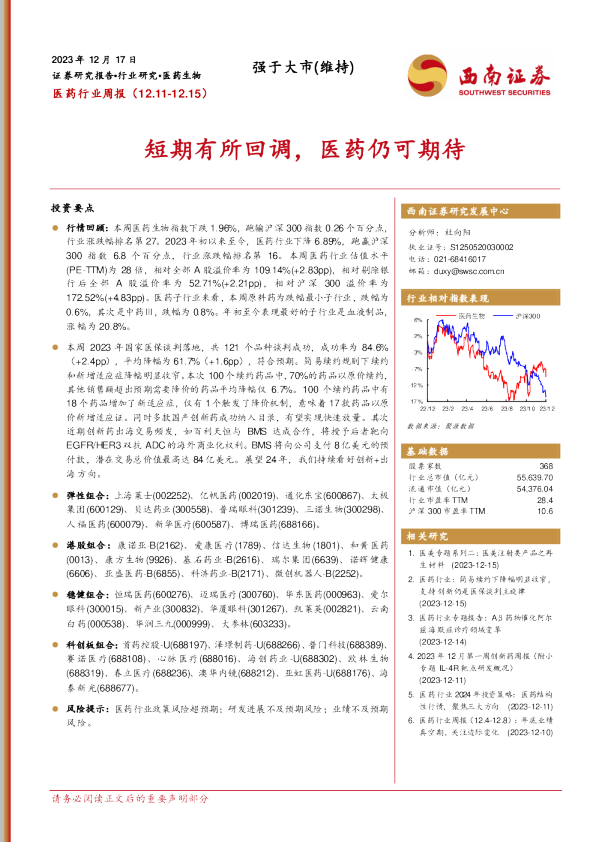

投资要点 行情回顾:本周医药生物指数下跌1.96%,跑输沪深300指数0.26个百分点,行业涨跌幅排名第27。2023年初以来至今,医药行业下降6.89%,跑赢沪深300指数6.8个百分点,行业涨跌幅排名第16。本周医药行业估值水平(PE-TTM)为28倍,相对全部A股溢价率为109.14%(+2.83pp),相对剔除银行后全部A股溢价率为52.71%(+2.21pp), 相对沪深300溢价率为172.52%(+4.83pp)。医药子行业来看,本周原料药为跌幅最小子行业,跌幅为0.6%,其次是中药Ⅲ,跌幅为0.8%。年初至今表现最好的子行业是血液制品,涨幅为20.8%。 本周2023年国家医保谈判落地,共121个品种谈判成功,成功率为84.6%(+2.4pp),平均降幅为61.7%(+1.6pp),符合预期。简易续约规则下续约和新增适应症降幅明显收窄。本次100个续约药品中,70%的药品以原价续约,其他销售额超出预期需要降价的药品平均降幅仅6.7%。100个续约药品中有18个药品增加了新适应症,仅有1个触发了降价机制,意味着17款药品以原价新增适应证。同时多款国产创新药成功纳入目录,有望实现快速放量。其次近期创新药出海交易频发,如百利天恒与BMS达成合作,将授予后者靶向EGFR/HER3双抗ADC的海外商业化权利。BMS将向公司支付8亿美元的预付款,潜在交易总价值最高达84亿美元。展望24年,我们持续看好创新+出海方向。 弹性组合:上海莱士(002252)、亿帆医药(002019)、通化东宝(600867)、太极集团(600129)、贝达药业(300558)、普瑞眼科(301239)、三诺生物(300298)、人福医药(600079)、新华医疗(600587)、博瑞医药(688166)。 港股组合:康诺亚-B(2162)、爱康医疗(1789)、信达生物(1801)、和黄医药 (0013)、康方生物(9926)、基石药业-B(2616)、瑞尔集团(6639)、诺辉健康 (6606)、亚盛医药-B(6855)、科济药业-B(2171)、微创机器人-B(2252)。 稳健组合:恒瑞医药(600276)、迈瑞医疗(300760)、华东医药(000963)、爱尔眼科(300015)、新产业(300832)、华厦眼科(301267)、凯莱英(002821)、云南白药(000538)、华润三九(000999)、大参林(603233)。 科创板组合:首药控股-U(688197)、泽璟制药-U(688266)、普门科技(688389)、赛诺医疗(688108)、心脉医疗(688016)、海创药业-U(688302)、欧林生物 (688319)、春立医疗(688236)、澳华内镜(688212)、亚虹医药-U(688176)、海泰新光(688677)。 风险提示:医药行业政策风险超预期;研发进展不及预期风险;业绩不及预期风险。 1投资策略及重点个股 1.1当前行业投资策略 行情回顾:本周医药生物指数下跌1.96%,跑输沪深300指数0.26个百分点,行业涨跌幅排名第27。2023年初以来至今,医药行业下降6.89%,跑赢沪深300指数6.8个百分点,行业涨跌幅排名第16。本周医药行业估值水平(PE-TTM)为28倍,相对全部A股溢价率为109.14%(+2.83pp),相对剔除银行后全部A股溢价率为52.71%(+2.21pp),相对沪深300溢价率为172.52%(+4.83pp)。医药子行业来看,本周原料药为跌幅最小子行业,跌幅为0.6%,其次是中药Ⅲ,跌幅为0.8%。年初至今表现最好的子行业是血液制品,涨幅为20.8%。 本周2023年国家医保谈判落地,共121个品种谈判成功,成功率为84.6%(+2.4pp),平均降幅为61.7%(+1.6pp),符合预期。简易续约规则下续约和新增适应症降幅明显收窄。 本次100个续约药品中,70%的药品以原价续约,其他销售额超出预期需要降价的药品平均降幅仅6.7%。100个续约药品中有18个药品增加了新适应症,仅有1个触发了降价机制,意味着17款药品以原价新增适应证。同时多款国产创新药成功纳入目录,有望实现快速放量 。其次近期创新药出海交易频发 ,如百利天恒与BMS达成合作 ,将授予后者靶向EGFR/HER3双抗ADC的海外商业化权利。BMS将向公司支付8亿美元的预付款,潜在交易总价值最高达84亿美元。展望24年,我们持续看好创新+出海方向。 弹性组合 :上海莱士(002252)、 亿帆医药(002019)、 通化东宝(600867)、 太极集团 (600129)、贝达药业(300558)、普瑞眼科(301239)、三诺生物(300298)、人福医药(600079)、新华医疗(600587)、博瑞医药(688166)。 港股组合:康诺亚-B(2162)、爱康医疗(1789)、信达生物(1801)、和黄医药(0013)、康方生物(9926)、基石药业-B(2616)、瑞尔集团(6639)、诺辉健康(6606)、亚盛医药-B(6855)、科济药业-B(2171)、微创机器人-B(2252)。 稳健组合 :恒瑞医药(600276)、 迈瑞医疗(300760)、 华东医药(000963)、 爱尔眼科 (300015)、新产业(300832)、华厦眼科(301267)、凯莱英(002821)、云南白药(000538)、华润三九(000999)、大参林(603233)。 科创板组合:首药控股-U(688197)、泽璟制药-U(688266)、普门科技(688389)、赛诺医疗(688108)、 心脉医疗(688016)、 海创药业-U(688302)、 欧林生物(688319)、 春立医疗 (688236)、澳华内镜(688212)、亚虹医药-U(688176)、海泰新光(688677)。 表1:弹性组合、港股组合、稳健组合、科创组合公司盈利预测 1.2上周组合分析 通化东宝(600867):业绩稳健增长,加速推进国际化进程上海莱士(002252):Q3收入快速增长 亿帆医药(002019):创新药成功出海,自有制剂业务步入收获期 组合收益简评:上周组合整体下跌4.5%,跑输大盘2.8个百分点,跑输医药指数2.6个百分点。 表2:上周组合表现情况 1.3上周稳健组合分析 恒瑞医药(600276):CLDN18.2 ADC和PARP1授权出海,国际化密集兑现华东医药(000963):工业板块稳健增长,医美业务表现亮眼 新产业(300832):业绩高速增长,海外市场拓展符合预期爱尔眼科(300015):具备经营韧性,回购提振信心华厦眼科(301267):业绩稳健,蓄力扩张 凯莱英(002821):业绩首次破百亿,加大投入改造新的增长引擎太极集团(600129):收入增速放缓,长期看好国企改革成长空间华润三九(000999):CHC业务稳健增长,昆药融合协同发展大参林(603233):业绩稳健增长,门店高速扩张 通策医疗(600763):持续蓄力,静待来年 组合收益简评:上周稳健组合整体下跌1.6%,跑赢大盘0.1个百分点,跑赢医药指数0.3个百分点。 表3:上周稳健组合表现情况 1.4上周港股组合分析 和黄医药(0013):业绩符合预期,核心品种持续放量 康方生物-B(9926):业绩符合预期,多项重磅产品落地在即 科伦博泰生物-B(6990):SKB264即将申报上市,海外临床可期待基石药业-B(2616):业绩符合预期,CS5001完成多个剂量的探索瑞尔集团(6639):高端民营口腔医疗开拓者,全国扩张持续推进 诺辉健康(6606):2022年业绩超预期,联手医思健康推动宫正清在港上市亚盛医药-B(6855):奥雷巴替尼放量明显,国际化进程提速 先声药业(2096):业绩符合预期,长期增长动力强劲 科济药业-B(2171):CT053落地在即,全球产能持续扩张微创机器人-B(2252):手术机器人进入放量新周期 组合收益简评:上周港股组合整体上涨0.3%,跑输大盘0.25个百分点,跑输医药指数2.4个百分点。 表4:上周港股组合表现情况 1.5上周科创板组合分析 首药控股(688197):SY3505关键二期已开始入组,在研管线快速推进泽璟制药-U(688266):商业化稳步推进,重组人凝血落地在即心脉医疗(688016):业绩表现亮眼,重点产品持续放量 澳华内镜(688212):23Q3利润端符合预期,股权激励提振四季度信心荣昌生物(688331):业绩符合预期,适应症持续拓展 亚虹医药(688176):APL-11702达到主要终点,期待产品落地迈得医疗(688310):业绩稳健增长,期待隐形眼镜新增长点 欧林生物(688319):破伤风疫苗保持平稳,研发投入加大影响利润端表现百克生物(688276):带状疱疹疫苗销售带动公司业绩增长 组合收益简评:上周科创板组合整体下跌3.1%,跑输大盘1.4个百分点,跑输医药指数1.1个百分点。 表5:上周科创板组合表现情况 2医药行业二级市场表现 2.1行业及个股涨跌情况 本周医药生物指数下跌1.96%,跑输沪深300指数0.26个百分点,行业涨跌幅排名第27。2023年初以来至今,医药行业下降6.89%,跑赢沪深300指数6.8个百分点,行业涨跌幅排名第16。 图1:本周行业涨跌幅 图2:年初以来行业涨跌幅 本周医药行业估值水平(PE-TTM)为28倍,相对全部A股溢价率为109.14%(+2. 83pp),相对剔除银行后全部A股溢价率为52.71%(+2.21pp), 相对沪深300溢价率为172.52%(+4.83pp)。 图3:最近两年医药行业估值水平(PE-TTM) 图4:最近5年医药行业溢价率(整体法PE- TTM 剔除负值) 图5:行业间估值水平走势对比(PE- TTM 整体法) 图6:行业间对比过去2年相对沪深300超额累计收益率 医药子行业来看,本周原料药为跌幅最小子行业,跌幅为0.6%,其次是中药Ⅲ,跌幅为0.8%。年初至今表现最好的子行业是血液制品,涨幅为20.8%。 图7:本周子行业涨跌幅 图8:2023年初至今医药子行业涨跌幅 图9:子行业相对全部A股估值水平(PE-TTM) 图10:子行业相对全部A股溢价率水平(PE-TTM) 个股方面,本周医药行业A股(包括科创板)有133家股票涨幅为正,345家下跌。 本周涨幅排名前十的个股分别为:百利天恒-U (+26.29%)、华纳药厂(+14.35%)、拓新药业(+13.31%)、奥赛康(+11.99%)、浙江震元(+11.24%)、怡和嘉业(+10.79% )、万泰生物(+9.06%)、康缘药业(+8.93%)、长药控股(+8.87%)、莎普爱思(+8.84%)。 本周跌幅排名前十的个股分别为:贝瑞基因(-23.25%)、*ST太安(-14.24%)、和元生物(-11.15%)、通化金马(-10.95%)、联影医疗(-10.65% )、益方生物-U(-9.85%)、康泰生物(-9.79%)、迪瑞医疗(-9.20%)、润达医疗(-9.16%)、普瑞眼科(-8.86%)。 表6:2023/12/11-2023/12/15医药行业及个股涨跌幅情况 10月M2同比增长10%。短期指标来看,R007加权平均利率近期有所上升,实际上本周与股指倒数空间略有减少,流动性有偏紧趋势。 图11:短期流动性指标R007与股指市盈率的关系 图12:2015年至今的M2同比数据与股指市盈率的关系 图13:净投放量和逆回购到期量对比图(亿元) 图14:投放量和回笼量时间序列图(亿元) 图15:最近2年十年国债到期收益率情况与大盘估值 图16:最近5年十年国债到期收益率情况(月线) 2.2资金流向及大宗交易 本周南向资金合计卖出90.31亿元,港股通(沪)累