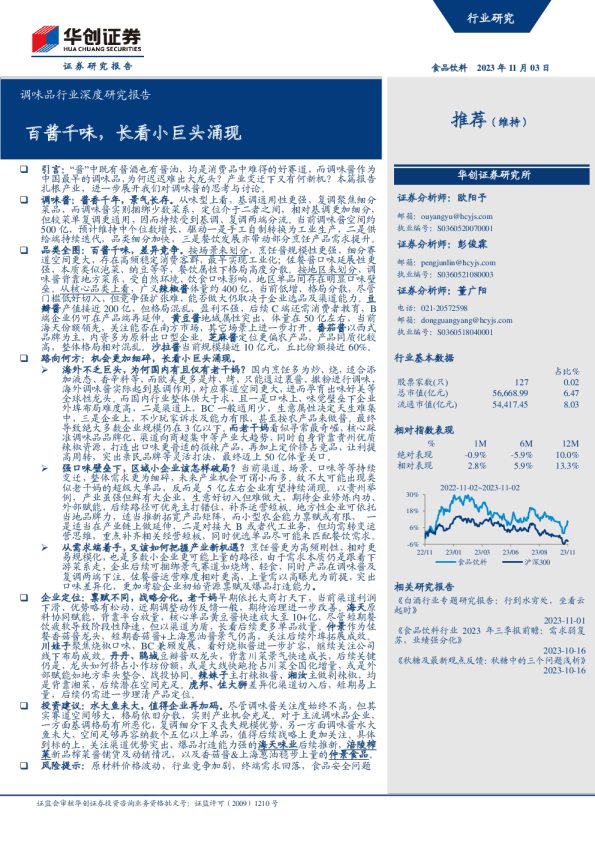

调味品行业深度研究报告:百酱千味,长看小巨头涌现

AI智能总结

AI智能总结

引言:“酱”中既有酱酒也有酱油,均是消费品中难得的好赛道,而调味酱作为中国最早的调味品,为何迟迟难出大龙头?产业变迁下又有何新机?本篇报告扎根产业,进一步展开我们对调味酱的思考与讨论。 调味酱:酱香千年,景气长存。从味型上看,基调通用性更强,复调聚焦细分菜品,而调味酱实则捆绑少数菜系,定位介于二者之间,相对基调更加细分,但较菜单复调更通用,因而持续受到基调、复调两端分流。当前调味酱空间约500亿,预计维持中个位数增长,驱动一是手工自制转换为工业生产,二是供给端持续迭代,品类细分加快,三是餐饮发展亦带动部分烹饪产品需求提升。 品类全图:百酱千味,差异竞争。按场景来划分,烹饪酱规模性更强,细分赛道空间更大,存在高频稳定消费客群,最早实现工业化;佐餐酱口味延展性更强,本质类似泡菜、纳豆等等,餐饮属性下格局高度分散。按地区来划分,调味酱背靠地方菜系,受自然环境、饮食口味影响,地区单品间存在明显口味壁垒。从核心品类上看,广义辣椒酱体量约400亿,当前低增、格局分散,尽管门槛低好切入,但竞争强扩张难,能否做大仍取决于企业选品及渠道能力。豆瓣酱产值接近200亿,但格局混乱、盈利不强,后续C端还需消费者教育,B端企业仍可在产品端再延伸。黄豆酱地域属性突出,体量在50亿左右,当前海天份额领先,关注能否在南方市场、其它场景上进一步打开。番茄酱以西式品牌为主,内资多为原料出口型企业。芝麻酱定位更偏农产品,产品同质化较高,整体格局相对混乱。沙拉酱当前规模接近10亿元,丘比份额接近60%。 路向何方:机会更加细碎,长看小巨头涌现。 海外不乏巨头,为何国内有且仅有老干妈?国内烹饪多为炒、烧,适合添加液态、香辛料等,而欧美更多是炸、烤,只能通过裹酱、撒粉进行调味,海外调味酱实际起到基调作用,对应赛道空间更大,进而孕育出味好美等全球性龙头。而国内行业整体供大于求,且一是口味上,味觉壁垒下企业外埠布局难度高,二是渠道上,BC一般通用少,生意属性决定天生难集中,三是企业上,不少玩家诉求及能力有限,甚至按农产品来做酱。最终导致绝大多数企业规模仍在3亿以下。而老干妈看似寻常最奇崛,核心踩准调味品品牌化、渠道向商超集中等产业大趋势,同时自身背靠贵州优质辣椒资源,打造出口味更普适的微辣产品,再加上定价挤占竞品,让利提高周转,突出亲民品牌等灵活打法,最终迈上50亿体量关口。 强口味壁垒下,区域小企业该怎样破局?当前渠道、场景、口味等等持续变迁,整体需求更为细碎,未来产业机会可谓小而多。故不太可能出现类似老干妈的超级大单品,反而是5亿左右企业有望持续涌现。以贵州举例,产业虽强但鲜有大企业,生意好切入但难做大,期待企业修炼内功、外部赋能,后续路径可优先主打错位,补齐运营短板。地方性企业可依托当地品牌力,适当推新拓宽产品矩阵,而小型农企能力禀赋或有限,一是适当在产业链上做延伸,二是对接大B或者代工业务,但均需转变运营思维,重点补齐相关经营短板,同时优选单品尽可能来匹配餐饮需求。 从需求端着手,又该如何把握产业新机遇?烹饪酱更为高频刚性,相对更易规模化,也是多数小企业更可能上量的路径,由于需求本质仍是跟着下游菜系走,企业后续可捆绑景气赛道如烧烤、轻食,同时产品在调味酱及复调两端下注。佐餐酱运营难度相对更高,上量需以高曝光为前提,突出口味差异化,更加考验企业初始资源禀赋及爆品打造能力。 企业定位:禀赋不同,战略分化。老干妈早期依托大商打天下,当前渠道利润下滑、优势略有松动,近期调整动作反馈一般,期待治理进一步改善。海天原料协同赋能,背靠平台放量,核心单品黄豆酱快速放大至10+亿,尽管短期餐饮疲软导致阶段性降速,但以渠道为盾,长看后续更多单品放量。仲景作为佐餐香菇酱龙头,短期香菇酱+上海葱油酱景气仍高,关注后续外埠拓展成效。 川娃子聚焦烧椒口味,BC兼顾发展,看好烧椒酱进一步扩容,继续关注公司线下布局成效。丹丹、鹃城豆瓣酱双龙头,背靠川菜景气快速成长,后续关键仍是,龙头如何挤占小作坊份额,或是大线快跑抢占川菜全国化增量,或是外部赋能如地方牵头整合、战投协同。辣妹子主打辣椒酱、湘汝主做剁辣椒,均是背靠湘菜,后续潜在空间充足。虎邦、佐大狮差异化渠道切入后,短期易上量,后续仍需进一步理清产品定位。 投资建议:水大鱼未大,值得企业再加码。尽管调味酱关注度始终不高,但其实赛道空间够大,格局依旧分散,实则产业机会充足。对于主流调味品企业,一方面基调格局有所恶化,复调细分下又丧失规模优势,另一方面调味酱水大鱼未大,空间足够再容纳数个五亿以上单品,值得后续战略上更加关注。具体到标的上,关注渠道优势突出、爆品打造能力强的海天味业后续推新,涪陵榨菜新品榨菜酱铺货及动销情况,以及香菇酱&上海葱油稳步上量的仲景食品。 风险提示:原材料价格波动,行业竞争加剧,终端需求回落,食品安全问题 投资主题 报告亮点 1)从品类定位分析调味酱当前现状,指出基调通用性更强,复调聚焦细分菜品,而调味酱实则捆绑少数菜系,定位介于二者之间,相对基调更加细分,但较菜单复调更通用,因而持续受到基调、复调两端分流。2)细致梳理调味酱相关分类,按场景来划分,烹饪酱规模性更强,细分赛道空间更大;佐餐酱口味延展性更强,餐饮属性下格局高度分散。按地区来划分,调味酱背靠地方菜系,受自然环境、饮食口味影响,地区单品间存在明显口味壁垒。3)分细分品类对调味酱全貌进行梳理,广义辣椒酱体量约400亿,当前低增、格局分散,尽管门槛低好切入,但竞争强扩张难,能否做大仍取决于企业选品及渠道能力。豆瓣酱产值200亿延续高增,但格局混乱、盈利不强。黄豆酱地域属性突出,体量在50亿左右,当前海天份额领先,关注能否在南方市场、其它场景上进一步打开。4)分析国外酱料龙头辈出而国内企业体量普遍偏小的原因,国内烹饪多为炒、烧,菜品中多有各类汁水,适合添加液态、香辛料等,而欧美更多是炸、烤,只能通过裹酱、撒粉进行调味,背后本质是烹饪方式差异。5)具体剖析相关调味酱企业现状及后续发展路径,包括老干妈、海天、仲景、川娃子、辣妹子、湘汝、丹丹、鹃城、虎邦、佐大狮等企业。 投资逻辑 水大鱼未大,值得企业再加码。客观来讲,相较更可规模化的基调、增长爆发性更强的复调,调味酱关注度始终不高,但其实赛道空间够大,格局依旧分散,实则产业机会充足。对于当前主流调味品企业,一方面基调格局有所恶化,复调细分下企业又丧失规模优势,另一方面调味酱水大鱼未大,空间足够再容纳数个五亿以上单品,值得后续战略上更加关注。最后具体到标的上,关注渠道优势突出、爆品打造能力强的海天味业后续推新,涪陵榨菜新品榨菜酱铺货及动销情况,以及香菇酱&上海葱油稳步上量的仲景食品。 引言:子曰“不得其酱不食”,“酱”中既有酱酒也有酱油,均是消费品中难得的好赛道,而调味酱作为中国最早的调味品之一,长达三千年的舌尖生意里,为何迟迟难出大龙头? 产业变迁下当前又有何新机?此次我们在《复合调味料行业专题系列报告》的基础上,继续延伸对调味酱的深度思考,其中重点回答以下四个问题: 1)行业理解:调味酱在调味品中该如何定位?当前发展处在哪个阶段? 2)品类全图:调味酱该如何梳理?有哪些规模化的子品类? 3)路向何方:为何有且仅有一个老干妈?后续破局机会在哪? 4)企业定位:相关玩家打法、思路有何不同?后续路径分别怎样描摹? 一、调味酱:酱香千年,景气长存 (一)品类定位:介于基调与复调中间,两端持续分流 属性理解:味型进一步的复合,介于复调与基调中间。基础调味品味型简单,且多为液体、可溶固体,更多是赋予菜品某一种基础味觉,如酱油提鲜、白糖加甜等等,因而通用性更强。而调味酱大多是食物或蔬果发酵得到的糊状产品,不同于成块状的酱腌菜,风味一是来自所用原材料,二是发酵所产生的氨基酸,味型口感在基础调味品上进一步复合,故应用半径短于基调,多是与当地菜系相关。而狭义上的复调,则是从餐饮业态自下而上延伸,根据菜品来锁定特定口味,演绎出“一调一味”特性,更加聚焦到细分菜品。 整体看,若从味型复合及产业规模性看,调味酱实则介于二者之间,相对基调更加细分,但较菜单复调更通用。 历史定位:三千年的舌尖生意,但受基调复调两端有所分流。据汉代《周礼》,最早周天子时期即开始食酱,早期是发酵肉酱,而后更为廉价的谷物、豆类开始用在平民制酱,唐宋起基本用豆酱、面酱调味,明末辣椒传入中国,辣酱在贵州等缺盐地区快速普及、起到以辣代盐作用。此后生产力进一步提升,用途更加普适、餐调比更低的酱油大量生产出来,到清代酱油使用量即超过酱,新中国成立后酱油产量更是从1975年不足100万吨快速提升至90年代末400+万吨,再加上味精、蚝油等规模化生产,原始调味酱有所式微。而当前时点,味型更加聚焦的餐单式复调更是涌现,也从细分菜系中核心单品处开始形成分流。 图表1调味酱属性介于复调及基调之间 图表2调味酱在调味品子赛道中定位 (二)发展阶段:当前规模500+亿,品类细分再加快 当前阶段:前期主打大单品,目前步入品类细分阶段。回顾调味酱产业发展,2000年初产品选择偏窄,企业基本主打“万能”烹饪功能,牺牲延展性来做规模性,往基调覆盖不到的口味去切,比如李锦记蒜蓉辣酱、欣和葱伴侣等等。而受限于产业规模,佐餐调味酱工业化相对较晚,直到08年左右老干妈快速起量后,行业开始重点做佐餐系列,各类拌饭酱、下饭菜涌现,如海天招牌拌饭酱,而17年后一方面消费升级,佐餐更加口味细分,主打更多真材实料,产品组成更加丰富,如香菇、竹笋等等,另一方面少数地方菜系如川菜开始全国化,也带动部分更具特色的佐餐酱快速起量。 图表3调味酱发展历史概览 行业规模:当前整体约在500-600亿,维持低个位数增长。10年代调味酱统计产值仅在百亿左右,此后延续较快增长,工信部数据显示,18年调味酱市场规模达400亿,其中辣酱占比八成,据调料家报道显示,当前体量进一步扩容至500亿左右。尽管受到基调、复调分流,但行业发展驱动,一是源自家庭端手工自制不断转换为,企业端工业化生产,二是供给端持续更新,产品由传统豆面酱、辣椒酱迭代为香菇酱、竹笋酱等等,同时外卖佐餐、独居配菜等新场景也不断打开,三是餐饮发展带动下,相关烹饪产品需求得到显著提升。 图表4调味酱是少数仍在分散的调味品子赛道 二、品类全图:百酱千味,差异竞争 (一)场景划分:烹饪规模性更高,佐餐延展性更强 产品分类:据调味品协会,调味酱品类繁多,按工艺可分为发酵和非发酵;按原料可分为豆酱、辣椒酱、芝麻酱、花生酱、番茄酱等等;按市场定位可分为拌面酱、拌饭酱、佐餐酱、素面酱、柠檬酱、休闲酱等等。但若从消费场景来看,调味酱可分为烹饪酱及佐餐酱,一个在前端厨房、一个在后端餐桌,分别演绎出不同的基础属性: 烹饪酱:品类规模性更高。大多历史悠久,通过发酵工艺得以保存流传,一般用在特色菜品烹饪中,如四川豆瓣酱、东北大酱等等,各地多有百年酱园,建国后改制为国营企业,如北京六必居、保定槐茂等等。由于原料整体相对固定,口味变化延展不多,且存在固定受众、食用高频稳定,故产业规模性更强,如豆瓣酱、黄豆酱,赛道空间更大。但产品同质化较高,大多数烹饪酱定位不高,附加值较低,加上仅适配少数菜系,对比更为普适的基调,当前在C端渗透率有限。 佐餐酱:口味延展性更强。早期产业较为零散,在物质匮乏期间,更多是家庭端自行生产,用在旅途、寄宿等场景,90年代陆续开始工业化,贵阳老干妈、桂林花桥等企业凭借独特风味起量。归根结底,佐餐酱本质即是“风味小菜”,用于增添主食风味,属性更加类似泡菜、腐乳等等,与日本饭素、纳豆一样,天生口味延展性更强,更具“餐饮”属性,由于加工链条更短,食材间可灵活搭配,对应味型更加多元,如各类香菇酱、田螺酱、烧椒酱、牛肉酱等等,细分赛道及口味众多。 图表5烹饪酱对比佐餐酱 (二)口味屏障:扎根当地饮食,区域点状分布 味觉壁垒:背靠地方菜系,地域属性极强。调味酱背靠少数菜系,品类天生繁多,呈现出明显的地域特征,不同单品间存在较强口味壁垒,整体看,可大致从自然条件、饮食口味两个维度进行理解: 自然条件:一是