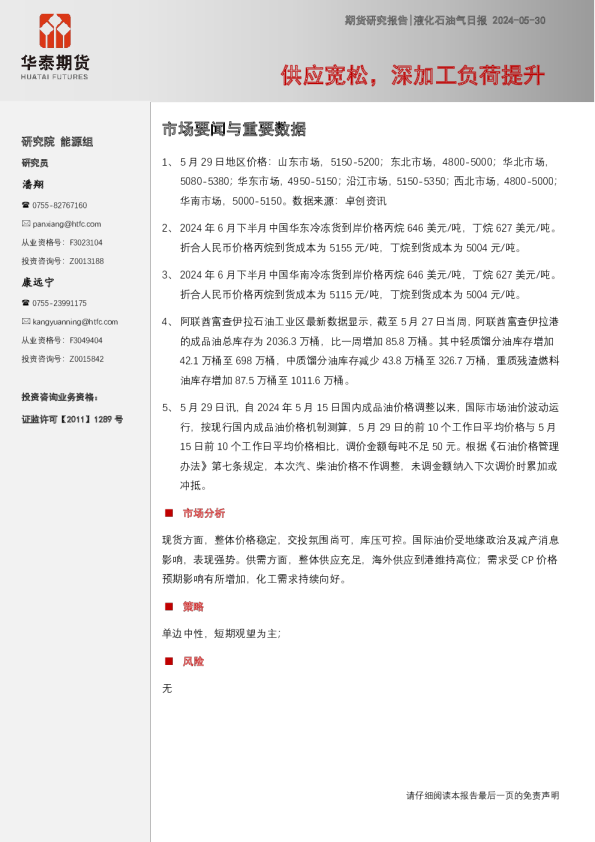

液化石油气日报:供应宽松,重心有所下移

期货研究报告|液化石油气日报2023-10-20 供应宽松,重心有所下移 研究院能源组 研究员 潘翔 0755-82767160 panxiang@htfc.com从业资格号:F3023104投资咨询号:Z0013188 康远宁 0755-23991175 kangyuanning@htfc.com 从业资格号:F3049404投资咨询号:Z0015842 投资咨询业务资格: 证监许可【2011】1289号 市场要闻与重要数据 1、10月20日主力炼厂挂牌价格:炼销广州,5018(0);炼销茂名,4950(0);武汉石化,5300(0);长岭炼化,5460(0);金陵炼厂,5360(0);镇海炼化,5700(0);济南炼厂,5250(0)。数据来源:卓创资讯 2、2023年11月下半月中国华东冷冻货到岸价格丙烷645美元/吨,丁烷665美元/ 吨。折合人民币价格丙烷到货成本为5098元/吨,丁烷到货成本为5256元/吨。 (数据来源:卓创资讯) 3、2023年11月下半月中国华南冷冻货到岸价格丙烷635美元/吨,丁烷655美元/ 吨。折合人民币价格丙烷到货成本为5019元/吨,丁烷到货成本为5177元/吨。 (数据来源:卓创资讯) 4、10月19日讯,俄罗斯副总理诺瓦克表示,俄罗斯目前没有计划放松对柴油�口的 剩余限制,这表明不会为紧张的燃料市场提供额外的缓解。虽然俄罗斯在10月初解除了大多数�口禁令,但一些限制仍然存在。最初俄罗斯的禁令有助于抑制国内公路燃料价格的飙升,但却扰乱了全球柴油市场。诺瓦克称,俄罗斯政府正在继续讨论如何为国内柴油和汽油供应提供更高的补贴,预计“在不久的将来”会做�决 定。 新加坡企业发展局(ESG):截至10月18日当周,新加坡燃油库存增加142.0万 桶,达到1939.4万桶的三周新高。 ■市场分析 现货方面,市场整体表现平稳,个别地区小幅下调,下游按需采购。伊朗呼吁禁运以色列石油,美国商业原油库存降幅超预期,国际原油价格有较强支撑,并对液化气有一定提振作用。需求方面,进口液化气价格维持高位,PDH行业处于亏损状态,采购谨慎。整体供应还处于宽松状态。 ■策略 单边中性,观望为主 ■风险 无 请仔细阅读本报告最后一页的免责声明 目录 市场要闻与重要数据1 图表 图1:LPG主力合约价格丨单位:元/吨3 图2:PG跨期价差丨单位:元/吨3 图3:PG远期曲线丨单位:元/吨3 图4:PG与SC价格走势对比丨单位:元/吨;元/桶3 图5:PG与PP价格走势对比丨单位:元/吨3 图6:LPG基差丨单位:元/吨3 图7:华南液化气现货价格丨单位:元/吨4 图8:华东液化气现货价格丨单位:元/吨4 图9:山东液化气现货价格丨单位:元/吨4 图10:华北液化气现货价格丨单位:元/吨4 图11:CP丙烷价格丨单位:美元/吨4 图12:CP丁烷价格丨单位:美元/吨4 图13:FEI丙烷掉期价格丨单位:美元/吨5 图14:FEI丙烷掉期价格季节性丨单位:美元/吨5 图15:CP丙烷掉期价格丨单位:美元/吨5 图16:CP丙烷掉期价格丨单位:美元/吨5 图17:FEI丙烷远期曲线丨单位:美元/吨5 图18:CP丙烷远期曲线丨单位:美元/吨5 图19:LPG华东码头库存丨单位:万吨6 图20:LPG华南码头库存丨单位:万吨6 图21:国内PDH装置利润丨单位:元/吨6 图22:国内PDH装置开工率丨单位:%6 图23:国内MTBE装置开工率丨单位:%6 图24:国内烷基化装置开工率丨单位:无6 请仔细阅读本报告最后一页的免责声明2/7 图1:LPG主力合约价格丨单位:元/吨图2:PG跨期价差丨单位:元/吨 8000 7000 6000 5000 4000 3000 期货结算价(活跃合约):LPG期货收盘价(活跃合约):LPG 0 0 0 0 0 50 2023/082023/082023/092023/092023/102023/10 0 250 20 15 10 5 - 2310-23112311-2312 2312-24012401-2402 2022/042022/072022/102023/012023/042023/07-10 数据来源:Wind华泰期货研究院数据来源:Wind华泰期货研究院 图3:PG远期曲线丨单位:元/吨图4:PG与SC价格走势对比丨单位:元/吨;元/桶 2023/10/192023/10/122023/9/19PG00.DCESC.INE 6000 5000 4000 3000 2000 1000 0 7000 6000 5000 4000 3000 2000 1000 0 900 800 700 600 500 400 300 200 100 0 10/202312/202302/202404/202406/202408/20242021/032021/092022/032022/092023/032023/09 数据来源:Wind华泰期货研究院数据来源:Wind华泰期货研究院 图5:PG与PP价格走势对比丨单位:元/吨图6:LPG基差丨单位:元/吨 PG00.DCEPP.DCE基差-广东基差-华东基差-山东 7000 6000 5000 4000 3000 2000 1000 0 12000 10000 8000 6000 4000 2000 0 3000 2500 2000 1500 1000 500 0 -5020022/012022/042022/072022/102023/012023/042023/072023/101000 1500 2000 2500 - - - 2021/032021/092022/032022/092023/032023/09- 数据来源:Wind华泰期货研究院数据来源:Wind华泰期货研究院 图7:华南液化气现货价格丨单位:元/吨图8:华东液化气现货价格丨单位:元/吨 2023202220212020201920232022202120202019 8000 7000 6000 5000 4000 3000 2000 1000 0 010203040506070809101112 8000 7000 6000 5000 4000 3000 2000 1000 0 010203040506070809101112 数据来源:Wind华泰期货研究院数据来源:Wind华泰期货研究院 图9:山东液化气现货价格丨单位:元/吨图10:华北液化气现货价格丨单位:元/吨 2023202220212020201920232022202120202019 9000 8000 7000 6000 5000 4000 3000 2000 1000 0 010203040506070809101112 8000 7000 6000 5000 4000 3000 2000 1000 0 010203040506070809101112 数据来源:Wind华泰期货研究院数据来源:Wind华泰期货研究院 图11:CP丙烷价格丨单位:美元/吨图12:CP丁烷价格丨单位:美元/吨 1000 900 800 700 600 500 400 300 200 100 0 18-22范围20232022均值 1月2月3月4月5月6月7月8月9月10月11月12月 1200 1000 800 600 400 200 0 18-22范围20232022均值 1月2月3月4月5月6月7月8月9月10月11月12月 数据来源:Wind华泰期货研究院数据来源:Wind华泰期货研究院 图13:FEI丙烷掉期价格丨单位:美元/吨图14:FEI丙烷掉期价格季节性丨单位:美元/吨 1000 800 600 400 200 0 丙烷FEI掉期M1丙烷FEI掉期M2丙烷FEI掉期M3 1200 1000 800 600 400 200 0 2023202220212020 2022/112023/012023/032023/052023/072023/092023/012023/032023/052023/072023/092023/11 数据来源:Bloomberg华泰期货研究院数据来源:PlattsBloomberg华泰期货研究院 图15:CP丙烷掉期价格丨单位:美元/吨图16:CP丙烷掉期价格丨单位:美元/吨 800 700 600 500 400 300 200 100 0 CP丙烷掉期M1CP丙烷掉期M2CP丙烷掉期M3 1200 1000 800 600 400 200 0 2023202220212020 2022/102022/122023/022023/042023/062023/08 1月2月3月4月5月6月7月8月9月10月11月12月 数据来源:Bloomberg华泰期货研究院数据来源:Bloomberg华泰期货研究院 图17:FEI丙烷远期曲线丨单位:美元/吨图18:CP丙烷远期曲线丨单位:美元/吨 2023/10/192023/10/122023/9/192023/10/192023/10/122023/9/19 750 700 650 600 550 500 450 400 350 300 11/202301/202403/202405/202407/202409/2024 700 600 500 400 300 200 100 0 12/202302/202404/202406/202408/2024 数据来源:Bloomberg华泰期货研究院数据来源:Bloomberg华泰期货研究院 图19:LPG华东码头库存丨单位:万吨图20:LPG华南码头库存丨单位:万吨 20232022202120202023202220212020 120 100 80 60 40 20 0 010203040506070809101112 80 70 60 50 40 30 20 10 0 010203040506070809101112 数据来源:隆众资讯华泰期货研究院数据来源:隆众资讯华泰期货研究院 图21:国内PDH装置利润丨单位:元/吨图22:国内PDH装置开工率丨单位:% 20232022202120202023202220212020 3500 3000 2500 2000 1500 1000 500 0 -500 -1000 -1500 -2000 010203040506070809101112 100 90 80 70 60 50 40 010203040506070809101112 数据来源:隆众资讯华泰期货研究院数据来源:隆众资讯华泰期货研究院 图23:国内MTBE装置开工率丨单位:%图24:国内烷基化装置开工率丨单位:无 20232022202120202023202220212020 70 65 60 55 50 45 40 35 30 25 20 010203040506070809101112 55 50 45 40 35 30 25 20 010203040506070809101112 数据来源:隆众资讯华泰期货研究院数据来源:隆众资讯华泰期货研究院 免责声明 本报告基于本公司认为可靠的、已公开的信息编制,但本公司对该等信息的准确性及完整性不作任何保证。本报告所载的意见、结论及预测仅反映报告发布当日的观点和判断。在不同时期,本公司可能会发�与本报告所载意见、评估及预测不一致的研究报告。本公司不保证本报告所含信息保持在最新状态。本公司对本报告所含信息可在不发�通知的情形下做�修改,投资者应当自行关注相应的更新或修改。 本公司力求报告内容客观、公正,但本报告所载的观点、结论和建议仅供参考,投资者并不能依靠本报告以取代行使独立判断。对投资者依据或者使用本报告所造成的一