煤机持续高景气,汽车零部件持续向好

AI智能总结

AI智能总结

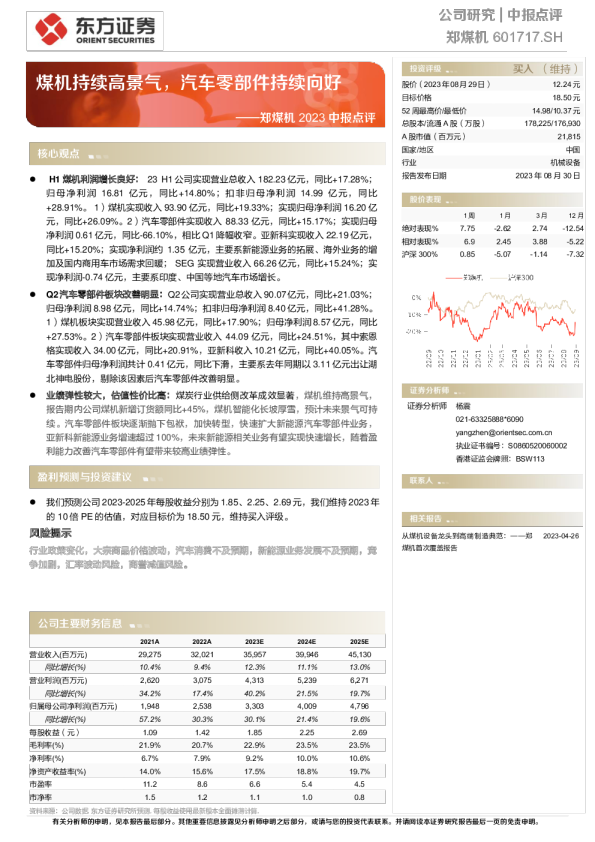

买入(维持) 股价(2023年08月29日)12.24元 煤机持续高景气,汽车零部件持续向好 ——郑煤机2023中报点评 公司研究|中报点评郑煤机601717.SH 目标价格18.50元 52周最高价/最低价14.98/10.37元 总股本/流通A股(万股)178,225/176,930 A股市值(百万元)21,815 H1煤机利润增长良好:23H1公司实现营业总收入182.23亿元,同比+17.28%;归母净利润16.81亿元,同比+14.80%;扣非归母净利润14.99亿元,同比 +28.91%。1)煤机实现收入93.90亿元,同比+19.33%;实现归母净利润16.20亿 元,同比+26.09%。2)汽车零部件实现收入88.33亿元,同比+15.17%;实现归母净利润0.61亿元,同比-66.10%,相比Q1降幅收窄。亚新科实现收入22.19亿元,同比+15.20%;实现净利润约1.35亿元,主要系新能源业务的拓展、海外业务的增加及国内商用车市场需求回暖;SEG实现营业收入66.26亿元,同比+15.24%;实现净利润-0.74亿元,主要系印度、中国等地汽车市场增长。 Q2汽车零部件板块改善明显:Q2公司实现营业总收入90.07亿元,同比+21.03%;归母净利润8.98亿元,同比+14.74%;扣非归母净利润8.40亿元,同比+41.28%。 1)煤机板块实现营业收入45.98亿元,同比+17.90%;归母净利润8.57亿元,同比 +27.53%。2)汽车零部件板块实现营业收入44.09亿元,同比+24.51%,其中索恩 格实现收入34.00亿元,同比+20.91%,亚新科收入10.21亿元,同比+40.05%。汽 车零部件归母净利润共计0.41亿元,同比下滑,主要系去年同期以3.11亿元出让湖北神电股份,剔除该因素后汽车零部件改善明显。 业绩弹性较大,估值性价比高:煤炭行业供给侧改革成效显著,煤机维持高景气,报告期内公司煤机新增订货额同比+45%,煤机智能化长坡厚雪,预计未来景气可持 盈利预测与投资建议 续。汽车零部件板块逐渐抛下包袱,加快转型,快速扩大新能源汽车零部件业务,亚新科新能源业务增速超过100%,未来新能源相关业务有望实现快速增长,随着盈利能力改善汽车零部件有望带来较高业绩弹性。 国家/地区中国 行业机械设备 核心观点 报告发布日期2023年08月30日 1周 1月 3月 12月 绝对表现% 7.75 -2.62 2.74 -12.54 相对表现% 6.9 2.45 3.88 -5.22 沪深300% 0.85 -5.07 -1.14 -7.32 证券分析师杨震 021-63325888*6090 yangzhen@orientsec.com.cn 执业证书编号:S0860520060002香港证监会牌照:BSW113 我们预测公司2023-2025年每股收益分别为1.85、2.25、2.69元,我们维持2023年的10倍PE的估值,对应目标价为18.50元,维持买入评级。 风险提示 行业政策变化,大宗商品价格波动,汽车消费不及预期,新能源业务发展不及预期,竞争加剧,汇率波动风险,商誉减值风险。 从煤机设备龙头到高端制造典范:——郑煤机首次覆盖报告 2023-04-26 公司主要财务信息 2021A 2022A 2023E 2024E 2025E 营业收入(百万元) 29,275 32,021 35,957 39,946 45,130 同比增长(%) 10.4% 9.4% 12.3% 11.1% 13.0% 营业利润(百万元) 2,620 3,075 4,313 5,239 6,271 同比增长(%) 34.2% 17.4% 40.2% 21.5% 19.7% 归属母公司净利润(百万元) 1,948 2,538 3,303 4,009 4,796 同比增长(%) 57.2% 30.3% 30.1% 21.4% 19.6% 每股收益(元) 1.09 1.42 1.85 2.25 2.69 毛利率(%) 21.9% 20.7% 22.9% 23.5% 23.5% 净利率(%) 6.7% 7.9% 9.2% 10.0% 10.6% 净资产收益率(%) 14.0% 15.6% 17.5% 18.8% 19.7% 市盈率 11.2 8.6 6.6 5.4 4.5 市净率 1.5 1.2 1.1 1.0 0.8 资料来源:公司数据.东方证券研究所预测.每股收益使用最新股本全面摊薄计算. 有关分析师的申明,见本报告最后部分。其他重要信息披露见分析师申明之后部分,或请与您的投资代表联系。并请阅读本证券研究报告最后一页的免责申明。 附表:财务报表预测与比率分析 资产负债表利润表 单位:百万元 2021A 2022A 2023E 2024E 2025E 单位:百万元 2021A 2022A 2023E 2024E 2025E 货币资金 3,701 4,380 7,928 11,252 14,545 营业收入 29,275 32,021 35,957 39,946 45,130 应收票据、账款及款项融资 9,847 11,195 12,585 13,981 15,796 营业成本 22,877 25,405 27,722 30,562 34,541 预付账款 726 945 1,079 1,198 1,354 营业税金及附加 129 167 180 200 226 存货 6,241 7,835 8,317 7,640 7,599 销售费用 824 810 925 1,015 1,074 其他 4,787 9,046 9,033 9,277 10,435 管理费用及研发费用 2,936 2,476 2,839 3,017 3,219 流动资产合计 25,301 33,401 38,941 43,349 49,729 财务费用 218 137 271 204 126 长期股权投资 259 279 300 300 300 资产、信用减值损失 219 559 98 89 104 固定资产 3,733 4,426 4,362 3,428 2,199 公允价值变动收益 (10) 39 20 20 20 在建工程 840 671 127 43 20 投资净收益 281 228 120 150 200 无形资产 1,266 1,012 1,013 945 855 其他 277 342 250 210 210 其他 5,249 4,512 3,229 3,184 3,129 营业利润 2,620 3,075 4,313 5,239 6,271 非流动资产合计 11,347 10,900 9,032 7,900 6,504 营业外收入 24 19 30 30 30 资产总计 36,648 44,301 47,973 51,249 56,233 营业外支出 20 5 10 10 10 短期借款 890 726 800 800 800 利润总额 2,623 3,090 4,333 5,259 6,291 应付票据及应付账款 7,477 9,321 9,980 11,002 12,435 所得税 553 462 910 1,104 1,321 其他 5,672 8,937 9,606 9,043 9,238 净利润 2,070 2,628 3,423 4,154 4,970 流动负债合计 14,039 18,985 20,386 20,846 22,473 少数股东损益 122 90 120 145 174 长期借款 4,633 4,313 4,313 4,313 4,313 归属于母公司净利润 1,948 2,538 3,303 4,009 4,796 应付债券 0 0 0 0 0 每股收益(元) 1.09 1.42 1.85 2.25 2.69 其他 2,325 2,365 2,311 2,261 2,211 非流动负债合计 6,958 6,678 6,624 6,574 6,524 主要财务比率 负债合计 20,997 25,663 27,010 27,420 28,997 2021A 2022A 2023E 2024E 2025E 少数股东权益 855 831 951 1,096 1,270 成长能力 实收资本(或股本) 1,779 1,782 1,782 1,782 1,782 营业收入 10.4% 9.4% 12.3% 11.1% 13.0% 资本公积 4,339 5,231 5,350 5,350 5,350 营业利润 34.2% 17.4% 40.2% 21.5% 19.7% 留存收益 8,775 10,576 12,881 15,602 18,834 归属于母公司净利润 57.2% 30.3% 30.1% 21.4% 19.6% 其他 (98) 218 0 0 0 获利能力 股东权益合计 15,651 18,638 20,963 23,830 27,236 毛利率 21.9% 20.7% 22.9% 23.5% 23.5% 负债和股东权益总计 36,648 44,301 47,973 51,249 56,233 净利率 6.7% 7.9% 9.2% 10.0% 10.6% ROE 14.0% 15.6% 17.5% 18.8% 19.7% 现金流量表 ROIC 10.7% 11.4% 13.2% 14.7% 16.0% 单位:百万元 2021A 2022A 2023E 2024E 2025E 偿债能力 净利润 2,070 2,628 3,423 4,154 4,970 资产负债率 57.3% 57.9% 56.3% 53.5% 51.6% 折旧摊销 474 (48) 1,408 1,637 1,756 净负债率 14.1% 17.9% 0.0% 0.0% 0.0% 财务费用 218 137 271 204 126 流动比率 1.80 1.76 1.91 2.08 2.21 投资损失 (281) (228) (120) (150) (200) 速动比率 1.35 1.34 1.49 1.70 1.85 营运资金变动 (874) (2,033) (828) 515 88 营运能力 其它 1,350 1,801 1,143 19 34 应收账款周转率 5.1 5.1 5.1 5.2 5.3 经营活动现金流 2,955 2,256 5,296 6,381 6,773 存货周转率 4.1 3.6 3.4 3.7 4.3 资本支出 (39) (116) (800) (475) (320) 总资产周转率 0.8 0.8 0.8 0.8 0.8 长期投资 136 15 (35) 0 0 每股指标(元) 其他 (1,660) (3,428) 369 170 (780) 每股收益 1.09 1.42 1.85 2.25 2.69 投资活动现金流 (1,563) (3,529) (467) (305) (1,100) 每股经营现金流 1.66 1.27 2.97 3.58 3.80 债权融资 (935) 1,985 (205) (1,260) (690) 每股净资产 8.30 9.99 11.23 12.76 14.57 股权融资 71 895 118 0 0 估值比率 其他 (13) (1,246) (1,195) (1,492) (1,689) 市盈率 11.2 8.6 6.6 5.4 4.5 筹资活动现金流 (877) 1,634 (1,282) (2,752) (2,379) 市净率 1.5 1.2 1.1 1.0 0.8 汇率变动影响 (113) 46 -0 -0 -0 EV/EBITDA 5.5 5.8 3.1 2.6 2.2 现金净增加额 402 408 3,548 3,324 3,293 EV/EBIT 6.4 5.7 4.0 3.4 2.9 资料来