铜月报:铜基本面偏弱,上方面临较强压力

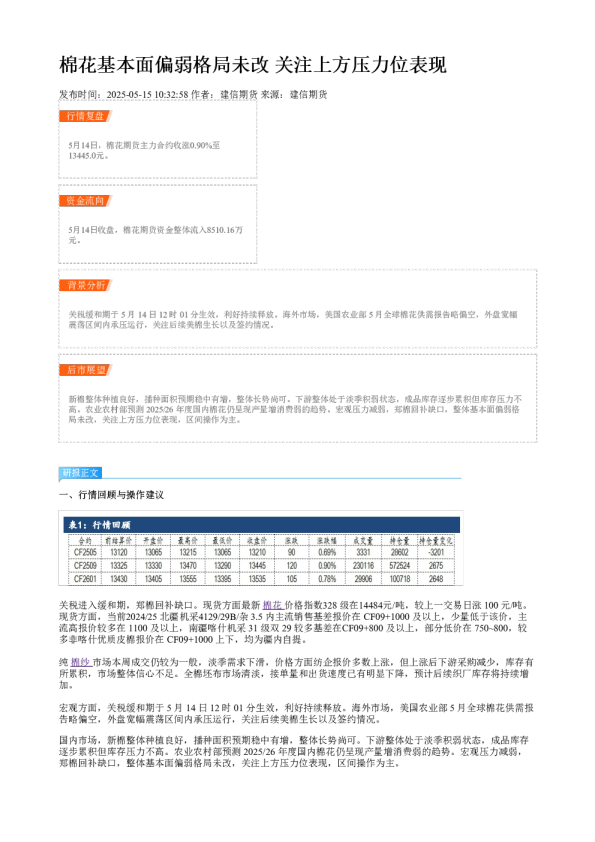

研究报告—月报金融研究院有色金属事业部 报告日期 2023年8月24日 铜小组 张天骜 铜基本面偏弱,上方面临较强压力 6-7月国内经济数据多数不及预期。7月国内主要城市房地产销售数据同比明显下降,同时,7-8月连续出现恒大和碧桂园暴雷事件,下半年国内房地产行业面临较大压力,需要防范风险事件出现。 美国制造业数据7-8持续低迷,且美国就业 爱尔兰都柏林大学数理金融学硕士 从业资格证:F3002734投资咨询证:Z0012680电话:025-52278917 邮箱:zhangtianao@ftol.com.cn 数据较好的情况下,美国通胀压力仍然较大,美国经济越发脆弱。欧洲7-8月制造业数据继续走弱,接近疫情期间低点,且欧洲物价数据也低于预期,前期一直稳健的服务业PMI在8月超预期大幅走弱,欧洲经济前景黯淡。 7月下旬,中国开始连续推出经济刺激政策,主要集中在房地产、汽车/电子消费等领域,市场期待国内房地产市场大幅反弹,乐观情绪推动铜价8月初一度突破7万点。但7月全球制造业数据全线走弱,美联储继续加息的现实之下。并且国内房地产和汽车等方面政策不及预期。中远期欧美经济衰退影响下,铜基本面可能偏弱,上方面临较强压力,中期铜价走势上行乏力。沪铜上方压力70000,下方支撑62500. 目录 一、行情回顾3 二、影响因素分析4 三、后市展望9 一、行情回顾 美国通胀居高不下,美联储加息预期不断推升。2022年6月中旬美联储加息后,铜价持续跳水,破位大跌。自2020年中以来,首次跌破55/89周均线支撑。此后,铜价逐步修复,从底部缓步反弹。周线上看,2022年11-2023年1月铜价再度大幅反弹,2月底初步站稳55/89周均线。而4月起至8月铜价再度回到55/89周均线附近运行,暂无明确趋势形成。 2023年3月中旬,在欧美银行业暴雷等因素影响下,铜价再度破位下跌,跌破上升趋势。进入6月,中国财新制造业PMI超预期转强和美国债务上限谈判完成的消息刺激下,铜价快速反弹。7月美国物价指数不及预期的数据刺激铜价再度上行突破69000点。7月下旬,中国开始连续推出经济刺激政策,主要集中在房地产、汽车/电子消费等领域,市场期待国内房地产市场大幅反弹,乐观情绪推动铜价8月初一度突破7万点。但 7月全球制造业数据全线走弱,美联储继续加息的现实之下。并且国内房地产和汽车等方面政策不及预期。中远期欧美经济衰退影响下,铜基本面可能偏弱,上方面临较强压力,中期铜价走势上行乏力。沪铜上方压力70000,下方支撑62500. 二、影响因素分析 1、国内制造业数据表现不佳 2022年全年国内铜产量同比上升4.5%,国内铜供给充裕。2023年国内铜产量继续上升,3-6月国内铜产量连续4个月创出历史新高,1-6月国内铜产量同比上升12.5%。7月传统淡季检修国内铜产量小幅下降,但1-7月国内铜产量同比增长12.6%,国内铜供应充裕。 2022年国内房地产行业形势不佳,年内国内房地产相关数据全线走弱。2023年国内房地产相关政策进一步放宽,1-2月房地产降幅放缓.3-5月房地产相关数据继续走弱。6-7月房地产相关数据继续走弱。1-7月国内房地产新开工面积同比降幅扩大至-24.5%,房地产销售面积降幅扩大至-6.5%,房地产开发投资降幅扩大至-8.5%。7-8月恒大财务数据的公布和碧桂园暴雷事件对市场再度造成较大影响,国内大部分房地产企业可能面临较大压力。预计2023年国内房地产行业可能缓慢企稳,对有色金属需求基本稳定,或小幅下降。 2023年一季度部分地区大幅降价情况明显影响了全国汽车产销量。二季度在 2022年低基数的支持下,国内汽车行业数据同比走强。1-5月国内汽车产量累计同比上升7.1%,新能源汽车产量累计上升37%。6-7月汽车增长数据回落,1-7月国内汽车产量增长降至4.5%,新能源汽车同比增长下降至33.2%。预计2023年国内汽车产量可能保持总体稳定,对有色金属需求保持基本稳定。 2023年3-4月国内制造业PMI走弱。5、6月官方和财新制造业PMI出现明显分歧,5月官方制造业PMI下降至48.8,而财新制造业PMI大幅反弹至50.9。6月官方制造业PMI小幅上升至49,财新制造业PMI小幅下降至50.5。6月官方和财新制造业PMI均回落至50以下的收缩区间,国内制造业情况不佳。 2023年4-6月旺季影响,上期所、保税区铜库存持续下降,而LME库存4月下旬至6月中旬明显反弹。7月中旬到8月,上期所铜库存明显下降,而LME铜库存明显上升,保税区铜库存基本稳定。国内逐步进入淡季,全球铜需求开始转弱,国内库存降低可能收到汇率因素影响较大,后市现货端情况仍待观察。 洋山铜溢价代表的是内外盘铜价强弱,以及国内企业进口铜的需求情况。2023年2-3月,洋山铜溢价初步企稳,铜价沪伦比也从低点明显回升。4-6月国内铜现货需求转暖,带动内盘铜价持续强于外盘铜价,同时5-7月人民币汇率持续大 跌,也导致沪铜比价明显强于伦铜。而7月人民币汇率总体稳定,铜价沪伦比小幅上升,而洋山铜溢价下降,淡季到来,国内现货需求转弱。8月人民币汇率再次大跌,洋山铜溢价大幅走高,铜价沪伦比上升至高位。内外盘比价受到汇率因素影响较大,现货消费情况可能过于乐观,后市建议谨慎观察。 2、6-7月国内经济数据不佳,防范房地产行业出现意外风险 国家统计局:2023年1—7月份全国固定资产投资增长3.4%,环比下降0.02%。7月份,规模以上工业增加值同比实际增长3.7%,环比增长0.01%。1—7月份,社会消费品零售总额同比增长7.3%,7月份同比增长2.5%。1—7月份全国房地产开发投资同比下降8.5%。1—7月份商品房销售面积同比下降6.5%。7月份,全国居民消费价格(CPI)同比下降0.3%,环比上涨0.2%。 国家统计局:7月份中国制造业采购经理指数为49.3%,较上月上升0.3个百分点,连续两个月平稳上升。7月份,非制造业商务活动指数为51.5%,比上月下降1.7个百分点,仍高于临界点,非制造业继续保持扩张。中国7月财新制造业PMI49.2,预期50.3,前值50.5。中国7月财新服务业PMI为54.1,前值53.9。 8月1年期贷款市场报价利率(LPR)报3.45%,上月为3.55%;5年期以上LPR报4.2%,上月为4.2%。 受到春节假期消费复苏的带动,2023年一季度国内经济持续向好。但是二季度中国经济数据表现不佳,一方面是国内汽车行业强劲势头二季度受到明显压制,而7月国内乘用车销售同比环比均下降,延续偏弱走势;同时房地产行业延续弱势,7月国内主要城市房地产销售数据同比明显下降,同时,7-8月连续出现恒大和碧桂园暴雷事件,下半年国内房地产行业面临较大压力,需要防范风险事件出现。因此,国内制造业PMI明显回落至荣枯线以下,同时6-7月国内经济数据多数不及预期。目前国内经济服务业景气程度较高,但制造业复苏乏力,且固定资产投资同比下降,下半年制造业数据可能继续偏弱。7月国内逐步进入现货淡季后,下游需求转弱,中期有色金属行情展望难以乐观。 3、美联储7月继续加息,美欧经济数据偏弱 美国7月CPI同比上升3.2%,结束连续12个月回落,预估为3.3%,前值为3.0%美国8月Markit制造业PMI初值为47,创2月份以来新低,预期49.3,7月终值及初值均为49。 欧元区8月综合PMI初值47,预期48.5,前值48.6。欧元区8月制造业PMI初值为43.7,预期42.6,前值42.7。欧元区8月服务业PMI初值48.3,为30个月低点,预期50.5,前值50.9。欧元区7月调和CPI同比终值5.3%,预期5.3%,初值由5.3%修正为5.5%。 7月美联储再度加息25基点,并表示目前未必达到利率终点,目前11月再 度加息25基点的概率约为4成。而美国制造业数据7-8持续低迷,且美国就业数 据较好的情况下,美国通胀压力仍然较大,美国经济越发脆弱。欧洲7-8月制造业数据继续走弱,接近疫情期间低点,且欧洲物价数据也低于预期,前期一直稳健的服务业PMI在8月超预期大幅走弱,欧洲经济前景黯淡。总体而言,在美欧高利率的压力下,欧美金融业仍然面临较大压力,同时经济衰退格局仍然延续,全球宏观基本面偏弱。 三、后市展望 受到春节假期消费复苏的带动,2023年一季度国内经济持续向好。但是二季度中国经济数据表现不佳,一方面是国内汽车行业强劲势头二季度受到明显压制,而7月国内乘用车销售同比环比均下降,延续偏弱走势;同时房地产行业延续弱势,7月国内主要城市房地产销售数据同比明显下降,同时,7-8月连续出现恒大和碧桂园暴雷事件,下半年国内房地产行业面临较大压力,需要防范风险事件出现。因此,国内制造业PMI明显回落至荣枯线以下,同时6-7月国内经济数据多数不及预期。目前国内经济服务业景气程度较高,但制造业复苏乏力,且固定资产投资同比下降,下半年制造业数据可能继续偏弱。7月国内逐步进入现货淡季后,下游需求转弱,中期有色金属行情展望难以乐观。 7月美联储再度加息25基点,并表示目前未必达到利率终点,目前11月再 度加息25基点的概率约为4成。而美国制造业数据7-8持续低迷,且美国就业数 据较好的情况下,美国通胀压力仍然较大,美国经济越发脆弱。欧洲7-8月制造业数据继续走弱,接近疫情期间低点,且欧洲物价数据也低于预期,前期一直稳健的服务业PMI在8月超预期大幅走弱,欧洲经济前景黯淡。总体而言,在美欧高利率的压力下,欧美金融业仍然面临较大压力,同时经济衰退格局仍然延续, 全球宏观基本面偏弱。 2023年3月中旬,在欧美银行业暴雷等因素影响下,铜价再度破位下跌,跌破上升趋势。进入6月,中国财新制造业PMI超预期转强和美国债务上限谈判完成的消息刺激下,铜价快速反弹。7月美国物价指数不及预期的数据刺激铜价再度上行突破69000点。7月下旬,中国开始连续推出经济刺激政策,主要集中在房地产、汽车/电子消费等领域,市场期待国内房地产市场大幅反弹,乐观情绪推动铜价8月初一度突破7万点。但7月全球制造业数据全线走弱,美联储继续加息的现实之下。并且国内房地产和汽车等方面政策不及预期。中远期欧美经济衰退影响下,铜基本面可能偏弱,上方面临较强压力,中期铜价走势上行乏力。沪铜上方压力70000,下方支撑62500. 分析师声明 作者具有相当的专业胜任能力,保证报告所采用的数据均来自合规渠道,分析逻辑基于作者的职业理解,本报告清晰准确地反映了作者的研究观点,力求独立、客观和公正,结论不受任何第三方的授意或影响,特此声明。 免责声明 本报告中的信息均来源于公开资料,我公司对这些信息的准确性和完整性不作任何保证,也不保证所包含的信息和建议不会发生变更。 我们已力求报告内容的客观和公正,但文中的观点和建议仅供参考,客户应审慎考量本身需求。我公司及其雇员对使用本报告及其内容所引发的任何直接或间接损失概不负责。 本报告版权归弘业期货所有,未经书面许可,任何机构和个人不得翻版、复制和发布;如引用、刊发需注明出处为弘业期货,且不得对本报告进行有悖原意的引用、删节和修改。 研究报告全部内容不代表协会观点 仅供交流使用,不构成任何投资建议。