硅料量价齐升,电池片新技术投产在即

AI智能总结

AI智能总结

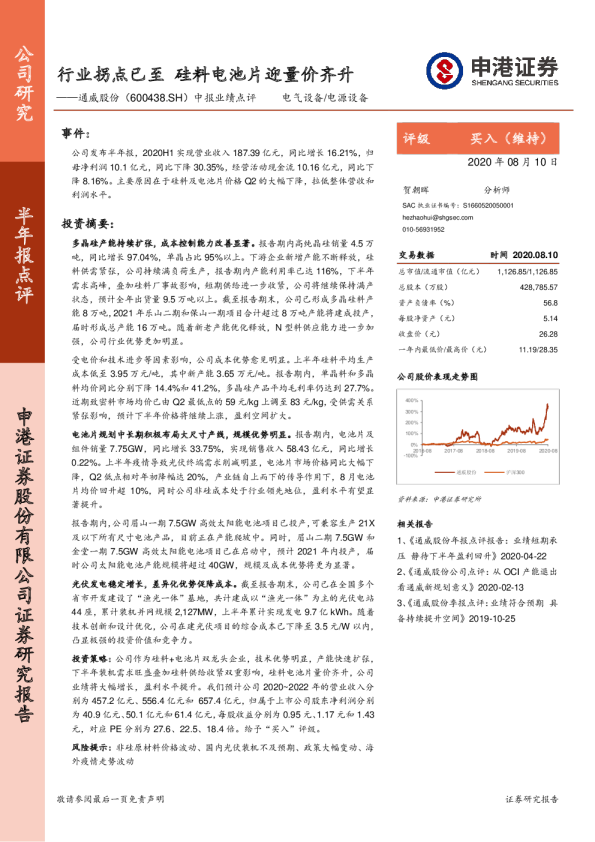

通威股份(600438) 公司研究/公司点评 硅料量价齐升,电池片新技术投产在即 2022-08-18 报告日期: 投资评级:买入(维持) 收盘价(元)57.17 近12个月最高/最低(元)67.75/34.45 总股本(百万股)4,502 主要观点: 事件 公司2022H1实现营业收入603.39亿元,同比增长127.16%,归母净利润122.24亿元,同比增长312.17%。其中2022Q2公司实现营业收入356.54亿元,同比增长123.61%,归母净利润70.29亿元, 流通股本(百万股) 4,502 同比增长231.83%,创历史最高单季利润额。 流通股比例(%) 100.00 硅料:产能有序落地,享受量价齐升 总市值(亿元) 2,574 上半年公司乐山二期(5万吨)、保山一期(5万吨)产能陆续释放, 流通市值(亿元) 2,574 公司实现高纯晶硅产量10.73万吨,同比增长112.15%,产能利用率 公司价格与沪深300走势比较 33% 10% -13%8/2111/212/225/228/22 -36% 56% 通威股份沪深300 分析师:陈晓 执业证书号:S0010520050001邮箱:chenxiao@hazq.com 相关报告 1.公司1-2月经营数据亮眼,硅料仍是 紧缺环节2022-03-10 2.硅料业务保持高盈利,电池片盈利有望触底回升2021-10-26 达到119.28%,预计22年出货可达27万吨以上。伴随国内外新能源支持政策进一步加码、二季度以来部分厂家检修停产以及产业链下游硅片环节持续扩产的大背景,我们认为硅料价格在2022H2-2023H1有望持续保持在相对较高位置。公司将充分享受硅料高价红利,下半年业绩依旧值得期待。 电池片:盈利改善,N型电池年内量产落地,值得期待 公司上半年电池片出货量达21.79GW,同比增长54.55%,盈利情况同比改善,单瓦盈利提升至0.03-0.05元。伴随下半年金堂二期8GW、眉山三期8.5GW陆续投产,预计年底公司产能规模将超过70GW,出货量达45GW。公司积极布局电池新技术,8.5GWTopcon电池产线预计将于2022年底建成投产,平均转换效率达24.7%。HJT电池最高研发效率以达到25.67%,替代银的金属化技术取得阶段性突破。 公司产能持续扩张,一体化成本优势布局组件 8月17日晚,公司公告拟建设包头三期、保山二期各20万吨硅料产 能,预计2024年投产;乐山三期12万吨项目预计2023年下半年投产;预计公司硅料产能23年/24年底达到35万吨/75万吨。眉山32GW高效晶硅电池项目一期16GW预计将于2023年投产,届时公司电池产能将达到86GW。凭借硅料与电池片龙头地位带来的成本优势,公司也积极纵向布局组件业务,有望打开新的业务增长极。 投资建议 基于硅料的高价位将超预期,我们上调公司22-24年归母净利润为 240/204/156亿元,对应PE11x/13x/17x。维持“买入”评级。 风险提示 国内外新能源政策不及预期,硅料环节持续扩产行业竞争加剧等。 重要财务指标单位:百万元 主要财务指标2021A 2022E 2023E 2024E 营业收入63,491 120,966 131,514 141,692 收入同比(%)43.6% 90.5% 8.7% 7.7% 归属母公司净利润8,208 23,991 20,423 15,578 净利润同比(%)127.5% 192.3% -14.9% -23.7% 毛利率(%)27.7% 39.2% 31.7% 25.2% ROE(%)21.9% 41.8% 26.9% 17.3% 每股收益(元)1.82 5.33 4.54 3.46 P/E24.66 10.73 12.60 16.52 P/B5.40 4.48 3.39 2.86 EV/EBITDA14.66 6.73 7.92 9.56 资料来源:wind,华安证券研究所 财务报表与盈利预测 资产负债表单位:百万元利润表单位:百万元 会计年度 2021A 2022E 2023E 2024E 会计年度2021A 2022E2023E 2024E 流动资产 28,749 53,689 55,293 75,151 营业收入63,491 120,966131,514 141,692 现金 3,002 9,729 10,788 21,907 营业成本45,918 73,59289,822 106,051 应收账款 2,916 4,677 3,578 5,315 营业税金及附加276 556588 643 其他应收款 612 2,073 846 2,299 销售费用919 2,4193,288 3,542 预付账款 1,607 2,575 3,143 3,710 管理费用2,948 6,0486,050 6,518 存货 5,683 7,869 8,672 10,858 财务费用637 39893 (18) 其他流动资产 14,930 26,766 28,268 31,061 资产减值损失(129) 88238 163 非流动资产 59,501 70,486 85,114 97,234 公允价值变动收益6 -- - 长期投资 456 464 457 457 投资净收益43 8188 95 固定资产 37,299 44,982 53,488 61,404 营业利润10,834 34,42327,979 20,882 无形资产 2,411 2,761 3,310 3,760 营业外收入20 2020 20 其他非流动资产 19,335 22,279 27,860 31,613 营业外支出464 500100 100 资产总计 88,250 124,175 140,408 172,385 利润总额10,390 33,94327,899 20,802 流动负债 28,360 46,330 45,087 61,061 所得税1,648 5,3824,424 3,299 短期借款 1,375 1,175 975 775 净利润8,742 28,56123,475 17,504 应付账款 8,151 11,191 12,417 15,456 少数股东损益534 4,5703,052 1,925 其他流动负债 18,833 33,964 31,695 44,829 归属母公司净利润8,208 23,99120,423 15,578 非流动负债 18,234 11,734 7,734 7,734 EBITDA14,839 38,49132,044 25,381 长期借款 11,441 7,441 3,441 3,441 EPS(元)2 55 3 其他非流动负债 6,793 4,293 4,293 4,293 负债合计 46,593 58,063 52,821 68,794 主要财务比率 少数股东权益 4,154 8,724 11,775 13,701 会计年度2021A 2022E2023E 2024E 股本 4,502 4,502 4,502 4,502 成长能力 资本公积 16,108 16,108 16,108 16,108 营业收入43.6% 90.5%8.7% 7.7% 留存收益 16,893 36,779 55,202 69,280 营业利润129.9% 217.7%-18.7% -25.4% 归属母公司股东权 37,503 57,388 75,811 89,889 归属于母公司净利127.5% 192.3%-14.9% -23.7% 负债和股东权益 88,250 124,175 140,408 172,385 获利能力毛利率(%)27.7% 39.2%31.7% 25.2% 现金流量表 单位:百 净利率(%)12.9% 19.8%15.5% 11.0% 会计年度 2021A 2022E 2023E 2024E ROE(%)21.9% 41.8%26.9% 17.3% 经营活动现金流 7,618 33,125 26,227 29,733 ROIC(%)16.3% 37.7%24.7% 15.8% 净利润 8,742 28,561 23,475 17,504 偿债能力 折旧摊销 3,252 3,689 4,137 4,600 资产负债率(%)52.8% 46.8%37.6% 39.9% 财务费用 705 458 288 198 净负债比率(%)111.9% 87.8%60.3% 66.4% 投资损失 (43) (81) (88) (95) 流动比率1.01 1.161.23 1.23 营运资金变动 (5,894) (43) (1,588) 7,435 速动比率0.69 0.880.90 0.95 其他经营现金流 15,492 29,145 25,067 10,160 营运能力 投资活动现金流 (13,591) (15,135) (18,681) (16,716) 总资产周转率0.83 1.140.99 0.91 资本支出 (13,851) (15,137) (18,700) (16,737) 应收账款周转率31.87 31.8731.87 31.87 长期投资 177 (79) (69) (74) 应付账款周转率7.61 7.617.61 7.61 其他投资现金流 84 81 88 95 每股指标(元) 筹资活动现金流 2,902 (11,263) (6,488) (1,898) 每股收益1.82 5.334.54 3.46 短期借款 (974) (200) (200) (200) 每股经营现金流薄)1.69 7.365.83 6.61 长期借款 5,144 (4,000) (4,000) - 每股净资产8.33 12.7516.84 19.97 普通股增加 - - - - 估值比率 资本公积增加 2 - - - P/E24.66 10.7312.60 16.52 其他筹资现金流 (1,271) (7,063) (2,288) (1,698) P/B5.40 4.483.39 2.86 现金净增加额 (3,083) 6,727 1,059 11,119 EV/EBITDA14.66 6.737.92 9.56 资料来源:公司公告,华安证券研究所 分析师与研究助理简介 分析师:陈晓,华安证券新能源与汽车首席分析师,十年汽车行业从业经验,经历整车厂及零部件供应商,德国大众、大众中国、泰科电子。 重要声明 分析师声明 本报告署名分析师具有中国证券业协会授予的证券投资咨询执业资格,以勤勉的执业态度、专业审慎的研究方法,使用合法合规的信息,独立、客观地出具本报告,本报告所采用的数据和信息均来自市场公开信息,本人对这些信息的准确性或完整性不做任何保证,也不保证所包含的信息和建议不会发生任何变更。报告中的信息和意见仅供参考。本人过去不曾与、现在不与、未来也将不会因本报告中的具体推荐意见或观点而直接或间接收任何形式的补偿,分析结论不受任何第三方的授意或影响,特此声明。 免责声明 华安证券股份有限公司经中国证券监督管理委员会批准,已具备证券投资咨询业务资格。本报告由华安证券股份有限公司在中华人民共和国(不包括香港、澳门、台湾)提供。本报告中的信息均来源于合规渠道,华安证券研究所力求准确、可靠,但对这些信息的准确性及完整性均不做任何保证。在任何情况下,本报告中的信息或表述的意见均不构成对任何人的投资建议。在任何情况下,本公司、本公司员工或者关联机构不承诺投资者一定获利,不与投资者分享投资收益,也不对任何人因使用本报告中的任何内容所引致的任何损失负任何责任。投资者务必注意,其据此做出的任何投资决策与本公司、本公司员工或者关联机构无关。华安证券及其所属关联机构可能会持有报告中提到的公司所发行的证券并进行交易,还可能为这些公司提供投资银行服务或其他服务。 本报告仅向特定客户传送,未经华安证券