北交所“横空出世”,如何抓住机会?

9月2日晚间,资本市场传来重磅消息——习近平总书记在2021年中国国际服务贸易交易会全球服务贸易峰会上发表视频致辞:将继续支持中小企业创新发展,深化新三板改革,设立北京证券交易所,打造服务创新型中小企业主阵地。

北交所是什么?和沪深交所的区别是什么?投资者如何把握其中的机会?报告酱这就来解读了!本文主要参考中泰证券《北交所定位错位发展,提升特色中小企业直接融资效率》和华西证券《计算机行业周观点:北交所问世,迎资本市场制度红利》。

01

科普北交所

什么是新三板?

北京证券交易所,是在新三板的基础上再次深化的新投资阵地。先简单解释下新三板,是全国性的非上市股份有限公司股份转让系统。原本只是在中关村试点,2013年末在总理的推动下扩展到全国。新三板上市更准确的说法是新三板挂牌,与通常意义的上市有两方面不同:

第一,新三板挂牌不能公开发行股票(可以定向增发);

第二,交易不活跃,由于合格投资者门槛较高(100w起步),把很多人挡在了门外,主要参与者是机构投资者和高净值人群。

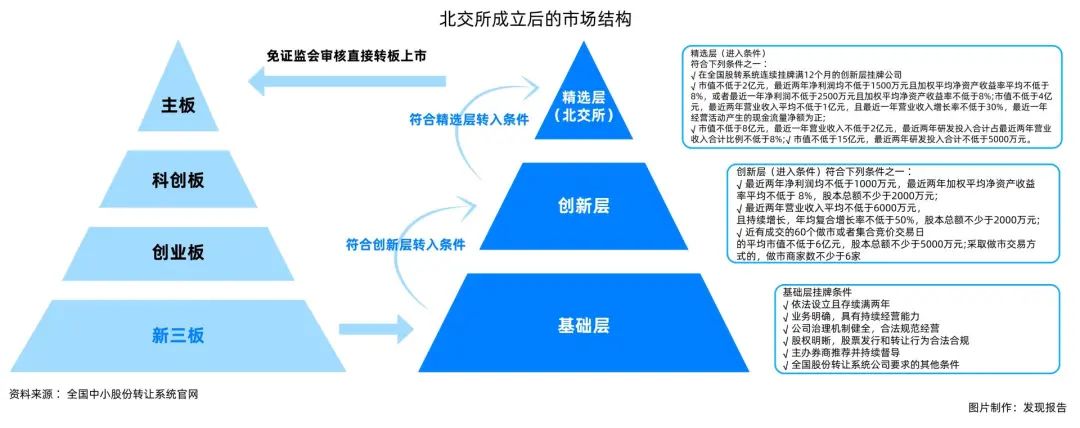

新三板分为三个层级,基础层、创新层和精选层,挂牌企业占比分别约为82%、17%和1%。企业进入这些板块的难度逐级增加。北交所就是针对“新三板”中的“精选层”再次深化改革:挂牌满一年的创新层公司公开发行成功后即进入精选层,精选层挂牌满一年后可申请转板上市,不再需要证监会审核,减少了上市发行障碍,缩短了上市排队时间。同时新三板自身“基础层、创新层、精选层”三个层次不断递进的市场结构,使精选层更好发挥出多层次资本市场中承上启下的作用。

北交所的三大原则

北交所主要有三大原则:

-

坚守“一个定位”,坚持服务创新型中小企业;

-

处理好“两个关系”,坚持错位发展。一是与沪深交易所、区域性股权市场的关系;二是与新三板现有创新层、基础层的关系;

-

实现“三个目标”。一是构建一套契合创新型中小企业特点的基础制度安排,二是畅通北京证券交易所在多层次资本市场的纽带作用,形成相互补充、相互促进的中小企业直接融资成长路径。三是培育一批专精特新中小企业。

坚守“创新型中小企业”

据证监会2021年9月3日新闻发布会,北交所将坚持以中小企业需求为基础,以中小企业能够以合理价格取得融资、买卖双方的正常交易需求能够得到满足为目标,不断提升市场功能、完善市场生态,实现持续健康发展。从北交所制度安排方面看,其制度安排也与其定位相符合。北交所在发行条件、定价机制、信息披露等方面总体平移精选层现行安排,构建适合创新型中小企业特点、有别于沪深交易所的发行上市制度安排。目前,新三板-精选层(北交所)内公司有多种标准:

-

具有稳定高效盈利模式的盈利型企业;

-

盈利模式清晰、业务快速发展、已初步具有盈利能力的成长型企业;

-

具有一定研发能力且研发成果已初步实现业务收入的研发型企业;

-

市场高度认可、研发创新能力强的创新型企业。

错位发展,“拉长长板”

中小企业融资难、融资贵一直是中国金融业长期存在的“顽症”。从整体信贷环境来看,银行等金融机构缺乏服务中小企业的积极性。我国社会融资结构中银行贷款占主要地位,债券和股权融资比例非常小,中小企业融资方式也非常单一。在资本市场大力发挥直接融资的背景下,2021年疫情影响以来,上游原材料涨价、招工人力成本的提升“挤占”了中小企业盈利空间。我国供应链的强链补链中,中小企业发挥了不可替代的作用,而利用直接融资大力支持中小企业的发展是政策应有之义。

北京证券交易所的设立及推进属于多层次资本市场建设的一环,本质在于拓宽中小企业上市路径,全方面服务不同行业属性及成长阶段的中小企业。北交所具有服务创新型中小企业的市场定位,意在提升制度包容性和精准性。

培育一批专精特新中小企业

我国虽然是全球工业门类最齐全的国家,但产业基础能力建设不足的问题仍然非常突出。这既有基础资源和核心技术能力的不足,也是因为产业链上的“断点”、“结点”较多。而“专精特新”中小企业就是指具备专业化、精细化、特色化和新颖化优势的中小企业。这些企业虽然规模较小,但在细分市场领域有着非常强的竞争优势,具备一定的话语权,继而可以影响到整条产业链的运作。本次北交所的设立,就是为了创造良好的,有利于中小企业长期发展的营商环境,培育更多的“专精特新”中小企业。

02

交易规则

结合当前披露的征求意见细则和证监会例会发言,《交易规则》主要内容体现在五个方面:

-

一是实行30%的价格涨跌幅限制,给予市场充分的价格博弈空间,保障价格发现效率;

-

二是上市首日不设涨跌幅限制,实施临时停牌机制。即当盘中成交价格较开盘价首次上涨或下跌达到或超过30%、60%时,盘中临时停牌10分钟,复牌时进行集合竞价;

-

三是连续竞价期间,对限价申报设置基准价格±5%的申报有效价格范围,对市价申报采取限价保护措施;

-

四是买卖申报的最低数量为100股,每笔申报可以1股为单位递增;

-

五是单笔申报数量不低于10万股或成交金额不低于100万元的,可以进行大宗交易。同时还为引入做市机制、实行混合交易预留了制度空间。

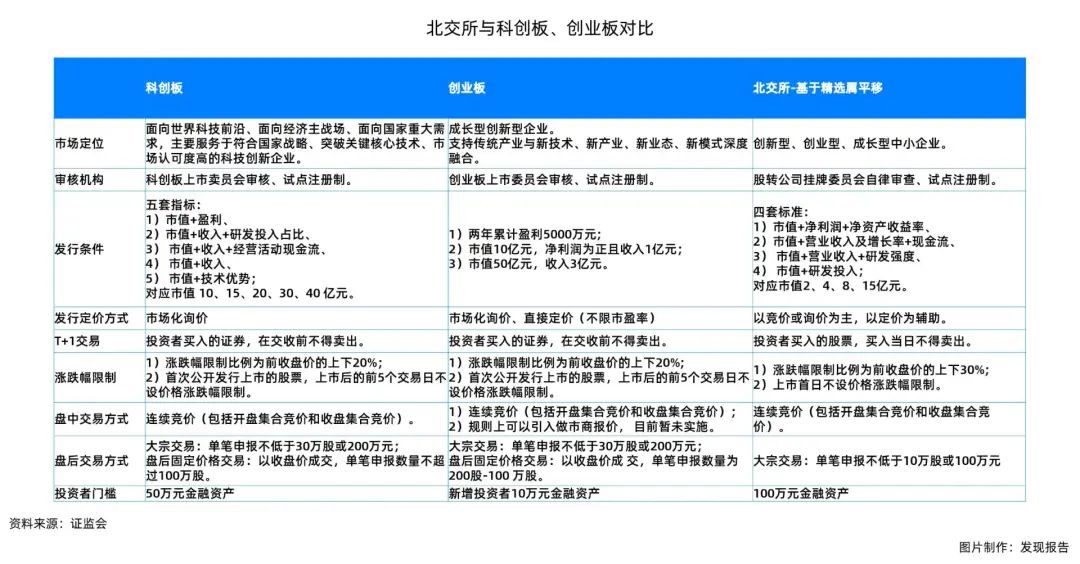

与科创板、创业板对比如下:

03

如何参与北交所投资&机会梳理

03

如何参与北交所投资&机会梳理

北交所的设立和制度创新,也带来了多样化的交易体系和投资机会,根据以往政策推算,中金公司预测正式亮相时间可能是在2022年年中至下半年。如何参与其中的机会呢?

机构投资者参与北交所投资

-

作为战略投资者形式参与北交所IPO申购;

-

作为网下投资者询价参与北交所IPO申购:若参考目前科创板的情况,配售方面公募基金等机构投资者可能仍相对占优。相比网下询价投资者,参照其他板块经验,战略投资者的获配量往往是网下投资者的几十倍左右。

-

开市后的二级市场投资:能否择选出长期具备成长能力的公司需要自下而上的持续挖掘。

-

其他模式,如可利用委外投资形式或参与再融资等。

普通投资者的投资机会

参考2019年科创板的设立及后期投资机会,改革措施落地会短期内提振市场风险偏好,但从中长期仍会聚焦于中小企业科创属性及业绩基本面。就本次资本市场改革的动作而言,报告酱建议从短期和中期两个阶段来看投资机会:

-

短期:利好券商及北京本土创投板块。

-

中期:聚焦于公司“硬科技”属性及业绩基本面。例如高端制造业(新能源汽车、光伏等新能源、军工制造、科技制造和国产替代的装备制造业)和“专精特新”小巨人板块上挑选高景气的个股。

具体标的可以关注券商中核心竞争力显著的东方财富、东方证券、中金公司(H)、中信证券、国泰君安。另外,基于北交所新政带来的增量IT改造及行业创新周期,可以关注金融IT的B端龙头恒生电子、C端龙头同花顺,公司在本轮改造中占据主要份额。

恒生电子(600570)

目前证券IT市场行业竞争格局稳定,壁垒较高,新兴初创企业主要专注于某一细分领域,无法轻易撼动原有证券IT厂商的市场份额。公司产品综合全面,各产品线均保持领先地位,马太效应持续强化。中信证券看好公司作为金融IT和Fintech龙头的地位。参考华西证券谨慎乐观的判断下,恒生电子仅第一阶段受益的改造增量也在5亿元量级,2021-2022年增长中枢有望显著抬高,保证业绩兑现的确定性;国信证券9月5日发布研报称,维持恒生电子(600570.SH,最新价:58.8元)买入评级。

评级理由主要包括:资本市场改革不断推进,北交所设立意义重大;行业景气度较高,公司成长性依旧;龙头地位依旧,会计准则影响步入尾声。报告酱还发现,恒生电子近一个月获得15份券商研报关注,买入10家,增持3家,强烈推荐1家,平均目标价为81.12元,与最新价59.37元相比,目标均价涨幅36.63%。

东方财富(300059)

东方财富成立于2005年,后推出“东方财富网”、“股吧”、“天天基金网”等财经咨询交流平台,流量常年稳居财经类网站前列。2012年,公司获取第三方基金销售牌照,开启“流量+牌照”变现之路。2015年公司收购西藏同信证券,成为国内唯一从互联网转型的券商。

受益资本市场景气度提升,公司在当前市场环境下证券业务市占率持续提升,权益财富管理业务快速发展,业绩连续高增股权激励计划进一步提振公司发展信心。招商证券上调盈利预测,预计21/22/23 年归母净利润分别为74亿/93亿/118亿,同比+55%/+26%/+26%。当前股价对应21/22/23年PE分别为48/38/30倍,维持强烈推荐。

参考研报

01

行业全景

【中泰证券】北交所定位错位发展,提升特色中小企业直接融资效率

【开源证券】非银金融行业周报:交易和基本面共振,券商有望迎来板块性行情

【华西证券】计算机行业周观点:北交所问世,迎资本市场制度红利

02

公司研报

恒生电子-【国信证券】北交所设立验证行业景气度,公司深度受益

东方财富-【新时代证券】公司深度:流量、科技、生态赋能,财富管理耀起东方

发现报告商业局

发现报告旗下传递新经济商业知识的阵地。

我们需要先了解这个世界,才能思考,或创造。